MGLU3 vale a pena? Não! Compre XXXX3, orienta analista da Nord Investimentos

Saiba quais são as melhores ações de varejistas neste fim de 2023. Alternativas a MGLU3, potenciais oportunidades e como se posicionar

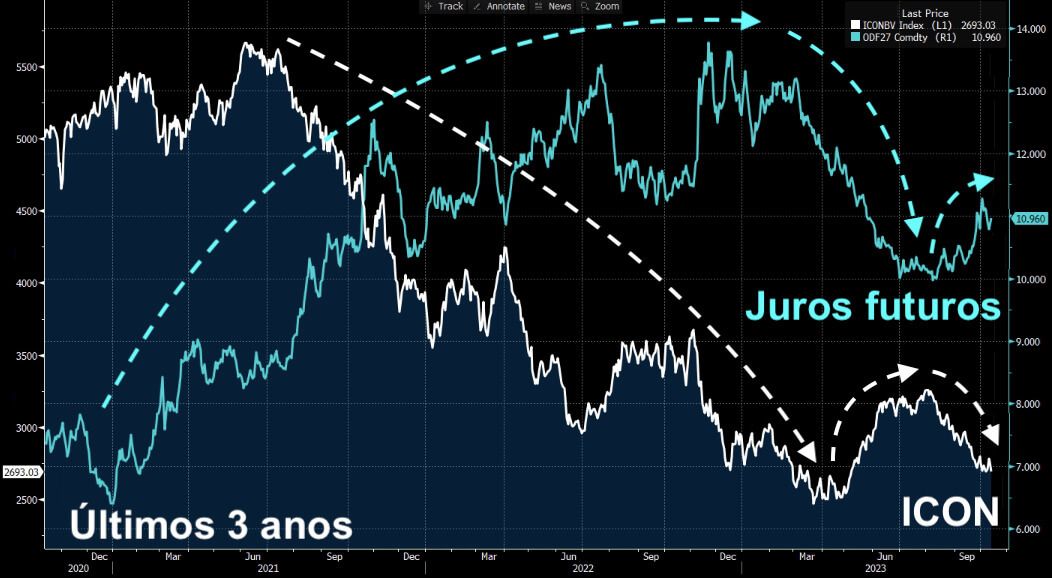

As empresas mais ligadas ao cenário macroeconômico foram fortemente pressionadas durante o ciclo de aperto monetário (desde 2021), enfrentando desafios como desaceleração da demanda, aumento de despesas financeiras (principalmente para as mais endividadas), pressões no lucro líquido, entre outros.

No entanto, mesmo com melhores perspectivas macroeconômicas à frente, vemos que setores como o varejo (mais dependentes de consumo) vêm enfrentando dificuldades para normalizar suas operações e, consequentemente, seus resultados e ações.

Além disso, com atividade americana mais resiliente, a desinflação global se torna mais lenta e traz impactos locais, limitando o ritmo de cortes da Selic pelo Banco Central no Brasil, que ainda deverá permanecer em patamares elevados nos próximos anos.

Para completar, as varejistas domésticas ainda precisam encarar uma dura concorrência interna e externa — em especial as chinesas, que ainda são beneficiadas pela isenção de imposto sobre compras internacionais de até US$ 50 (que deverá acabar em breve).

Dito isso, analisamos as perspectivas para o 3T23 das principais varejistas da bolsa brasileira, potenciais oportunidades entre elas e como o investidor pode se posicionar para capturar uma potencial valorização.

MGLU3 vale a pena?

Com o varejo ainda sob pressão, acreditamos que as empresas do setor deverão apresentar resultados mais fracos de uma forma geral, com alguns (poucos) destaques positivos. Vamos começar pelos destaques negativos.

Piores ações de varejistas no 3T23

Casas Bahia (BHIA3)

A Casas Bahia, antiga Via, encabeça a nossa lista de destaques negativos, tendo em vista não somente os impactos do cenário macroeconômico em seus números como também os diversos problemas internos, que vêm trazendo uma grande diluição para seus resultados nos últimos trimestres e que, para o 3T23, não deverá ser diferente.

A companhia, que atravessa um grande plano de transformação, passou por diversos percalços relacionados à sua gestão em um passado recente e agora volta às suas origens para tentar se recuperar financeiramente e retomar a confiança do mercado em relação às suas ações, que agora valem poucos centavos.

A recuperação, porém, ainda pode demorar a aparecer nos números trimestrais. Para o 3T23, a expectativa é que a varejista entregue uma certa estabilidade em sua receita na comparação com o mesmo período do ano passado, mas com nova queda em seu Ebitda e mais um possível prejuízo líquido para a conta.

Mesmo negociando a um EV/Ebitda relativamente baixo, de 7x, o alto nível de sua dívida e as incertezas quanto ao seu futuro nos afastam de qualquer possibilidade de recomendação no momento. Fique de fora de BHIA3.

Magazine Luiza (MGLU3)

Ainda que em menor proporção, outra varejista que deve continuar sentindo a pressão do cenário de juros é o Magalu, que, como a Casas Bahia, tende a apresentar números neutros em sua receita no trimestre, com suas vendas digitais podendo compensar parte das quedas nas lojas físicas.

Entretanto, mesmo que menor, o 3T23 deverá ser marcado por mais um prejuízo líquido para a varejista, que recentemente apresentou o pior resultado líquido de sua história e que já acumula quase R$ 900 milhões em prejuízo nos últimos 12 meses. Com muita dificuldade de atravessar o momento atual do país, MGLU3 é mais uma que ficamos de fora.

Americanas (AMER3)

Outro importante nome do varejo que deve apresentar resultados negativos no 3T23 é a Americanas. Essa, contudo, vem atravessando o momento mais desafiador de sua história após a descoberta do rombo em suas contas no início do ano, o que desencadeou diversos problemas operacionais e financeiros.

Mesmo que a varejista esteja em negociação com seus principais credores, seu endividamento seguirá extremamente elevado, comprometendo seus números por muitos trimestres daqui para a frente. Com isso e com o fechamento contínuo de suas operações físicas, podemos esperar novas quedas trimestrais. Não compre AMER3.

Melhores ações de varejistas no 3T23

Vivara (VIVA3)

Com uma sólida estratégia de crescimento orgânico via expansão no número de suas lojas (Vivara + Life) e uma maior resiliência na demanda por seus produtos, a Vivara deverá apresentar mais um bom resultado para seus acionistas no 3T23, com crescimento de receita e aumento de margens.

Podendo continuar crescendo de forma sustentável nos próximos anos (possui um baixo nível de endividamento) e com múltiplo em linha com a média do setor (EV/Ebitda de 12x), seguimos com visão positiva sobre VIVA3.

Panvel (PNVL3)

Mais uma que apresenta um plano claro de crescimento (realizou follow-on recente para dobrar de tamanho até 2025), a rede de farmácias Panvel será mais uma a entregar um novo resultado sólido no 3T23, o que é apenas uma consequência da consolidação de sua marca no RS e da expansão para outros estados da região Sul e em SP.

A companhia já vem entregando crescimento médio de +15% em sua receita nos últimos trimestres e deverá apresentar ampliação de suas margens, principalmente uma melhora em seu lucro líquido, que foi levemente impactado em um passado recente por uma maior alavancagem financeira da empresa.

Em nossas contas, a Panvel ainda teria espaço para crescer cerca de +50% nos próximos anos antes de concluir seu primeiro plano de expansão. Além disso, existe a possibilidade de um segundo plano, com foco em SP e em outros estados do Sudeste. Negociando a um EV/Ebitda de apenas 7x, seguimos confiantes com o potencial de PNVL3.

Mercado Livre (MELI34)

Fechando a lista de destaques positivos, está uma companhia argentina, mas que possui uma vasta operação no Brasil: o Mercado Livre. Assim como já vem apresentando nos últimos trimestres, a empresa deverá entregar mais um forte crescimento em seus resultados no 3T23, fruto de seu completo ecossistema digital no varejo.

Porém nem tudo são flores. Atualmente, a companhia negocia a múltiplos muito elevados (P/L de 82x e EV/Ebitda de 29x) e, com isso, não vemos muita margem de segurança para um investimento neste momento. MELI34 é mais uma que ficamos de fora.

Nem toda varejista é ruim

Mesmo em um setor mais sensível ao cenário macroeconômico e altamente competitivo, é possível, sim, encontrar oportunidades, ainda que escassas.

Recentemente, no Nord Small Caps, iniciamos uma nova recomendação de uma varejista totalmente fora do radar do mercado.

Trata-se de uma companhia com menos de R$ 400 milhões em valor de mercado, que mais do que dobrou seu Ebitda e lucro líquido no ano passado e que deve entregar não somente um bom resultado no 3T23 como também, principalmente, ótimos números no longo prazo.

E tem mais: esta varejista ainda deverá zerar todas as suas dívidas já no início de 2024, o que também vai contribuir para a manutenção de sua alta rentabilidade mesmo com os juros em patamares ainda elevados.

Tudo isso pela bagatela de um P/L de menos de 5x e um EV/Ebitda de apenas 4x — eu duvido que você encontre uma varejista com múltiplos tão baixos e visibilidade futura pelo menos parecida com a que esta companhia apresenta.

Se quiser conhecer mais sobre essa e outras grandes oportunidades entre as “pequenas” da bolsa brasileira, junte-se a nós!

Teste o Nord Small Caps, sem compromisso, por 30 dias. Quero testar.