Maiores pagadoras de dividendos 2024

Saiba quais foram as maiores pagadoras de dividendos de 2024 até aqui

As companhias listadas na bolsa brasileira pagaram R$ 76,7 bilhões em dividendos para seus acionistas no primeiro trimestre de 2024 — um recorde.

A Petrobras (PETR4) foi a empresa que mais pagou dividendos no período, com R$ 17,9 bilhões em proventos (23% do total no país), alta de +28% em base anual.

Com ganhos expressivos, o Itaú (ITUB4) ficou em segundo lugar e distribuiu três vezes mais do que na mesma janela de 2023, alta anual de +204%.

A Vale (VALE3) ficou em terceiro lugar, com R$ 12,4 bilhões, alta de +29% ante o primeiro trimestre de 2023.

Ranking das maiores pagadoras de dividendos no 1º tri

- Petrobras (PETR4) – pagou R$ 17,9 bilhões ou R$ 1,37 por ação

- Itaú (ITUB4) – pagou R$ 16,6 bilhões ou R$ 1,69 por ação

- Vale (VALE3) – pagou R$ 12,4 bilhões ou R$ 2,74 por ação

- Itaúsa (ITSA4) – pagou R$ 6,5 bilhões ou R$ 0,62 por ação

- Banco do Brasil (BBSA3) – pagou R$ 3,6 bilhões ou R$ 1,26 por ação

Imagino que você esteja pensando se vale a pena investir nas ações que mais pagam dividendos.

Para responder a essa pergunta, analisei individualmente cada empresa.

1. Petrobras

A Petrobras manteve a “coroa” de maior pagadora de dividendos do Brasil, após reportar mais uma forte geração de caixa no último trimestre.

A definição sobre o pagamento de dividendos extras pela empresa estatal, que tem sido bastante generosa nos últimos anos, ainda não foi tomada pelo governo.

Entre outras possíveis interferências ventiladas recentemente, o governo pretende “abdicar” dos gordos proventos para retomar investimentos da companhia e transformá-la em uma potência de energia renovável nos próximos anos.

Apesar das incertezas, a Petrobras remunerou seus acionistas em linha com sua política de dividendos atual, de 45% do seu fluxo de caixa livre, o que representou um valor total de R$ 17,9 bilhões ou R$ 1,37 por ação (dividend yield de 3,5%).

Vale lembrar que, até o fim do último ano, sua política de dividendos considerava o pagamento de 60% do seu fluxo de caixa livre.

Apesar da redução na distribuição e de não poder mais contar com os dividendos extraordinários, a Petrobras deve manter os seus elevados rendimentos.

Para 2024, a tendência é que a companhia distribua um montante semelhante ao longo dos próximos trimestres, terminando o ano, assim, com um dividend yield entre 13% e 14% — ainda acima da média da bolsa brasileira.

Nossa recomendação

A Petrobras é, de fato, a maior pagadora de dividendos do nosso mercado nos últimos anos. Contudo, mesmo com uma elevada distribuição ordinária daqui para frente, seriam os dividendos extraordinários que compensariam os riscos do investimento na estatal.

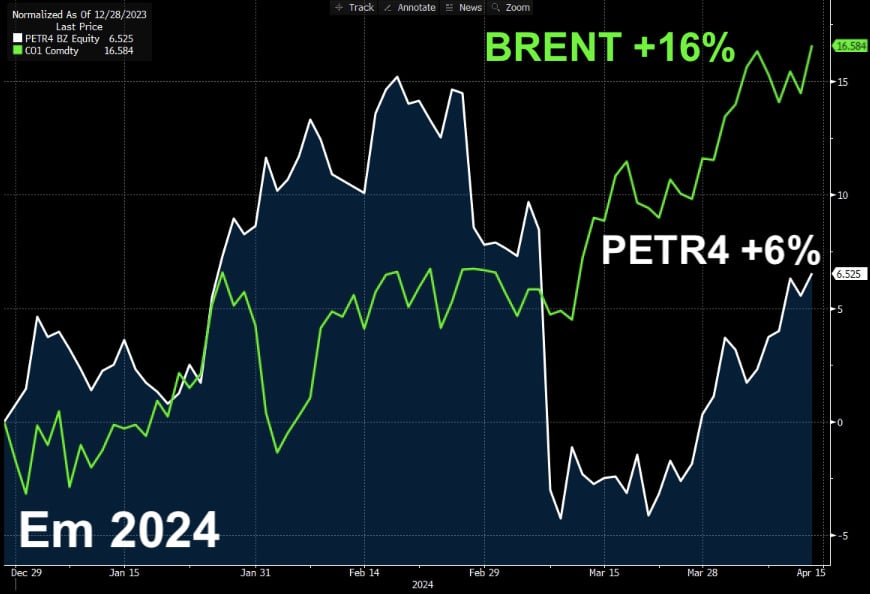

Inclusive, as discussões sobre os pagamentos e dúvidas relacionadas ao seu comando, vem trazendo impactos diretos nas ações da Petrobras no ano, que sobem apenas +6%, enquanto o preço do petróleo sobe +16%.

Se for para tomarmos o risco de ingerência política, que, pelo menos, sejamos bem remunerados para tal.

Sendo assim, no momento, recomendo que fique de fora de PETR4.

2. Itaú

O Itaú (ITUB4) voltou a alegrar seus acionistas e pagou R$ 16,6 bilhões, ou R$ 1,69 por ação, em dividendos nos primeiros três meses deste ano. Assim, o banco elevou seu dividend yield para mais de 8%.

Após a pandemia, com o ciclo de alta dos juros no Brasil e o aumento da inadimplência, o Itaú optou por “fechar a torneira” dos dividendos momentaneamente.

Agora, porém, enquanto outros bancos incumbentes (como Bradesco e Santander) seguem sofrendo com elevados índices de inadimplência e o aumento da concorrência de bancos digitais, o Itaú voltou a apresentar lucros mais consistentes e crescentes.

Inclusive, o lucro líquido do Itaú cresceu +15% em 2023 e foi maior do que o do Bradesco e do Santander somados. Para 2024, a projeção é de mais um crescimento, de +12%.

Lucros crescentes, dividendos cada vez melhores.

Vale ressaltar que o Itaú é uma das únicas empresas da bolsa que paga dividendos todos os meses aos acionistas. Nossa recomendação

Neste ano, o banco deverá entregar um dividend yield aproximado de 9%, mantendo-se, assim, acima de sua média nos últimos 10 anos.

Considerando sua alta rentabilidade (ROE de 20%) e os dividendos a serem distribuídos, recomendamos Compra para as ações do Itaú.

A única ressalva é que, pelo preço menor, nossa recomendação (para aqueles que ainda não montaram posição) é de compra para as ações ordinárias do banco (ITUB3) e não para as preferenciais (ITUB4).

3. Vale

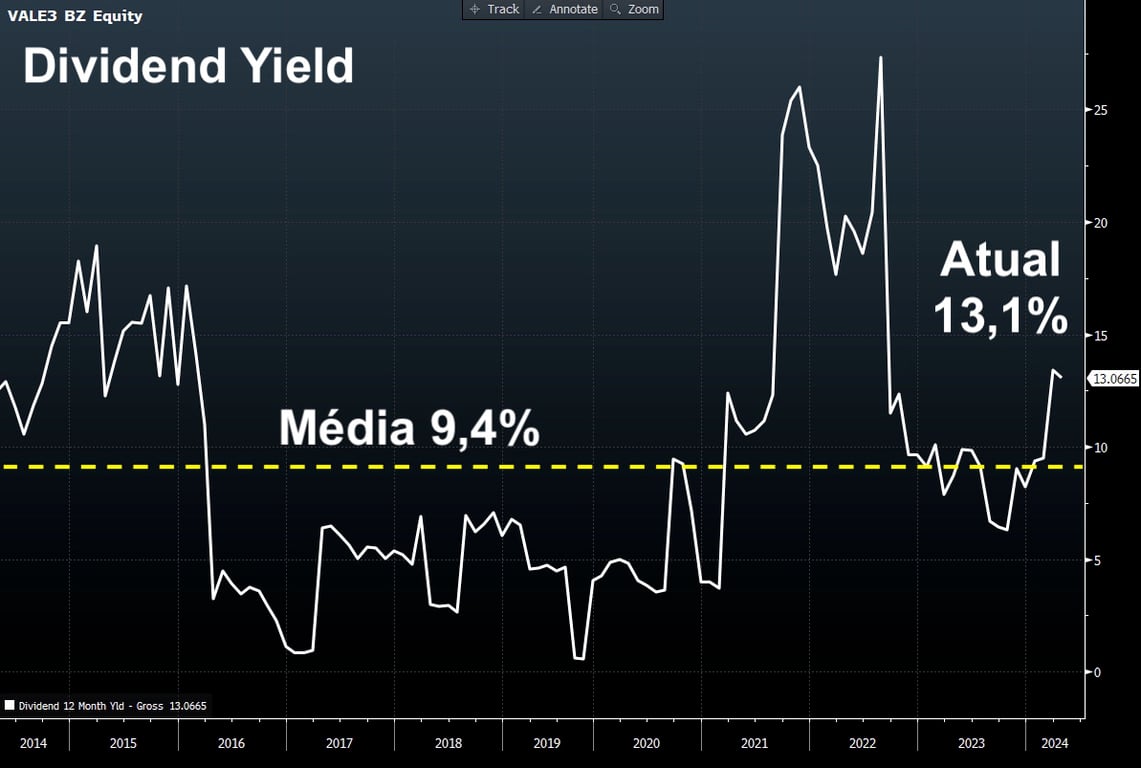

Em terceiro lugar do ranking, a Vale (VALE3) pagou um montante de R$ 12,4 bilhões (R$ 2,74 por ação) no primeiro trimestre do ano.

Mesmo com um lucro -35% menor no 4T23, a mineradora se manteve como uma grande geradora de caixa e segue com baixos índices de alavancagem — fatores que permitem a ela distribuir altos proventos aos seus acionistas.

Com a nova distribuição, a Vale retomou seu posto de grande pagadora na bolsa brasileira, elevando seu dividend yield para 13,1% (bem acima de sua própria média).

Nossa recomendação

A Vale é uma das maiores mineradoras do mundo, perdendo apenas para as australianas BHP e Rio Tinto.

Como não há uma grande visibilidade de aumento de produção e, consequentemente, de aumento de resultados, os números da empresa estão fortemente relacionados à sua commodity (minério de ferro), que, por sua vez, depende da demanda chinesa.

Ainda assim, mesmo em um período de incertezas relacionadas à China (principalmente após a crise imobiliária com as falências de grandes incorporadoras), a Vale entregou elevados retornos aos seus acionistas.

Devido à sua sólida geração de caixa e pagamentos de dividendos consistentes, estamos considerando a possibilidade de investir em VALE3 — ainda mais negociando a apenas 6x lucros.

4. Itaúsa

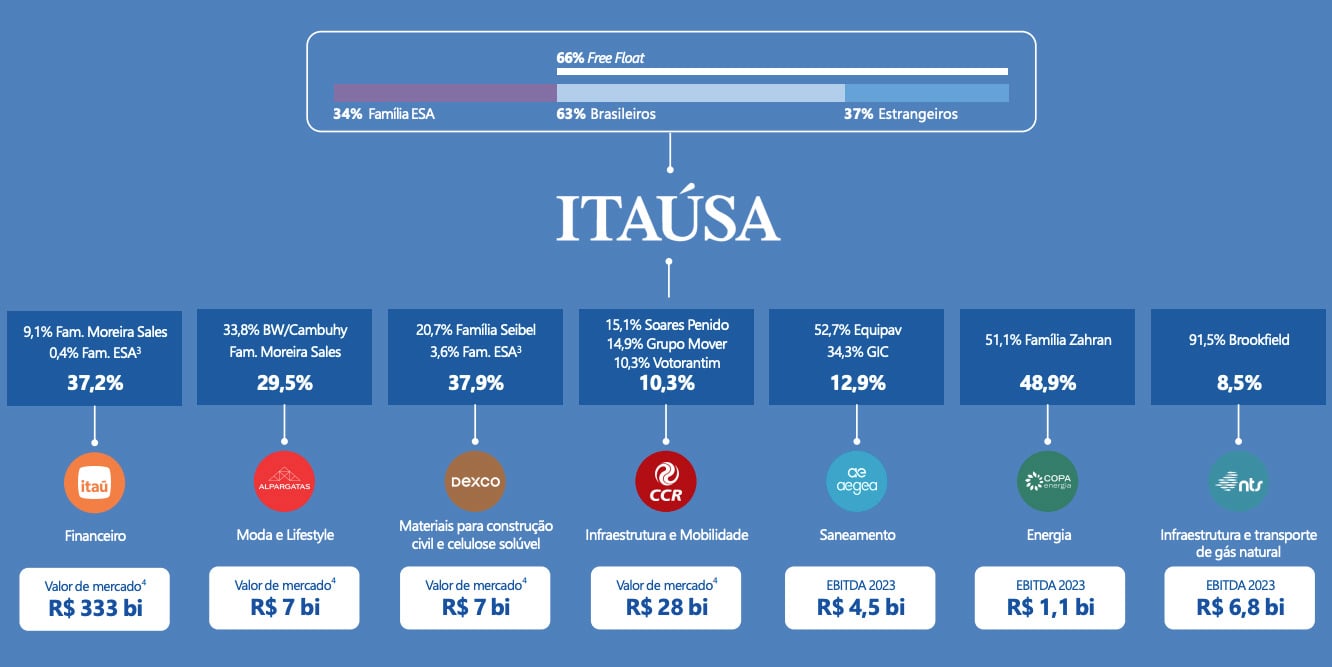

A Itaúsa (ITSA4), holding controladora do Itaú, pegou carona com o banco e foi a quarta empresa que mais pagou dividendos no 1T24 (R$ 6,5 bilhões ou R$ 0,62 por ação).

A empresa, que é uma das “queridinhas” dos investidores pessoa física da bolsa brasileira, vinha sendo questionada por seus baixos dividendos nos últimos anos.

Com o novo pagamento, porém, seu dividend yield atual foi elevado para quase 9% — número um pouco acima do apresentado pelo Itaú, mas justificado pelo desconto das ações da Itaúsa (as holdings normalmente negociam abaixo de suas investidas).

Nossa recomendação

Apesar de grande parte dos resultados da Itaúsa virem do Itaú, investir em ITSA4 é também investir em outras companhias que não o banco (embora com menor participação).

A Itaúsa tem pouco mais de 37% de participação no Itaú, mas também possui posição em Alpargatas (ALPA4), Dexco (DXCO3), CCR (CCRO3), entre outras subsidiárias não listadas na bolsa brasileira.

Assim, investir em Itaúsa é também carregar os riscos das investidas.

Por isso, optamos pelo investimento direto no Itaú (ITUB3) e não recomendamos em Itaúsa (ITSA4).

5. Banco do Brasil

Por fim, mas não menos importante, o Banco do Brasil (BBAS3). Apesar de estar no final da lista, o banco vem distribuindo dividendos cada vez mais consistentes aos seus acionistas. No 1T24, o banco distribuiu R$ 3,6 bilhões em proventos ou R$ 1,26 por ação.

Como acontece com o Itaú, os dividendos do BB são apenas uma consequência de uma boa gestão (mesmo sendo uma empresa de economia mista), da modernização e da digitalização de seus serviços e produtos.

Os resultados do BB, inclusive, são semelhantes aos do maior banco da América do Sul. Ambos entregaram lucro líquido próximo a R$ 30 bilhões em 2023 e ROE acima de 20%.

Nossa recomendação

Sim, os números do banco foram beneficiados pela maior exposição de sua carteira de crédito ao agronegócio nos últimos anos, porém sua evolução financeira é inegável.

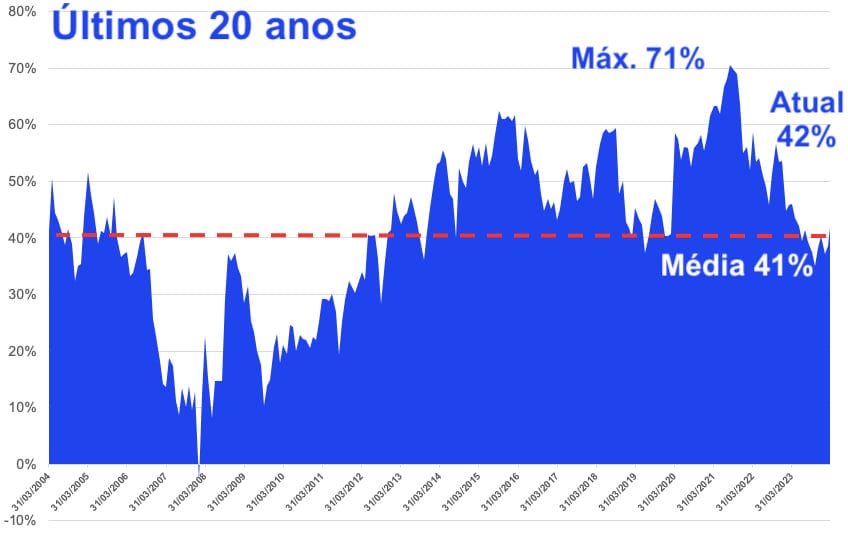

Ainda que a União possua 50% do BB, esse risco já é bem precificado em suas ações, que negociam a múltiplos bem menores em relação aos seus pares privados. Hoje, por exemplo, BBAS3 negocia a cerca de 1x seu patrimônio líquido, -41% abaixo de ITUB3.

O desconto, porém, está em linha com a média histórica entre os dois bancos e já foi bem maior, tendo atingido -71% em 2022.

Com isso, seguimos com nossa preferência por ITUB3.

O Banco do Brasil é uma ótima empresa, que acompanhamos de perto por aqui, mas preferimos esperar um maior desconto para entrar em BBAS3.

Conheça o Nord Dividendos

Se você chegou até aqui e tem em vista investir nas melhores empresas pagadoras de dividendos, convido a conhecer o Nord Dividendos.

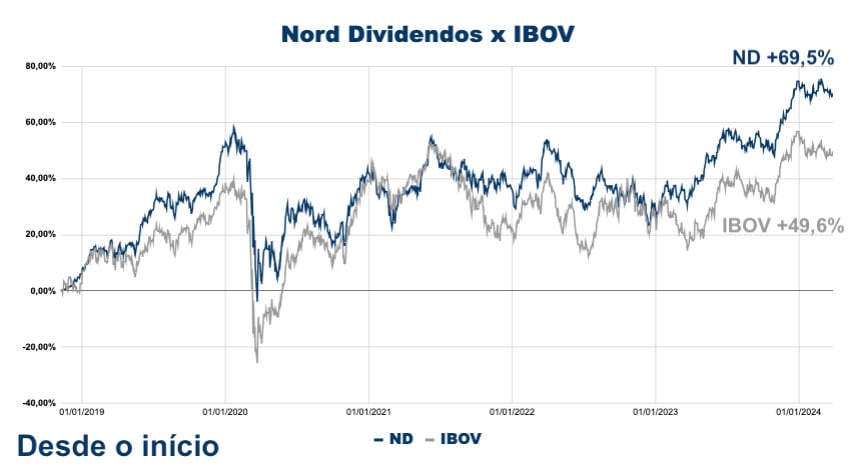

Além dos bons proventos recebidos ao longo dos últimos anos, nossa carteira entregou uma ótima performance, inclusive bem acima do Ibovespa no período (69,5% vs. 49,6% desde o final de 2018).

Ficou interessado em ter acesso à nossa estratégia de renda passiva?

Um estudo da InfoMoney mostrou que menos da metade das principais empresas do mercado apresentou um dividend yield superior à inflação acumulada nos últimos 12 meses, de 3,93%.

No Nord Dividendos, o dividend yield médio da carteira é o dobro desse valor e será ainda maior após mudanças que realizaremos em breve. É preciso fazer boas escolhas para maximizar sua renda passiva.

Espero que este conteúdo tenha sido útil para você entender onde investir com foco em receber dividendos.