3 lições sobre investimentos que aprendemos em 2024

Diversificação provou ser essencial para proteger carteiras em cenários voláteis.

O ano de 2024 foi marcado por um cenário econômico desafiador, especialmente para o Brasil.

Embora o ambiente global tenha enfrentado suas próprias adversidades — com a resiliência dos juros elevados nos Estados Unidos e a retomada gradual de algumas economias desenvolvidas —, o cenário doméstico apresentou uma deterioração mais acentuada.

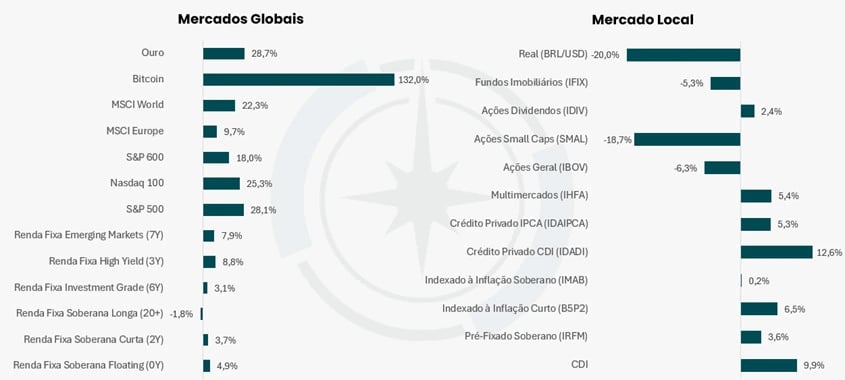

Os números falam por si. Até o final de novembro de 2024, o Real apresentou uma forte desvalorização ao longo do ano, com queda de -20% frente ao dólar, enquanto o CDI, principal referência da renda fixa local, entregou 9,9%, refletindo o prêmio de risco crescente.

Em paralelo, ativos de risco como a Bolsa brasileira (IBOV) e small caps (SMLL) acumularam perdas de -6,3% e -18,7%, respectivamente. Em outras palavras, o mercado local sofreu tanto na renda fixa quanto na variável, pressionado pela deterioração fiscal e por incertezas políticas.

Cenário doméstico

O Brasil, que iniciou o ano com esperanças de um cenário mais estável, viu os juros futuros subirem e os prêmios de risco aumentarem. O gráfico abaixo de comparação com outras economias mostra claramente como a curva de juros brasileira se comportou de forma mais volátil, destoando de outros países emergentes e desenvolvidos.

Cenário no exterior

Além disso, a rentabilidade de ativos internacionais, como ouro e bitcoin, chamou a atenção, entregando retornos de 28,7% e impressionantes 132%, respectivamente.

Já a Bolsa americana — representada pelos índices S&P 500 e Nasdaq 100 — superou as expectativas, demonstrando novamente a força do mercado global.

Refletindo sobre 2024

O cenário de 2024 nos ensina, mais uma vez, que o mercado financeiro pode ser imprevisível e que apostar em uma única classe de ativos, ou limitar-se ao mercado local, traz riscos desnecessários.

Para proteger o patrimônio em tempos como esse, é fundamental construir portfólios resilientes, diversificados e dolarizados, capazes de resistir a ciclos econômicos adversos e capturar oportunidades em diferentes mercados globais.

3 lições sobre investimentos que aprendemos em 2024

Se há algo que o cenário de 2024 nos ensinou, é que um portfólio robusto precisa ser construído com cuidado, disciplina e visão de longo prazo.

A volatilidade do mercado local, combinada com os desafios econômicos e políticos, evidenciou a importância de estratégias que blindem o patrimônio contra riscos específicos e imprevisíveis.

Diversificação nunca sai de moda

A diversificação é a principal ferramenta de proteção e crescimento para investidores. Ela não se limita a ter diferentes ativos em uma carteira, mas sim a compor um portfólio com classes de investimentos que reagem de maneira diferente aos movimentos do mercado. O objetivo é reduzir os riscos específicos — seja de uma empresa, setor ou economia — e manter o patrimônio protegido mesmo em cenários adversos.

A lição é clara: quem aposta tudo em uma única classe de ativos está exposto a riscos desnecessários. Por outro lado, um portfólio bem estruturado funciona como uma rede de segurança, balanceando o desempenho de diferentes investimentos e aumentando a resiliência em momentos turbulentos.

Investir no exterior é essencial para proteção cambial

O dólar, historicamente, atua como um seguro contra o risco local. Em momentos de instabilidade política ou econômica no Brasil, a moeda americana tende a se valorizar, funcionando como uma importante proteção para o patrimônio.

Em 2024, por exemplo, o Real perdeu 20% de valor frente ao dólar, acentuando os riscos para quem estava totalmente exposto ao mercado local.

Alocar uma parte do patrimônio em ativos dolarizados — seja através de ETFs globais, bonds internacionais, fundos no exterior ou empresas listadas no mercado americano — não apenas oferece proteção cambial, mas também possibilita o acesso a economias mais estáveis e oportunidades de crescimento.

Disciplina nos aportes e reserva de oportunidades: a chave para um patrimônio resiliente

Diversificação e dolarização são fundamentais, mas elas precisam caminhar lado a lado com consistência nos aportes e na manutenção de uma boa reserva de oportunidades.

Em tempos de incerteza, a disciplina de continuar investindo, mesmo em momentos de queda, pode fazer toda a diferença na construção de um patrimônio sólido no longo prazo.

Lembre-se: crises abrem janelas de oportunidade, mas é preciso ter um planejamento estruturado para aproveitá-las.

Mantendo a cabeça fria para fazer escolhas inteligentes

Momentos de instabilidade econômica costumam testar até os investidores mais experientes. O medo toma conta, a volatilidade assusta e é fácil cometer erros que podem custar caro no longo prazo.

Nessas horas, a diferença entre sucesso e fracasso está na capacidade de manter a cabeça fria e agir com estratégia, não com emoção.

Na Nord Wealth, nós seguramos a barra com você. Nossa equipe de especialistas acompanha de perto cada movimento do mercado, avaliando o cenário global e local com profundidade.

O trabalho começa muito antes da turbulência: estruturamos portfólios diversificados, com proteção cambial e alocação estratégica entre classes de ativos, sempre buscando minimizar riscos e maximizar o retorno ajustado ao perfil de cada cliente.

Durante crises, enquanto o mercado entra em pânico, nós reavaliamos, ajustamos e comunicamos. Nossos comitês de investimento revisam periodicamente as carteiras para garantir que o planejamento traçado esteja no caminho certo, fazendo ajustes pontuais apenas quando necessário.

Tudo com transparência e proximidade, para que você saiba exatamente o que está acontecendo e por quê.

Conte com a Nord Wealth para proteger o seu patrimônio e mantê-lo no caminho certo, independente do cenário.