KNSC11: por que este FII de papel é uma oportunidade neste momento

Entenda como o Kinea Securities (KNSC11) se destaca com rentabilidade atrativa e gestão sólida em um cenário de risco fiscal

O mercado está em turbulência, mas nem tudo é motivo para desânimo. Alguns fundos, como o Kinea Securities (KNSC11), destacam-se mesmo neste cenário.

Um dia marcado por recordes e quedas expressivas

Ontem, foi mais um dia de péssimo humor nos mercados brasileiros.

Vimos o IBOV recuar 1,7%, enquanto o dólar alcançou a marca recorde de R$ 5,93, registrando a máxima histórica desde a criação do Plano Real.

O IFIX não ficou muito atrás, encerrando o dia com uma queda de 0,4% e acumulando uma performance de -4,23% no ano.

Caminhamos a passos largos para que 2024 se consolide como um dos piores anos para os fundos imobiliários, ficando atrás apenas de 2013 e 2020…

O motivo de tudo isso é o suspeito de sempre: o risco fiscal!

O impacto das novas medidas fiscais no mercado

Enquanto todos estavam concentrados no anúncio de corte de gastos, o governo apresentou, simultaneamente, uma medida que pode, na prática, resultar até mesmo em aumento das despesas.

Afinal, embora a proposta anunciada na noite de ontem preveja uma economia estimada de R$ 70 bilhões em dois anos, a renúncia tributária anunciada, referente à isenção de imposto de renda para quem ganha até R$ 5 mil, pode resultar em um impacto fiscal permanente superior a R$ 50 bilhões por ano.

O Ministério da Fazenda espera compensar essa renúncia com a tributação dos "super-ricos", o que é legítimo.

Além da sinalização negativa, um dos receios do mercado é que a isenção do IR seja aprovada no Congresso por se tratar de uma medida popular, enquanto as iniciativas para ajuste das contas públicas fiquem em segundo plano, agravando ainda mais o déficit fiscal.

Vale a pena ver de novo

Enfim, seguimos insistindo em repetir erros do passado, acreditando que, desta vez, o resultado será diferente.

Spoiler: não será!

A verdade é que, se o Brasil continuar optando pelo caminho do descontrole fiscal, conviveremos em um equilíbrio macro caracterizado por maior inflação e, consequentemente, juros mais elevados por um período prolongado.

Já vimos essa história acontecer em meados da década passada, e o desfecho não foi positivo para a economia do país.

Por isso, digo que, se todo esse imbróglio fiscal fosse uma novela, certamente estaria no horário de Vale a Pena Ver de Novo...

Mas calma! O mercado está de tão mau humor que tem penalizado até mesmo o preço de ativos que podem se beneficiar desse cenário adverso, como é o caso do Kinea Securities (KNSC11).

Kinea Securities (KNSC11)

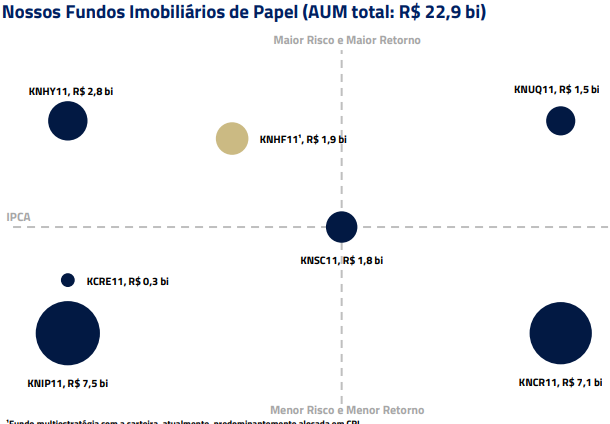

Constituído em outubro de 2020, com patrimônio líquido de aproximadamente R$ 1,8 bilhão e mais de 180 mil cotistas, o KNSC11 é um FII de papel de risco médio, gerido pela renomada Kinea Investimentos.

A gestora dispensa apresentações, sendo a maior do mercado de FIIs, com aproximadamente R$ 32,5 bilhões sob gestão.

Embora tamanho não seja documento, o principal diferencial que percebo na Kinea é o elevado nível de governança e de alinhamento com os cotistas, atributos que, na minha visão, a posicionam como a melhor gestora do mercado de fundos imobiliários atualmente.

Mas, afinal, por que identifico uma oportunidade no KNSC11 neste momento?

Portfólio

Além de ser um fundo muito bem gerido e de risco médio, o mandato do Fundo é o mais amplo entre os FIIs de papel da Kinea. Ele pode ajustar sua carteira tanto em relação aos indexadores quanto aos riscos de crédito das operações, conforme as oportunidades de mercado.

Essa flexibilidade representa um grande diferencial do KNSC em relação aos outros FIIs de papel da gestora.

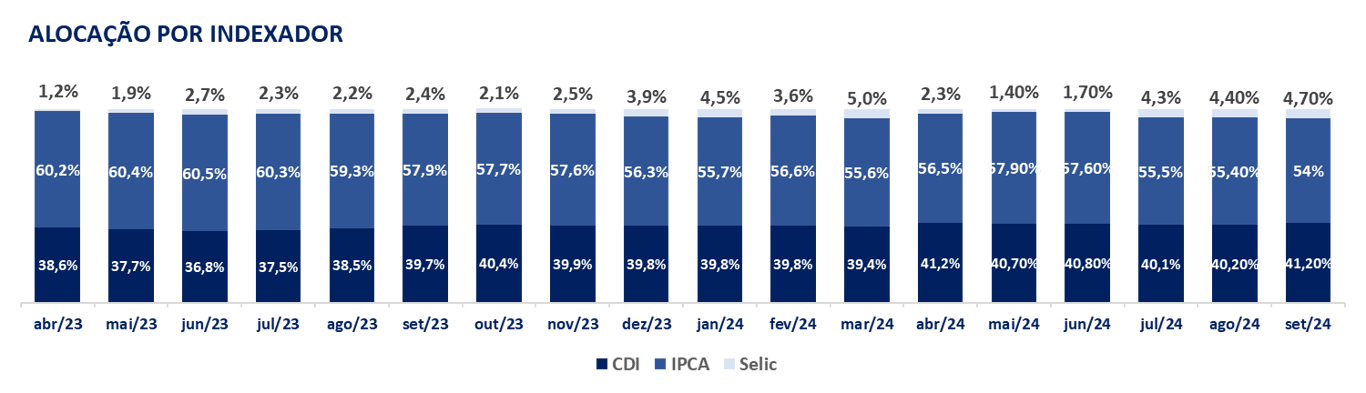

Além disso, embora o Fundo tenha, atualmente, uma maior exposição a operações de CRIs atreladas ao IPCA, ele também mantém uma alocação significativa em operações atreladas ao CDI. Esse equilíbrio permite que ele se beneficie do cenário de alta da Selic, ao mesmo tempo em que protege o patrimônio dos cotistas contra a inflação.

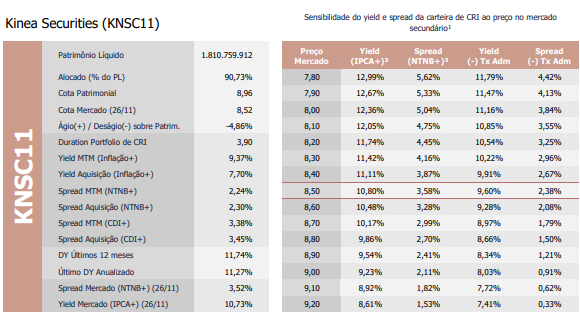

O nível de governança da Kinea é tão elevado que a gestora disponibiliza, diariamente, uma tabela de sensibilidade que apresenta a rentabilidade implícita de seus FIIs de papel conforme as oscilações da cota de mercado.

A ideia dessa ferramenta é levar o investidor a refletir sobre a atratividade do investimento (e não apenas o yield potencial) a um dado nível de preço da cota de mercado.

Pela tabela de sensibilidade abaixo, é possível notar que, no preço de mercado atual, a rentabilidade média da carteira está em torno de IPCA + 9,91% a.a., já deduzidas as taxas de administração e gestão.

Essa rentabilidade é excelente, considerando o nível de risco da carteira de CRIs do KNSC. Ela se justifica, em grande parte, pelo desconto no qual o Fundo é negociado atualmente em relação ao valor patrimonial (P/VPA de 0,95) — uma condição rara de ser observada nos fundos geridos pela Kinea.

Compre KNSC11 e seja feliz

O que quero que você saiba é que a piora do humor dos mercados é, sim, um sinal de alerta para um risco que pode afetar a economia do país e os preços dos ativos.

Lembre-se sempre que a “Guerra Fria” do Brasil é com o fiscal e que irresponsabilidades nesse campo são a principal fonte de preocupação do mercado.

Este é o motivo pelo qual esse risco deve ser acompanhado de perto por todos nós!

Embora você precise ter cuidado redobrado nos seus investimentos enquanto isso se arrasta, também não é o caso de sair se desfazendo de seus FIIs a qualquer preço, caso eles estejam preparados para navegar neste cenário.

Este é o caso do Kinea Securities no preço atual!

Além de possuir uma gestão diligente e com vasta experiência na estruturação e acompanhamento de créditos imobiliários, a minha recomendação de compra de KNSC no Nord FIIs está pautada nos seguintes pilares:

- elevada qualidade do time de gestão na seleção, estruturação e monitoramento das operações;

- excelente liquidez no mercado secundário para o padrão dos FIIs;

- portfólio pulverizado em operações com risco de crédito controlado e com garantias robustas;

- spread médio líquido bastante atrativo tendo em vista os riscos e a duration das operações;

- portfólio balanceado entre indexadores;

- desconto sobre o valor patrimonial (P/VPA de 0,98).

Por fim, compre apenas ativos de qualidade e com margem de segurança, ou seja, bem baratos. Mas lembre-se: tenha ajuda profissional.

Agora, mais do que nunca, conte com as melhores recomendações da Nord

Em tempos de incerteza, investir com segurança e inteligência é essencial. Aqui na Nord, você tem acesso às melhores recomendações para construir uma carteira sólida, rentável e preparada para qualquer cenário.

E com o Nord Renda Total Vitalício, criamos um combo que reúne o que há de mais confiável no mercado: Fundos Imobiliários, Dividendos e Renda Fixa PRO.

Essa é a solução ideal para quem busca rentabilidade consistente com risco controlado, mesmo em meio à volatilidade. Com ele, você garante:

- Fundos Imobiliários, a carteira gerida por mim com recomendações que colocam aluguéis mensais direto na sua conta;

- Dividendos das empresas mais lucrativas e resilientes da bolsa;

- Renda Fixa PRO, com resultados de 145,23% do CDI desde 2016.

E o melhor: essa é a última oportunidade da Black Friday da Nord para garantir o plano vitalício por apenas 12x de R$ 59,00.

Não deixe essa oportunidade passar. Aproveite o Nord Renda Total para navegar com confiança pelas oscilações do mercado e garantir o futuro que você merece.