JURO11 vale a pena? Confira a visão do nosso analista

JURO11 investe majoritariamente em empresas dos setores de geração de energia e saneamento.

Em um país com um histórico de juros elevados como o Brasil, os investidores sempre estão de olho no mercado de renda fixa. Não apenas gostamos de renda fixa, como também procuramos títulos isentos de imposto de renda no mercado de crédito privado.

Dentre as opções de títulos isentos, destacam-se os créditos bancários (LCAs e LCIs) e os créditos corporativos (CRAs, CRIs e debêntures incentivadas).

Quando os investidores vão à corretora, eles ficam tentados a investir em títulos com taxas mais atrativas. Pensamentos como “renda fixa não tem risco, basta pegar a maior taxa” são comuns entre os investidores.

Como está o mercado de crédito privado no Brasil?Primeiramente, é importante lembrar que a renda fixa não é fixa e pode ter riscos relevantes, dependendo do emissor do título e/ou do cenário econômico.

O risco do emissor é denominado "risco de crédito", ou seja, a possibilidade de um banco ou empresa não cumprir com o pagamento das suas obrigações financeiras.

O cenário econômico, por sua vez, envolve a famosa marcação a mercado.

Então, se o mercado de renda fixa tem riscos, onde investir?

De fato, não é uma tarefa muito fácil. É preciso analisar todos os dados do emissor para verificar se a taxa que está sendo oferecida está compatível com o risco que você está assumindo ao comprar aquele título.

Além disso, é importante ter uma diversificação entre os emissores e não investir 100% da sua carteira de renda fixa em apenas uma empresa, por exemplo.

Embora seja uma tarefa árdua, há maneiras de obter títulos isentos, com uma ampla variedade de ativos e ganhos na sua carteira de maneira mais simples.

O que são os FI-Infras?Uma opção seria investir em fundos de crédito privado isentos de imposto de renda, como nos fundos compradores de debêntures incentivadas.

Debêntures incentivadas são títulos emitidos por empresas para financiar projetos de infraestrutura. A área de infraestrutura abrange diversos setores, incluindo o elétrico (geração, transmissão e distribuição), o saneamento e os transportes (concessões rodoviárias, portos e ferrovias).

Existem dois tipos de fundos de debêntures incentivadas: os abertos e os listados na bolsa de valores.

Os fundos abertos são os mais comuns no mercado. Neles, além de poder aplicar, você também pode solicitar o resgate a qualquer momento.

Já nos fundos fechados (listados), temos os chamados FI-Infras, onde, para aplicar, é necessário entrar no chamado “período de captação do fundo” (quando é permitida a entrada de novos cotistas). Fora do período de captação, é possível investir no fundo comprando a cota de outro investidor por meio da B3.

Além disso, nos fundos fechados não é possível pedir resgate, sendo necessário vender a sua cota para outro investidor. Ou seja, mesmo sendo fechado, você pode investir e desinvestir do fundo por meio do mercado secundário, transferindo a cota de um investidor para outro.

Dessa forma, o passivo do fundo fechado fica estável, sem resgates.

Essa é uma característica importante, pois, ao não se preocupar com possíveis resgates dos seus cotistas ao longo do tempo, o gestor não precisa ter uma parcela relevante alocada em caixa (o que geraria custos de oportunidades) e pode explorar de uma maneira mais eficiente as suas análises e convicções nas alocações.

Nos primeiros meses de 2023, por exemplo, após os casos de Americanas e Light, muitos investidores ficaram receosos com o mercado de crédito e pediram resgates dos fundos abertos.

Como os fundos não tinham caixa suficiente para fazer frente a todos os resgates solicitados, tiveram que vender parte dos seus títulos no mercado secundário, sendo muitos desses títulos de empresas de alta qualidade (baixo risco de crédito).

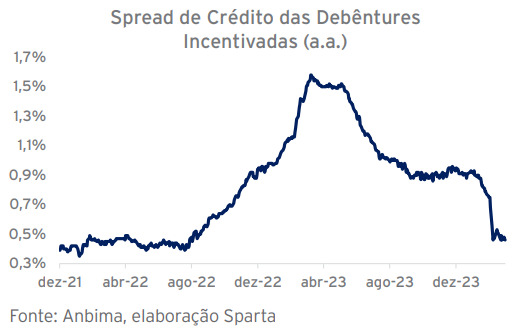

Devido à necessidade de vender os títulos, vimos os spreads de crédito subirem consideravelmente naquele período. Mesmo com os spreads subindo, os fundos não tinham outra opção senão continuar tentando vender os títulos, apesar da marcação a mercado negativa.

No gráfico acima, é possível ver não somente esse movimento de alta dos spreads no início de 2023, como também a forte queda em um curto espaço de tempo nesse início de 2024.

Já entendemos o movimento de 2023, mas o que aconteceu em 2024?

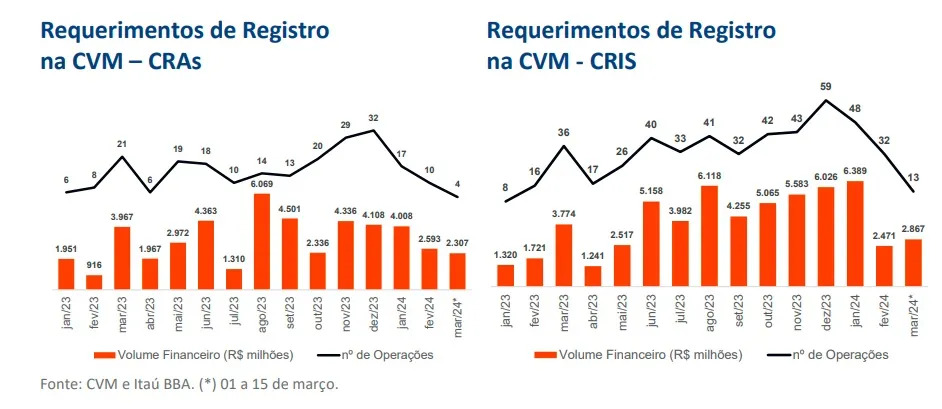

Em fevereiro deste ano, tivemos uma resolução do Conselho Monetário Nacional que trouxe maiores restrições sobre os lastros e perfis das companhias que podem emitir CRAs e CRIs. Além disso, as regras mudaram para as LCAs e LCIs. Os prazos mínimos de vencimento eram de 90 dias, mas agora são de 9 meses para as LCAs e 12 meses para as LCIs.

Desde então, temos visto quedas no número de pedidos e nos volumes financeiros de novos CRAs e CRIs no mercado primário.

Esses eventos foram acompanhados por uma maior procura pelos títulos isentos disponíveis no mercado secundário, tendo em vista que poderíamos ter uma menor quantidade de emissões desse tipo.

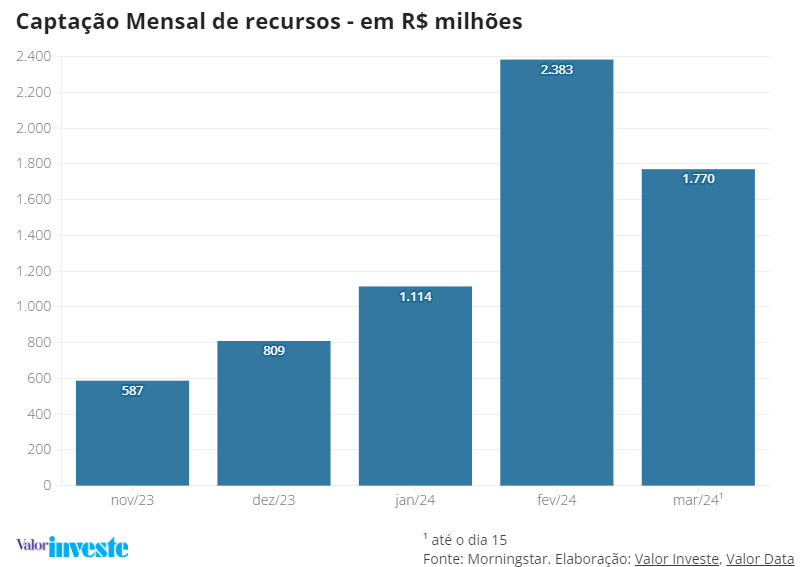

Sendo assim, as debêntures incentivadas foram beneficiadas, aumentando a captação dos fundos desta classe.

O aumento da procura pelas debêntures incentivadas no mercado secundário contribuiu para uma queda significativa dos spreads nos últimos meses, particularmente em fevereiro, quando foram anunciadas as medidas do CMN.

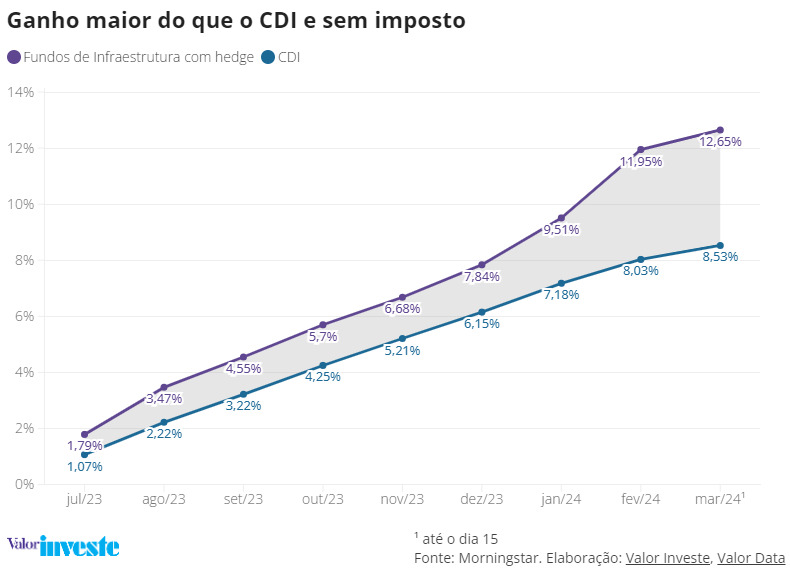

A consequência da queda dos spreads é justamente o efeito positivo de marcação a mercado para os que estavam posicionados. Dessa forma, vimos os fundos de debêntures de infraestrutura obtendo ganhos relevantes, sem incidência de impostos.

O FI-Infra que gostamos

Embora o mercado de fundos de debêntures incentivadas tenha se beneficiado dessa dinâmica nos últimos meses, atualmente, preferimos os FI-Infras, ou seja, os fundos fechados (listados).

A nossa preferência é justificada pelo fato dos FI-Infras não sofrerem resgates, o que torna possível um melhor alinhamento entre os ativos do fundo e o seu passivo.

Além disso, os FI-Infras costumam pagar dividendos mensais aos seus cotistas, atendendo o público que gosta de uma renda recorrente pingando no bolso.

É importante destacar que os FI-Infras são isentos de imposto de renda tanto na valorização de sua cota quanto no recebimento de dividendos.

Existem 14 FI-Infras listados na B3, que podem ter diferentes características entre si.

Para iluminar um pouco mais o seu entendimento sobre este mercado, vamos falar sobre um FI-Infra que gostamos.

O JURO11, da gestora Sparta, é o Fundo a que estamos nos referindo.

Como funciona o JURO11?

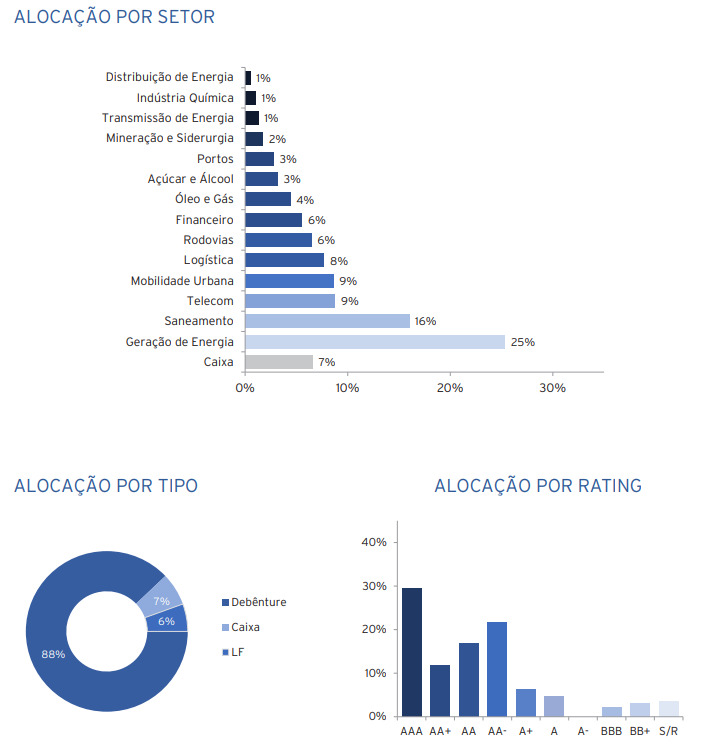

O JURO11 investe em mais de 70 ativos, especialmente em empresas com rating elevado e com uma maior concentração nos setores de geração de energia e saneamento.

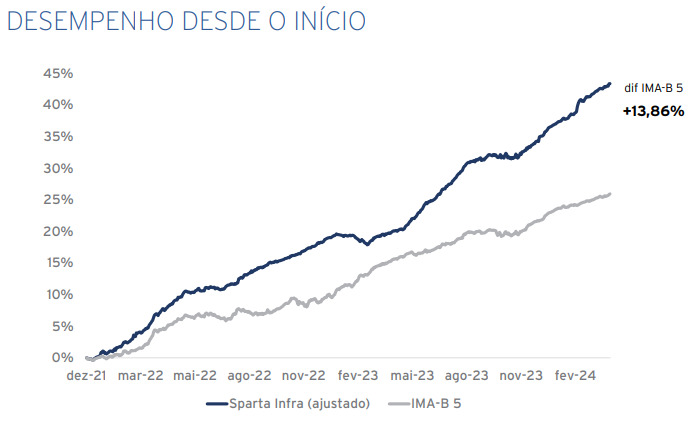

O objetivo do Fundo é ter uma gestão ativa, podendo se desfazer de um título quando este estiver apresentando ganhos de marcação a mercado para alocar em outro título, por exemplo.

A equipe acredita que a gestão ativa traz mais retorno que o carrego do crédito e, por isso, 100% da carteira do fundo é líquida, podendo vender no mercado secundário em qualquer momento apropriado.

Assim, o fundo movimenta cerca de 10% a 20% da carteira todos os meses. Ou seja, realmente uma gestão bastante ativa.

Eles estão constantemente avaliando o risco-retorno de todos os ativos para determinar aqueles que devem ter suas concentrações reduzidas e aqueles que devem aumentar a concentração na carteira.

É dessa forma que o Fundo está construindo boa parte do seu retorno.

Outro ponto relevante é que o Fundo tem uma equipe experiente, liderada por Leonardo Horta, com quase 17 anos de casa.

Além de Horta, que é o diretor de gestão do fundo, Felipe Vidal, que tem 12 anos de casa (começou como estagiário), fica de olho no mercado secundário para ver os papéis que podem substituir na carteira.

Ao todo, são 11 analistas abaixo dos gestores.

A equipe é dividida por setores, com o objetivo de entender com profundidade a atuação da companhia antes de realizar a alocação. Dessa forma, cada empresa recebe uma nota, formando um rating interno na gestora que será considerado para a concentração naquela alocação.

O objetivo do Fundo é ter uma carteira diversificada. Outro exemplo de diversificação, além dos mais de 70 ativos mencionados, é que, hoje, a maior concentração da carteira não chega a 5% do patrimônio do fundo. Essa diversificação ajuda o Fundo a conseguir sair fácil de um papel quando for necessário.

Como falamos, os FI-Infras também pagam dividendos.

A distribuição de dividendos do JURO11 costuma ocorrer mensalmente (lembrando que é sem imposto de renda), ocorrendo quando o valor patrimonial está acima de 100. Em outras palavras, há períodos específicos em que não há distribuição.

Para realizar pagamentos mensais regulares, o Fundo vai dosando o quanto será distribuído ao longo do tempo. Quando o valor da cota está abaixo de 100, perguntam aos cotistas se querem ter uma amortização.

Ou seja, entre as nossas conversas com diferentes FI-Infras, gostamos do estilo de gestão e dos fundamentos que envolvem o JURO11.

Vale a pena investir em FI-Infra agora?

Quando estamos falando sobre investir em um fundo de crédito, seja ele aberto ou fechado, além de considerar as qualidades do fundo em si, é crucial avaliar se o momento de mercado justifica a alocação na classe de ativos.

Como vimos, o forte fechamento dos spreads que presenciamos nos últimos meses se deu por mudanças estruturais no mercado, especialmente pela resolução do Conselho Monetário Nacional. Também podem existir alguns impactos vindos da tributação de fundos exclusivos, com as pessoas procurando alternativas para investimentos isentos e sem a cobrança de come-cotas.

Essa dinâmica proporcionou uma marcação a mercado positiva nos títulos, beneficiando aqueles que estavam posicionados.

Ao mesmo tempo, isso significa que novas marcações a mercado relevantes e positivas ficam mais difíceis de acontecerem em um cenário em que os spreads estão comprimidos.

É importante fazer essas considerações, pois isso significa que a forte performance apresentada em fevereiro dificilmente se repetirá nos próximos meses. Dessa forma, daqui para frente, as rentabilidades dos fundos de crédito privado podem acontecer de forma mais gradual.

Então, se você está pensando em entrar em crédito privado agora, é importante pensar nisso.

Por que não investimos em JURO11?

Apesar de gostarmos do JURO11, vemos que não estamos no melhor momento de mercado para fazer uma alocação, mas ficaremos de olho.

Preferimos entrar quando os prêmios estiverem mais altos, proporcionando uma melhor assimetria para capturar maiores rentabilidades.

Além disso, atualmente, temos alguns Fundos listados com a cota de mercado (a cota que você compra no mercado secundário, na B3) acima do valor justo (acima da cota patrimonial do fundo). Quando você compra com um valor acima da cota patrimonial, significa que você está pagando mais caro para entrar no Fundo, o que resulta em uma rentabilidade menor.

O JURO11, por exemplo, está com a cota de mercado em 107,49 e a cota patrimonial em 103,31, ou seja, 4% acima do valor justo.

Se você entrar no JURO11 na atual cota de mercado, significa que a taxa média líquida da carteira é de IPCA + 5,82%, o que ainda não consideramos como a taxa ideal.

Considerando esses aspectos, estaremos atentos aos FI-Infras e aguardamos um melhor momento de mercado para fazer as recomendações.

Enquanto o melhor momento não chega, estamos preparando os nossos assinantes com estudos dos melhores FI-Infras disponíveis no mercado. Quando essa oportunidade chegar, teremos as recomendações no gatilho.

Não deixe de conhecer as opções de fundos para compor a sua carteira. Assim, você consegue alcançar seus objetivos financeiros mais rapidamente.

Acessar as recomendações do Nord Fundos