Investimento de risco bem tomado pode ser algo muito poderoso

Tomar risco, bons riscos, na sua carteira aumenta muito o potencial de retorno de longo prazo

Muita gente chega até mim dizendo que tem um perfil conservador, que não gosta de ver a carteira oscilar, que tem medo, e pede recomendações.

Não há problema algum em ser conservador. Pelo contrário. Cada um tem o seu perfil e deve respeitá-lo de modo fiel.

Mas vejo também que muita gente pensa em risco como algo que só prejudica a carteira, trazendo volatilidade e aumentando o potencial de prejuízo.

Acontece que tomar risco, bons riscos, na sua carteira aumenta muito o potencial de retorno de longo prazo.

Hoje vou dar alguns exemplos para que você, que é conservador, entenda o quanto está “deixando de acumular” patrimônio por não encarar um determinado tipo de risco.

Vamos ao exemplo. Imagine que estamos no período de 2012 a 2019 e, portanto, pegamos um ciclo completo de ativos de risco.

Conservador, moderado ou agressivo?

Temos três amigos em uma roda de conversa: o conservador, o moderado e o agressivo.

O conservador não gosta de ver sua carteira oscilar em nada. Pensa sempre em preservação de patrimônio. Ele acabou surfando esse período carregando apenas Tesouro Selic.

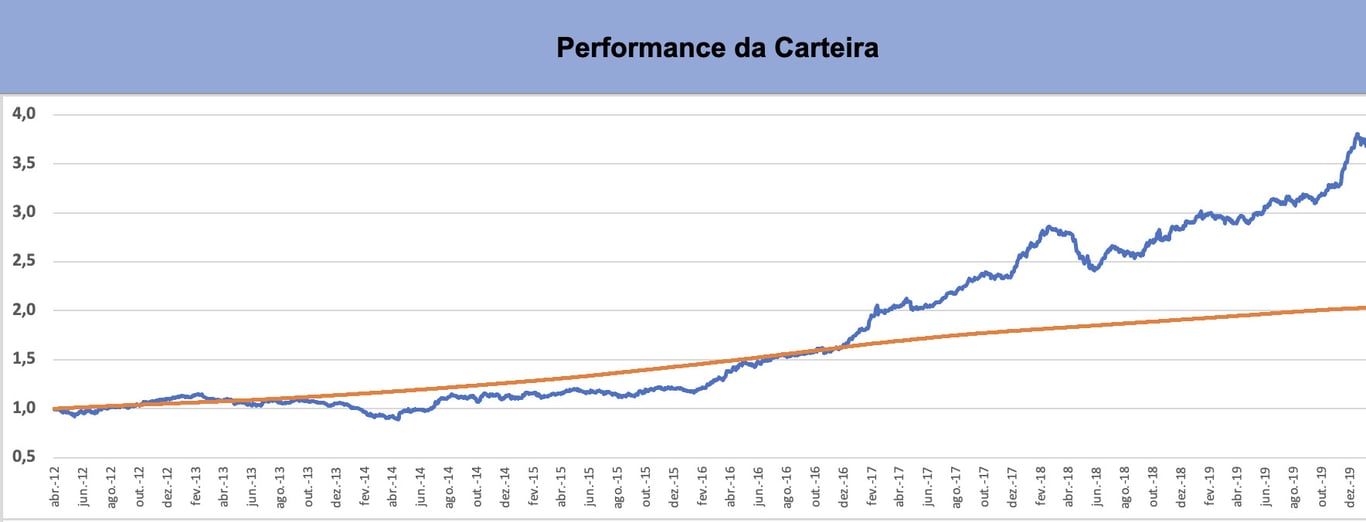

Este foi o seu retorno no período:

A cada R$ 1,00 que o conservador colocou para investir, ele retirou R$ 2,00 ao final desses 8 anos.

Se ele colocou R$ 500 mil, terminou o período com R$ 1.000.000,00!

A carteira dobrou de valor! E não teve absolutamente nenhuma oscilação, todo dia rendendo um pouquinho.

Parece bom, não?

Mas o moderado já pensa diferente. Ele gosta de um certo nível de risco. Ele se sente confortável tendo ações de boas empresas e sabe que, embora elas oscilem no curto prazo, ao final de um ciclo econômico elas se sobressaem em rentabilidade. Então, o moderado misturou o Tesouro Selic com uma carteira de 40% em algumas ações.

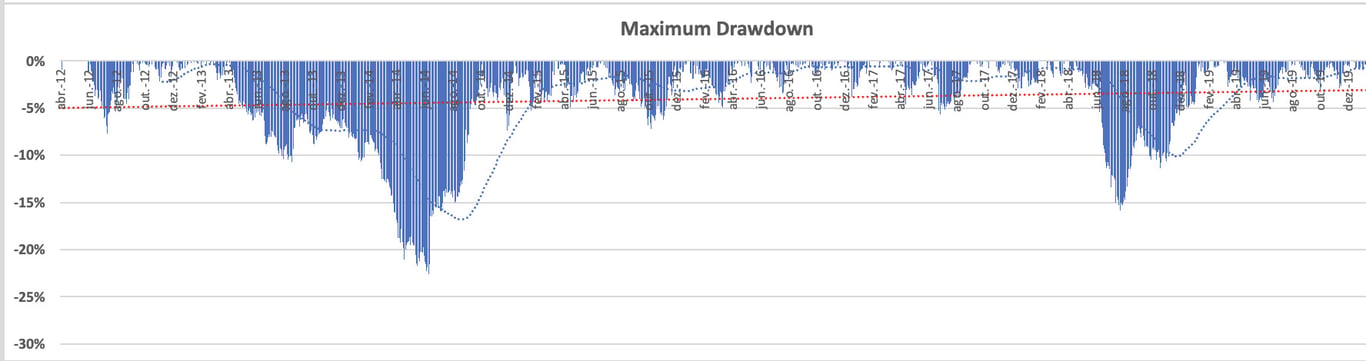

O resultado foi este:

A cada R$ 1,00 colocado, ele retirou R$ 3,75 ao final de 8 anos.

Ou seja, para cada R$ 500 mil investidos, ele retirou R$ 1.875.000,00. E, portanto, R$ 800 mil a mais que o conservador.

Por outro lado, ele viu ao longo desses 8 anos a sua carteira oscilar, ao sabor do mercado.

Na grande maioria das vezes ele se viu perdendo em torno de 5% do total da sua carteira. Mas, em duas ocasiões, ele chegou a perder 20% e 15% respectivamente.

Ou seja, para ganhar esses R$ 800 mil a mais, ele teve que “aceitar” um potencial de perda de 20% durante um período (que, para um aporte de R$ 500 mil, significaria possibilidade de perder R$ 100 mil).

Não parece ruim, não é mesmo?

Já o agressivo, pensou ainda mais em aumento de patrimônio e decidiu colocar 80% da carteira dele em ações. Ele trabalha no mercado financeiro e tem domínio da mentalidade de risco. Ele aceita ver sua carteira oscilar bastante no curto prazo para poder caçar os ganhos de longo prazo.

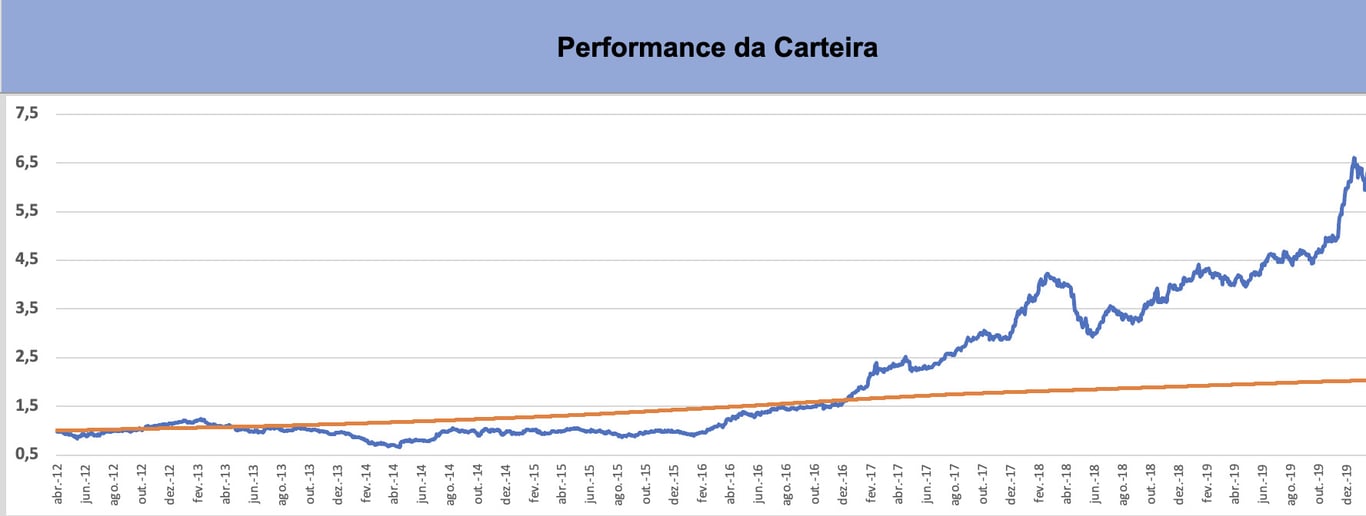

Seu resultado no período foi este:

Para cada R$ 1,00 colocado, o agressivo retirou R$ 6,50. Ou seja, para um investimento de R$ 500 mil, o patrimônio no final do período era de R$ 3.250.000,00.

Incrível, não é mesmo? Ele recebeu R$ 2,2 milhões a mais que o conservador e R$ 1,3 milhão a mais que o moderado.

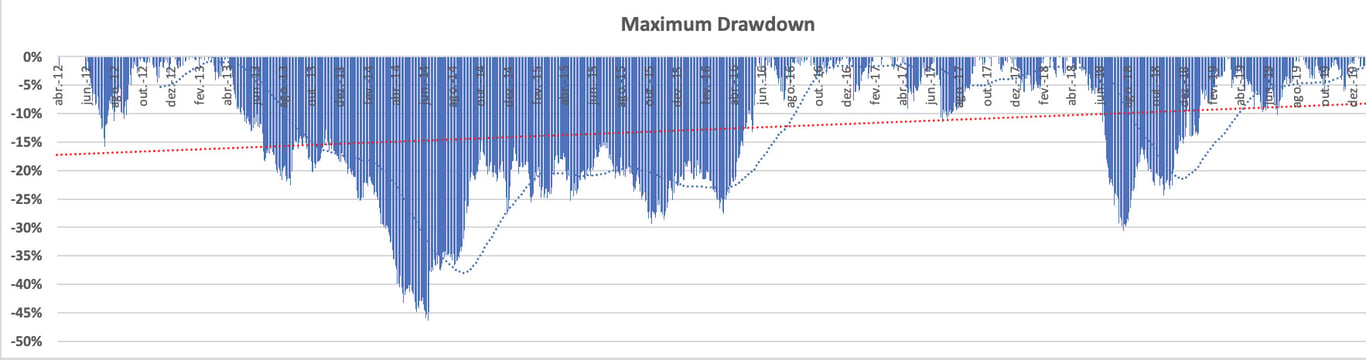

Mas e o risco? Ele certamente topou uma oscilação muito maior na sua carteira:

Sua carteira oscilou em média 15%, um nível já bem maior. E no pior momento do ciclo, ele chegou a perder 45% do seu patrimônio total. Praticamente metade de tudo!

Em uma carteira de R$ 500 mil, perder 45% equivale a R$ 225 mil.

A relação entre risco e retorno nos investimentos

Percebe que em todos esses exemplos estamos medindo a “troca” que deve ser feita entre segurança e retorno?

Não há como obter mais retorno sem renunciar à segurança. Ao mesmo tempo, para aumentar a segurança, deve-se abrir mão de rentabilidade.

Essa é a relação que você deve ter em mente na hora de investir.

Você deve procurar bons retornos de longo prazo. Tendo bons ativos você minimiza as suas chances de perda. Mas, para isso, o quanto você está disposto a abrir mão da segurança?

E você, que é ultraconservador, percebe quanto dinheiro você está deixando na mesa por não admitir tomar nenhum tipo de risco? Percebe que poderia se aposentar mais cedo? Que poderia realizar seus sonhos mais rápido? Que poderia ter mais tranquilidade na aposentadoria se topasse um risco um pouco maior?

Conte com a ajuda de especialistas

Eu sei que essa transição não é fácil de fazer. Por isso, dou um conselho para os ultraconservadores:

O risco é uma sensação que fica muito forte quando você não entende o que está fazendo. Quanto mais você dominar o funcionamento do mercado, mais vai se sentir confortável para se aventurar um pouco mais.

Nós, da Nord Investimentos, podemos te ajudar com isso. A Research tem exatamente esse papel. De ser o seu primeiro contato com ativos de risco, entendendo plenamente o seu funcionamento, de forma transparente, independente e sem falsas promessas de retornos absurdos.

Outro conselho que eu te dou:

As oscilações do mercado acontecem no curto prazo. No longo prazo, o preço das ações migra para os seus fundamentos.

Então, quanto mais a longo prazo seu dinheiro for investido, melhor será esperar e aguentar as oscilações. E nesse caso, o melhor instrumento para investir a longo prazo é um fundo de previdência.

Ele possui uma eficiência tributária enorme, pois não tem come-cotas (imposto a cada 6 meses) e no final do período tem IR de apenas 10%, o menor do mercado.

Aqui na Nord, criamos o AT 70 Prev. Esse fundo investe 70% da carteira na estratégia do ANTI-Trader do Bruce e 30% na minha estratégia de renda fixa. Ele está entre o nosso amigo moderado e conservador.

Se você pensa no longo prazo e não quer abrir mão de potencial de retorno, essa estratégia é certamente a melhor que temos e a mais eficiente do ponto de vista tributário.

Para conhecer mais sobre o fundo e onde investir, basta clicar aqui.