Máxima histórica do Ibovespa: é hora de vender ou comprar?

O Ibovespa rompeu os 130 mil pontos, mas isso não quer dizer que não existam mais boas oportunidades. Saiba quais são nossas “apostas” para 2024

Papai Noel chegou mais cedo em 2023

Dando continuidade ao movimento de quarta-feira, 13, a bolsa brasileira seguiu em ritmo de grande otimismo na última sessão, com o Ibovespa fechando o dia com uma alta de +1,1% e renovando, assim, sua máxima histórica aos 130.842 pontos.

O bom humor dos investidores se deve, principalmente, às decisões dos juros no Brasil e nos Estados Unidos, além dos tons adotados pelos bancos centrais no que o mercado apelidou de “superquarta”.

Por aqui, o presidente do Banco Central, Roberto Campos Neto, e sua turma decidiram cortar a taxa Selic em 0,50 ponto percentual, para 11,75%. Enquanto isso, nos EUA, o presidente do banco central americano, Jerome Powell, e cia. optaram por manter os juros americanos no intervalo entre 5,25% e 5,5%.

As decisões, entretanto, já eram amplamente esperadas pelo mercado.

O que não estava na conta era o tom (bem) mais “suave” (também chamado de dovish pelos mais íntimos) adotado pelos bancos centrais.

Em um ambiente menos incerto quanto à inflação americana e atividade econômica por lá, o Fed passou a reduzir suas projeções inflacionárias e já estima três cortes de 0,25 p.p. em 2024.

Já no Brasil, o cenário externo menos adverso somado ao controle inflacionário no país trouxe uma maior tranquilidade para a nossa autoridade monetária e, com isso, devemos ver a continuidade do ciclo atual de queda da Selic, com novos cortes de 0,50 p.p. nas próximas reuniões do Copom.

Como sempre comentamos por aqui: a taxa de juros é a mãe da bolsa de valores. Juros para baixo, bolsa para cima e vice-versa.

Definitivamente, o Papai Noel trouxe ótimos presentes para nós, investidores, e, ainda por cima, com 10 dias de antecedência.

O gringo também quer participar da ceia

Com as melhores perspectivas futuras para os juros globais, o mercado continuou precificando os juros futuros para baixo — o que, no fim das contas, é o que realmente puxa a bolsa para cima.

Lembre-se: o mercado é feito de expectativas.

Caso o cenário fosse diferente do atual, poderíamos muito bem ter visto um novo corte da Selic, mas com um tom mais duro por parte do Banco Central, o que pressionaria os juros futuros e, consequentemente, afastaria o otimismo da bolsa de valores.

Porém, para a nossa “sorte”, o cenário atual é positivo (ou, no mínimo, melhor do que as previsões indicavam no início de 2023). Por conta disso, não somente os investidores brasileiros querem entrar na festa, como também os estrangeiros.

Após participarem ativamente do rali de alta entre abril e junho, os gringos passaram três meses sumidos, mas acabaram voltando em novembro para participar da ceia de Natal. Isso é ótimo para nós, pois a companhia dos gringos será sempre bem-vinda por aqui.

Então é Natal… mas ainda parece Black Friday

Com alta de +19,2% em 2023, o Ibovespa renova sua máxima histórica e alegra até mesmo alguns investidores que não foram tão bonzinhos durante o ano (aqueles que compraram empresas ruins ou venderam empresas boas na hora errada, sabe?).

Agora, porém, fica a pergunta: a bolsa brasileira ficou cara?

E a minha resposta é: definitivamente não. Ainda mais com o Ibovespa negociando a apenas 6x Ebitda (50% abaixo de sua média histórica).

É claro que, com o principal índice acionário em suas máximas, precisamos ser mais seletivos em nossas alocações — ou seja, devemos focar cada vez mais nossos investimentos em companhias que realmente possuem boas perspectivas e sempre nos preocupando em pagar um preço adequado por suas ações.

Entretanto, é inegável que ainda existem ótimas oportunidades no mercado, especialmente entre as Small Caps.

Coloque Small Caps em sua lista de pedidos

As Small Caps foram as ações mais impactadas pelo ciclo de alta dos juros, tendo em vista que muitas delas estão em setores mais sensíveis (varejo, construção etc.) e por serem preteridas por fundos de investimentos, que acabam focando em empresas mais sólidas e de maior liquidez nesses períodos.

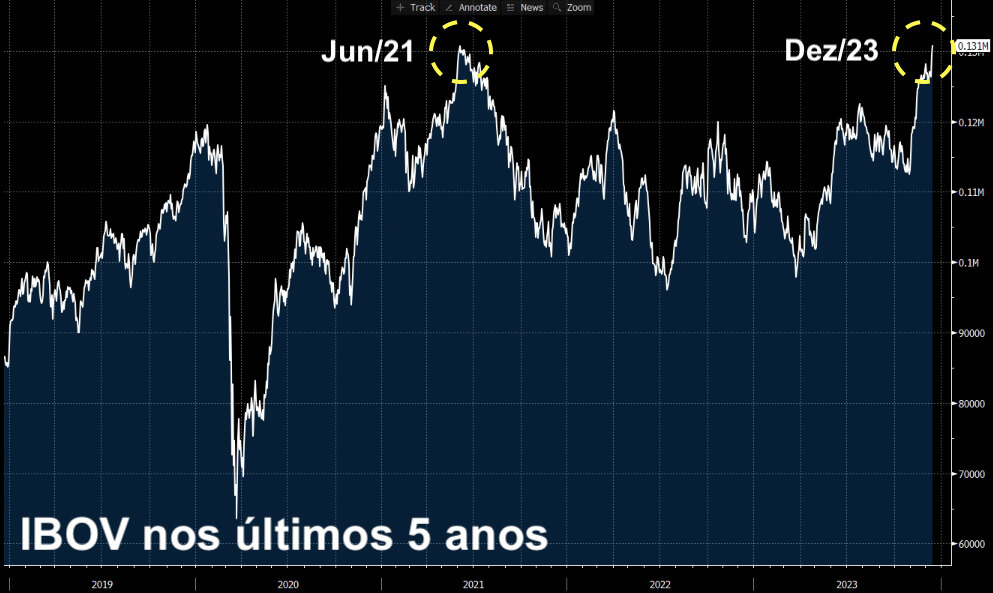

Depois de dois anos extremamente desafiadores, o Índice de Small Caps já sobe +16,1% em 2023, alta semelhante à do Ibovespa. Porém, enquanto o IBOV está em suas máximas, o SMLL ainda está a 40% de seu topo histórico, registrado em junho de 2021.

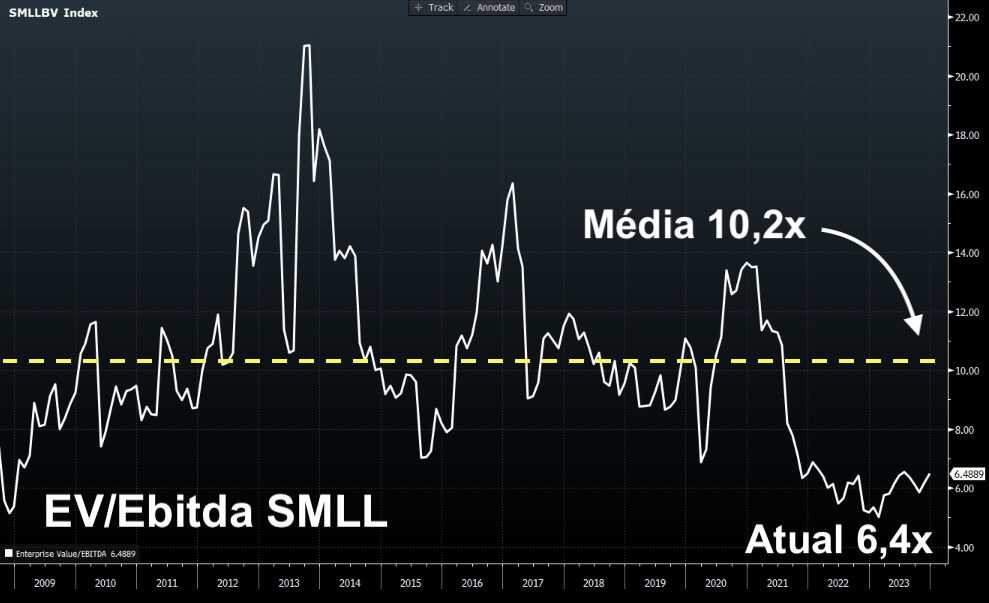

Com suas ações ainda em “baixa” e com muitas dessas empresas entregando melhores resultados nos últimos trimestres, os múltiplos do SMLL também seguem descontados.

Atualmente, o índice negocia a 6,4x Ebitda, muito próximo de suas mínimas e ainda longe de sua média histórica (10,2x Ebitda). Sendo assim, vemos que ainda existe espaço para uma melhor precificação das companhias de menor valor de mercado.

Isso quer dizer que podemos comprar qualquer Small Cap ou até mesmo investir diretamente no SMAL11 (ETF que replica o SMLL)? Mais uma vez: definitivamente não.

Infelizmente, assim como ocorre no IBOV, também existem diversas opções ruins entre as companhias que compõem o SMLL. Independentemente do valor de mercado, devemos sempre escolher nossas empresas pelos resultados que elas entregam (de preferência, com visibilidade de crescimento a longo prazo).

Nossas "apostas" para 2024

Além das decisões de política monetária, também tivemos, na quarta-feira, a nossa tão esperada live anual de Ativo Secreto.

Nela, os analistas responsáveis por cada série da casa escolhem o ativo de suas carteiras que enxergam o maior potencial para o ano seguinte.

Entre os ativos de bolsa escolhidos, temos ótimas opções (a maioria Small Caps), como Mills (MILS3), Inter (INBR32) e Vamos (VAMO3).

No Nord Small Caps, escolhemos mais uma vez a 3R Petroleum (RRRP3).

Apesar de suas ações terem sofrido ao longo de 2023, principalmente pelo atraso na incorporação de seu principal ativo e por algumas interrupções em sua produção, a petroleira segue com um enorme potencial para 2024 e longo prazo.

Com uma entrega cada vez mais consistente em suas operações e resultados (seu Ebitda subiu mais de +300% no último trimestre), vai ser uma questão de tempo para o mercado enxergar o real valor da companhia e precificar adequadamente suas ações.

Considerando o crescimento “contratado” para 2024, a 3R está negociando a menos de 3x Ebitda, abaixo de seus pares (como Prio, por exemplo) e muito distante da média histórica da bolsa brasileira.

Sendo assim, não tínhamos motivo algum para não continuar com a mesma “aposta” para 2024 e seguir recomendando compra para RRRP3!