Jean Paul Prates pode deixar comando da Petrobras, ventila governo

Governo estaria insatisfeito com Jean Paul Prates e avalia possível saída do CEO; entenda

O governo tem se mostrado insatisfeito com as diretrizes da Petrobras (PETR4) e tem aumentado a pressão sobre o CEO da petrolífera, Jean Paul Prates.

A Reuters confirmou o desagrado com Prates e disse que o governo começou a discutir a substituição do CEO.

A cadeira está esquentando

Prates foi indicado pelo presidente Luiz Inácio Lula da Silva (PT) e assumiu o comando da Petrobras em janeiro.

Desde o início, o grande desafio de Prates na Petrobras tem sido equilibrar os interesses da empresa com os do governo.

Os interesses políticos

O aumento do preço dos combustíveis, como consequência, impacta o aumento da inflação do Brasil, que está em processo desinflacionário enquanto o Banco Central avalia o ritmo dos futuros cortes dos juros como parte do ciclo de flexibilização monetária.

Além da pressão sobre sua estratégia de precificação, o governo quer que Prates invista mais e devolva ao Brasil empregos.

Os interesses da empresa

Por outro lado, enquanto busca um equilíbrio do preço dos combustíveis, Prates precisa superar a desconfiança do mercado em relação à intervenção do governo na Petrobras.

O mercado considera a revisão na política de indicação de administradores da Petrobras como negativa. A mudança de estatuto foi proposta em outubro e a votação na Assembleia Geral Extraordinária (AGE) está prevista para 30 de novembro.

Não precisamos ir longe para entendermos o retrocesso ao abrir caminho para a nomeação de pessoas alinhadas aos interesses do governo e sem capacidade técnica.

Em um passado recente da Petrobras, entre 2014 e 2016, vimos que o uso da estatal como ferramenta de política governamental causou impactos negativos relevantes nos resultados da companhia.

Prates na Petrobras

Uma das principais medidas de Prates na Petrobras até o momento foi a alteração do modelo de precificação de combustível, implantado em 2016, durante o governo Temer.

O executivo acabou com a política de paridade de importação (PPI) para os preços do diesel e da gasolina, e substituiu por uma política que leva em conta o preço do Brent como referência, mas também os custos locais de produção e as margens de refino em cada região do país.

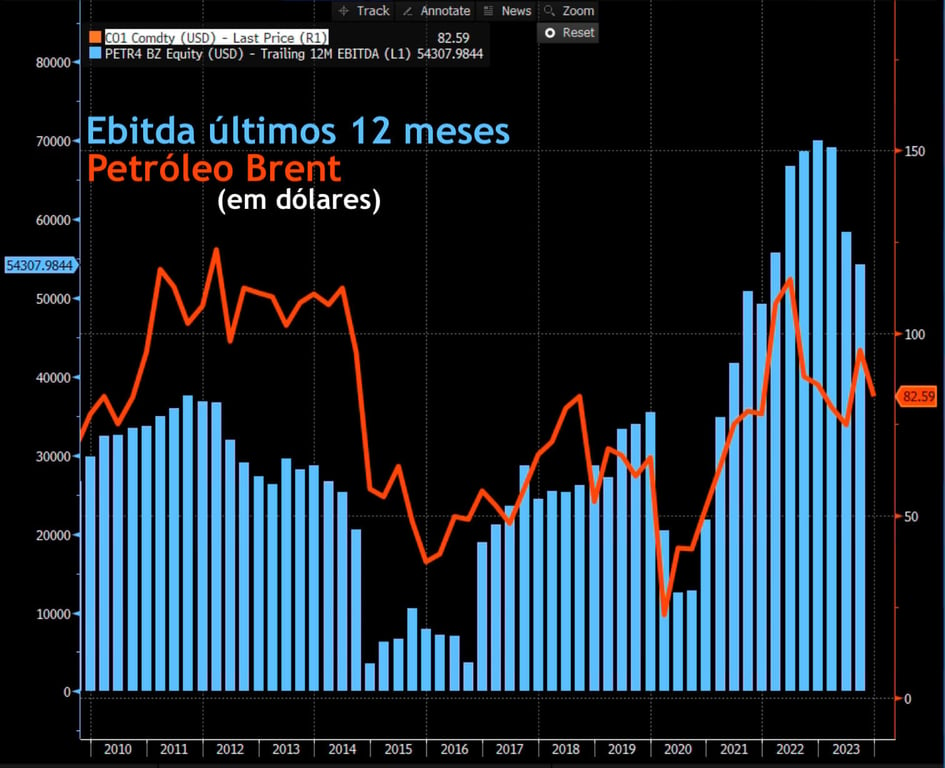

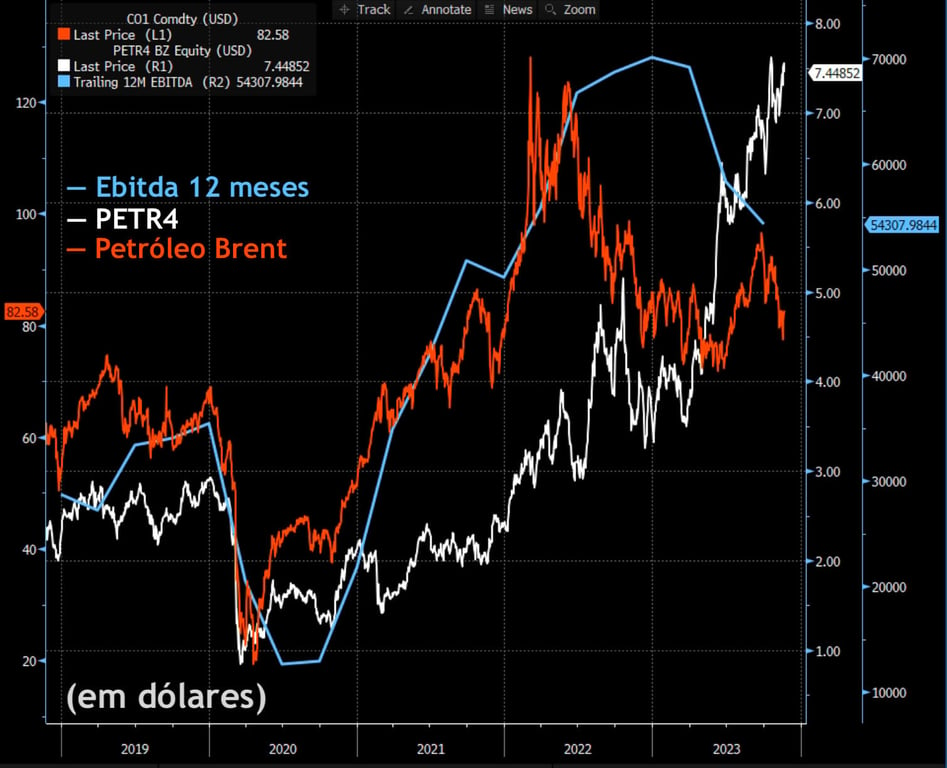

Apesar do desempenho ruim do segmento de Refino, reflexo dos maiores custos e da paridade de preços, a queda do petróleo Brent foi um dos principais fatores para a queda dos resultados dos dois últimos trimestres (2T23 e 3T23) quando comparamos com o ano passado.

Outra mudança foi na política de remuneração a acionistas. A Petrobras, agora, distribui 45% do fluxo de caixa livre (valor que sobra do caixa gerado com a operação depois de descontados os investimentos). Antes, a companhia poderia distribuir 60% do fluxo de caixa livre, fórmula criada na gestão de Roberto Castello Branco.

Segundo a companhia, a nova fórmula de cálculo de dividendos será aplicada quando a dívida da companhia estiver abaixo dos US$ 65 bilhões.

Dividendo menor da Petrobras

A Petrobras tem reduzido os dividendos pagos aos acionistas. Segundo a 40ª edição do Índice Global de Dividendos da gestora britânica Janus Henderson, a estatal fez o maior corte de dividendos no mundo.

No 3T23, o corte foi de US$ 9,6 bilhões na comparação anual. Para ter uma ideia, a companhia havia remunerado os acionistas com US$ 12,3 bilhões em dividendos no 3T22, enquanto no mesmo período deste ano o montante recuou para US$ 2,8 bilhões.

A vaca leiteira vai voltar?

Assim sendo, fica a pergunta, será que a companhia não vai mais voltar para os números de dividendos registrados em 2022?

É claro que isso depende muito de questões externas referentes ao petróleo, bem como do patamar de investimentos a ser assumido pela Petrobras nos próximos anos (quanto mais investimentos, menos espaço temos para a distribuição de dividendos) e da votação da reserva de remuneração de capital.

Em nossa visão, o Dividend Yield (retorno com dividendos) que a Companhia distribuiu em 2022, de mais de 50%, influenciado por questões pontuais e não recorrentes, não é algo sustentável pensando a longo prazo (certamente, a empresa não distribuir isso todos os anos), sendo normal esperar um retorno menor daqui em diante.

É hora de comprar ações da Petrobras?

Apesar de uma menor expectativa de distribuição, os dividendos da Petrobras seguem equivalentes à remuneração dos pares internacionais, com retorno esperado atrativo.

Mesmo assim, consideramos que esse não deve ser o único critério para o investimento nas ações da Petrobras (PETR3; PETR4). Trata-se de uma empresa com alto risco de ingerência política (governo atrapalhando a geração de resultados da empresa) e, por mais estranho que possa parecer, que torce para que o petróleo não alcance preços elevados. Isso porque uma escalada da commodity intensifica os riscos de intervenções na política de preços dos combustíveis.

Além disso, a nomeação de pessoas sem capacidade técnica ou desalinhada com o propósito de uma empresa pode alterar significativamente os investimentos, plano estratégico e o core business da petroleira.

Esses fatores podem impactar de forma relevante os resultados da empresa e consequentemente a distribuição de proventos, como presenciamos no passado.

Desempenho das ações

A ação da Petrobras fechou em queda de -1,28% (PN) na véspera, em meio a especulações de troca no comando da companhia. No ano, a ação PN acumula uma valorização muito elevada, de quase +85%.

Mesmo com a queda da commodity e dos resultados, as ações da estatal tiveram forte valorização em 2023 e parecem bem precificadas pelo mercado devido à sua geração de caixa robusta.

Entretanto, pelos riscos de intervenção e perspectiva de queda nos resultados dos próximos trimestres, preferimos ficar de fora e aproveitar oportunidades com maior potencial de crescimento e menores riscos que o mercado atual proporciona.