ETF de renda fixa para comprar hoje

Descubra as vantagens do ETF IB5M11 e como investir nesse ativo.

Os ETFs de renda fixa estão se tornando cada vez mais populares entre os investidores porque são aplicações financeiras seguras, rentáveis e diversificadas.

Antes de aprofundar o assunto sobre ETF de Renda Fixa (ETF-RF), é preciso primeiro entender o que significa ETF.

CLIQUE AQUI PARA TESTAR POR 30 DIAS O COMBO RENDA FIXA COM GERAÇÃO DE RENDA MENSAL

O que é ETF?

ETF (Exchange Traded Fund, do inglês), também conhecido como Fundo de Índice, é um fundo de investimento de gestão passiva negociado em bolsa.

Como é característico dos fundos de gestão passiva, o ETF tem um índice como referência e, a partir dele, acompanha o movimento e a composição do índice, através da replicação de uma cesta com os ativos presentes neste índice.

Esses conjuntos de ativos financeiros são administrados por uma gestora especializada que disponibiliza o fundo na bolsa para que investidores possam comprar cotas de participação da mesma forma em que são negociadas ações.

Os ETFs oferecem como vantagem serem investimentos com boa liquidez, podendo ter custo mais baixo quando comparado a outros fundos por não ter incidência de come-cotas e quando comparado a ativos com alíquotas mais elevadas de imposto de renda para prazos curtos de aplicação.

Além disso, eles são uma forma de diversificação de portfólio ao facilitar o acesso a diversos ativos com um único investimento.

O que é ETF de renda fixa?

ETFs de renda fixa são fundos negociados na bolsa que buscam replicar índice de renda fixa, sendo compostos principalmente por títulos públicos ou privados.

Antes de apresentar exemplos de ETFs de renda fixas mais comuns, proponho conhecermos os principais índices de renda fixa, os quais compõem a família IMA (Índice de Mercado ANBIMA).

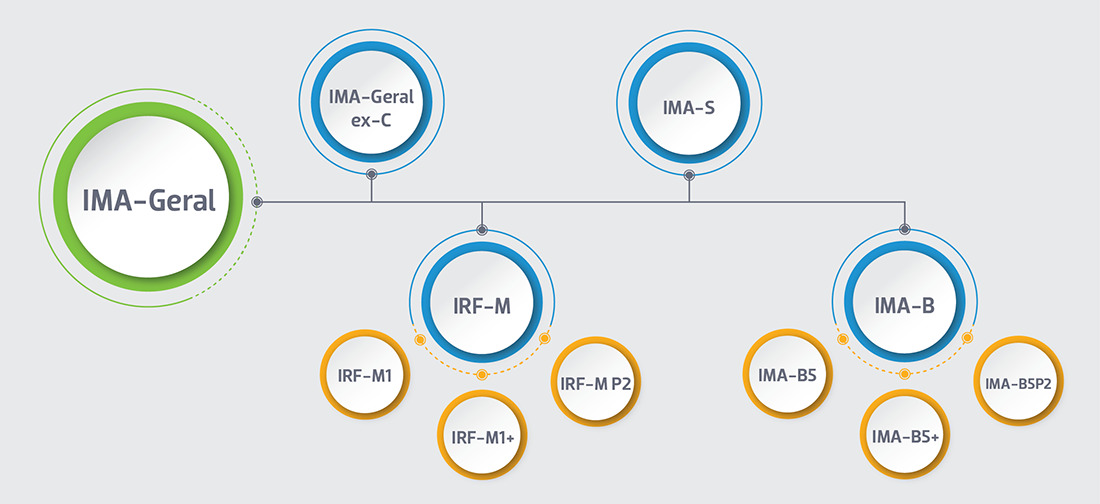

O IMA ou IMA-Geral é um índice formado por todos os títulos que compõem a dívida pública, ou seja, engloba títulos pós-fixados, prefixados e atrelados à inflação.

Esse universo de todos os títulos permite a criação de outros subíndices importantes como IRF-M, compostos por todos os títulos públicos prefixados, e o IMA-B, composto por todos os títulos públicos indexados à inflação medida pelo IPCA.

Explorando ainda mais os subíndices, o IRF-M apresenta outras subdivisões: o IRF-M1, composto pelos prefixados com vencimento abaixo de 1 ano, o IRF-M1+, composto pelos títulos com vencimento acima de 1 ano e o IRF-M P2, composto pelos títulos prefixados com controle de prazo médio de no mínimo 2 anos.

O mesmo ocorre para o subíndice IMA-B, que pode ser dividido em: IMA-B5, composto pelos títulos IPCA+ com vencimento em até 5 anos, o IMA-B5+ composto pelos títulos IPCA+ com vencimento maior ou igual a 5 anos e o IMA-B5P2 também composto pelos IPCA+, porém com prazo médio controlado visando vencimento entre 2 e 5 anos.

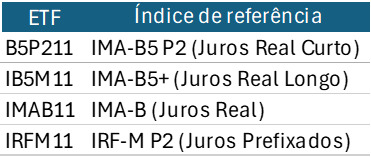

Tendo conhecido os índices, é possível apontar alguns ETFs relevantes na renda fixa como: BRP211, IB5M11, IMAB11, IRFM11.

Como investir em ETF de renda fixa?

Para investir em ETF é necessário a abertura de conta em uma corretora de investimento e procurar o ticker do ETF desejado no home broker da plataforma.

Quanto custa investir em ETF de renda fixa?

O investidor pagará pelo valor da cota do ETF desejado e também estará sujeito aos custos de custódia e corretagem, que podem variar dependendo da corretora escolhida.

Tributação do ETF renda fixa

Em geral, os ETFs de renda fixa estão sujeitos à alíquota de 15% de Imposto de Renda, independente do prazo de investimento, pois a alíquota é determinada pelo prazo médio dos produtos adicionados na cesta.

Além disso, o investimento não sofre incidência de IOF nem de come-cotas.

É válido destacar que o ETF LFTS11, composto por títulos Tesouro Selic com prazo acima de 2 anos, possui prazo médio de 1 dia e, portanto, sofre incidência da alíquota de 25%.

ETF de renda fixa paga cupom semestral?

Os ETFs reinvestem os ganhos de cupom, não havendo riscos de reinvestimento para o investidor.

Vale a pena investir em ETFs de renda fixa?

Os ETFs de renda fixa são ótimos instrumentos para os investidores alcançarem diversos vencimentos distintos de títulos de renda fixa a partir de um único ativo.

A alíquota fixa de imposto de renda é uma ótima vantagem para posições de curto prazo, em que seriam incididas alíquotas maiores no caso de investimento e resgate através do Tesouro Direto.

Dessa forma, os ETFs são bons instrumentos de investimento em renda fixa para investidores que desejam realizar posições curtas e investidores que não desejam se preocupar com reinvestimentos com o vencimento de títulos públicos.

ETF de renda fixa ou Tesouro Direto?

Os ETFs possuem vantagem em relação à alíquota de imposto de renda em relação ao Tesouro Direto para investimentos com prazo menor do que 720 dias, uma vez que os títulos do Tesouro sofrerão incidência de alíquotas regressivas conforme o período em que o ativo está investido.

Além disso, os ETFs facilitam o acesso do investidor a diferentes vencimentos do título, realizando a rolagem dos títulos sempre que há vencimentos, reduzindo o trabalho do investidor de reaplicar os investimentos.

Por outro lado, como vantagem para o Tesouro Direto, por possuírem prazo de vencimento, existe um prazo final para o período de marcação a mercado e consequente um fim para a volatilidade do investimento.

Ou seja, no Tesouro Direto, o investidor tem a garantia de que levando o título ao vencimento ele receberá a remuneração acordada no momento da compra do seu Prefixado ou do seu IPCA+, independentemente das marcações que tenham ocorrido ao longo do caminho.

No caso dos ETFs, por não possuírem prazo de vencimento, o movimento de marcação a mercado não tem prazo de validade. Dessa forma, o investidor está sujeito às oscilações do título sem prazo de encerramento das oscilações e deve estar disposto a enfrentar a volatilidade ininterrupta do investimento.

Sabendo das vantagens e desvantagens entre as duas opções, o investidor deve analisar qual instrumento seria o mais adequado para a sua estratégia pessoal.

Qual a melhor renda fixa de hoje?

Para o cenário macroeconômico atual, possuímos preferência para investimentos no Tesouro IPCA + 2035, o qual está ofertando uma taxa de juro real acima de 6%.

Preferimos o investimento via Tesouro Direto por conta de nossa escolha deste vencimento específico que ponderamos com bom risco-retorno. Além disso, como o título possui prazo de vencimento, preferimos a garantia de que caso o título seja levado ao vencimento, o investidor receberá uma taxa de juros real bastante singular e interessante acima de 6%.

Por outro lado, para aqueles que possuem preferência no investimento via ETF, o ETF IB5M11, que visa replicar uma carteira de juros real longo, a partir do investimento em títulos do Tesouro IPCA+ com vencimento acima de 5 anos, seria o ETF que mais se aproximaria de nossa estratégia.

Além dessas opções, sugerimos uma composição de investimentos que geram ótimos ganhos na renda fixa, e para geração de renda mensal.

Para conhecer, basta clicar no link abaixo.

CLIQUE AQUI PARA TESTAR POR 30 DIAS O COMBO RENDA FIXA COM GERAÇÃO DE RENDA MENSAL