KNRI11 faz sua 8ª emissão de cotas. Vale a pena?

O preço de subscrição da 8ª emissão está muito próximo do valor da cota no mercado. Saiba tudo sobre o prospecto de cotas do FII

O FII KNRI11 está ofertando 7.168.557 novas cotas em sua 8ª emissão. O período público vigorará entre 28/03/24 e 12/09/24. Descubra se vale a pena participar.

Sobre o KNRI11

O Kinea Renda Imobiliária (KNRI11) é um fundo imobiliário de perfil híbrido cujo objetivo é gerar renda de aluguel mensal por meio da locação de um portfólio diversificado de prédios corporativos e galpões logísticos.

O Fundo deu início às suas atividades em 2010, sendo, portanto, um dos fundos imobiliários de tijolo mais longevos e tradicionais do mercado.

Além disso, conta com a administração da Intrag e a gestão da Kinea Investimentos — a segunda maior gestora do mercado de FIIs, com mais de R$ 27 bilhões sob gestão, sendo uma das melhores do mercado devido à qualidade e experiência do seu corpo técnico.

Com um Patrimônio Líquido de aproximadamente R$ 3,85 bilhões e uma base de cotistas superior a 265 mil investidores, o KNRI conta com uma ótima liquidez para o padrão dos fundos imobiliários, negociando uma média diária de R$ 3,5 milhões.

A sua taxa consolidada de gestão, administração e escrituração equivale a 1,20% a.a. sobre o valor de mercado, conferindo ao Fundo um custo fixo superior ao praticado pelos pares de referência.

Contudo, caso o Fundo capte ao menos R$ 900 milhões em sua oferta em andamento, espera-se que essa taxa seja reduzida para 1,08% a.a., tornando-a mais próxima da média praticada pelo mercado.

Além disso, o KNRI não cobra taxa de performance, o que, por um lado, reduz seu custo global. Entretanto, a ausência dessa taxa reduz um pouco o alinhamento de interesses entre a gestão e os cotistas, embora não a ponto de gerar preocupações.

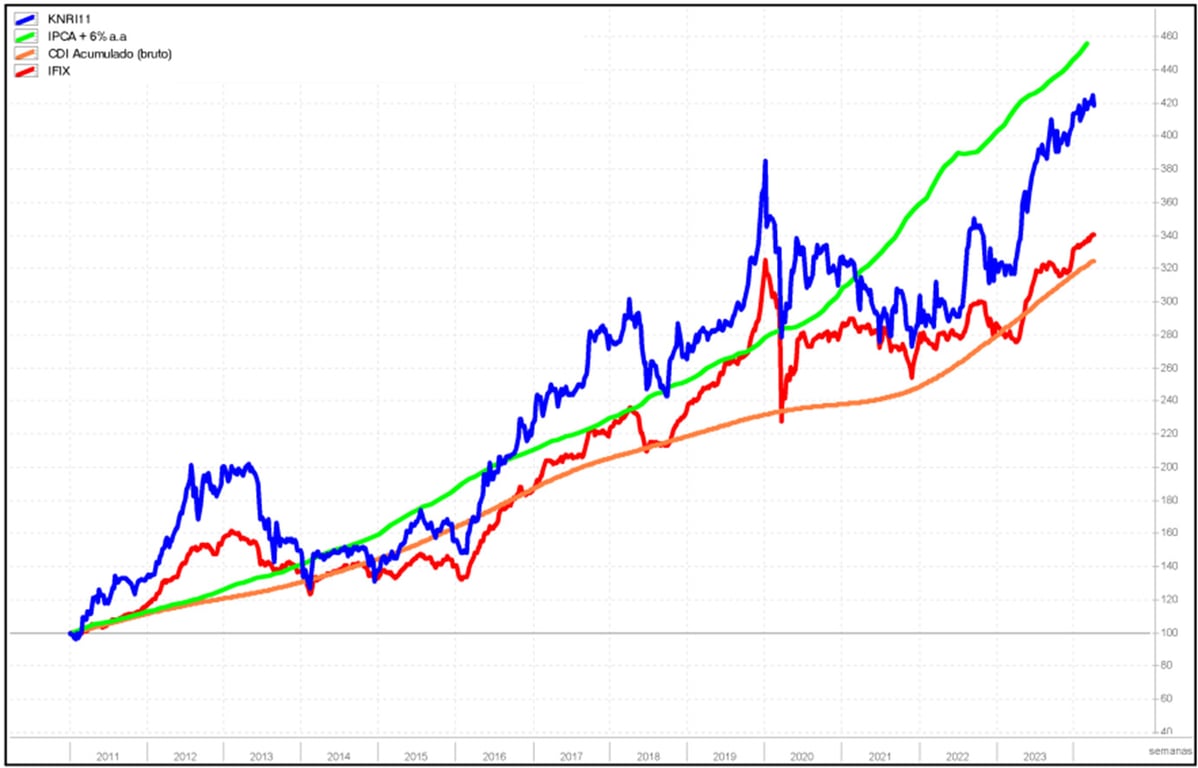

Histórico de rentabilidade

Desde que iniciou suas negociações na Bolsa, o Fundo acumula um retorno ajustado por proventos de +323%, ou seja, uma rentabilidade muito superior à gerada pelo IFIX (+242%) e o CDI Bruto acumulado do período (+224%).

A média histórica de sua distribuição de rendimentos é de 0,59% a.m., portanto, um patamar relativamente baixo quando comparado à média do mercado, devido ao perfil mais defensivo de seu portfólio e à ausência de reciclagens com ganhos de capital, conforme veremos adiante.

Por outro lado, esse perfil mais defensivo, aliado à boa diversificação de sua carteira, fazem com que o KNRI raramente surpreenda negativamente os cotistas em termos de distribuições de rendimentos, a qual apresenta elevação de 54% desde 2021 — valor muito acima da inflação acumulada do período (21,81%).

Olhando à frente, como o Fundo ainda possui o equivalente a R$ 0,03 por cota de incremento previsto em sua receita com o encerramento das carências concedidas em contratos de locação firmados recentemente, até poderíamos cogitar a possibilidade de elevação de sua distribuição (atualmente em R$ 1,00 por cota) ao longo de 2024, ainda que marginalmente.

Ocorre que ele já vem utilizando reservas acumuladas para complementar a distribuição atual, o que me leva a descartar essa possibilidade. Pelo menos na ausência de fatos novos.

Portfólio

Atualmente, o seu portfólio é composto por 20 imóveis, sendo 12 edifícios corporativos (136.109 m²) e 8 logísticos (554.833 m²), totalizando uma ABL Própria de aproximadamente 691 mil m².

Os ativos estão concentrados na região sudeste, com predominância ao estado de São Paulo, que representa 66% da receita imobiliária do portfólio, enquanto o restante está distribuído praticamente igualmente entre o Rio de Janeiro e Minas Gerais.

Apesar da alta exposição de sua ABL a imóveis logísticos (80,3% do total), “apenas” 53,7% da receita do Fundo é atrelada ao segmento, com o restante destinado a edifícios comerciais.

Essa discrepância ocorre basicamente pela diferença do valor de locação entre os dois segmentos, sendo que as lajes corporativas costumam ter um aluguel por metro quadrado muito mais elevado.

Imóveis logísticos

Sobre a parcela logística do portfólio, além de estes ativos estarem 100% locados, é possível notar que a gestão detém posições de controle neles todos.

Pessoalmente, vejo isso com bons olhos, uma vez que o controle sobre o ativo dá ao proprietário maior flexibilidade para a execução da gestão ativa, seja implementando mudanças condominiais e/ou reformas, ou até mesmo pensando em uma eventual venda sem muita burocracia.

Além disso, os galpões são, de modo geral, bem localizados e possuem elevado padrão construtivo, sendo praticamente todos classificados como A+ pela Buildings.

Imóveis corporativos

Diferentemente do portfólio logístico, os ativos corporativos do Fundo apresentam características heterogêneas.

Em termos de padrão construtivo, há imóveis de excelente qualidade, como o Rochaverá (Torres Marble e Ebony), também presente no portfólio do JSRE, e no qual o KNRI tem uma participação de 20%. Outro exemplo é o Biosquare, imóvel AAA atualmente em desenvolvimento e com entrega prevista no 1S26.

Por outro lado, há imóveis mais antigos e, portanto, de qualidade mediana, como o Condomínio São Luiz (Torre IV), detentor de uma classificação BB, pela Buildings.

O mesmo racional se aplica às localizações dos seus edifícios. De um lado, há imóveis posicionados em regiões primárias de São Paulo, como o próprio Biosquare — localizado no bairro de Pinheiros, ao lado da Av. Rebouças —, assim como o Ed. Joaquim Floriano, presente no Itaim Bibi.

Por outro lado, o portfólio de escritórios possui uma elevada exposição a regiões cuja dinâmica comercial vem se mostrando desafiadora nos últimos anos, como o Rochaverá na Chucri Zaidan, e aqueles que estão na cidade do Rio de Janeiro.

No caso específico da capital fluminense, por mais que os incentivos concedidos pela prefeitura para a revitalização do centro da cidade possa surtir algum efeito a médio prazo, o fato é que a cidade (e o estado) permanece em grande dificuldade econômica.

Este é o motivo pelo qual permaneço cético em relação ao Rio de Janeiro, embora reconheça o bom trabalho desempenhado pela gestão da Kinea ao locar algumas áreas em imóveis localizados na região nos últimos trimestres, como o Botafogo Trade Center e o Lagoa Corporate.

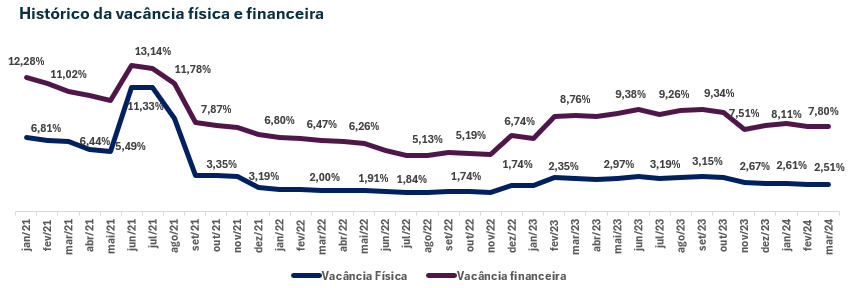

Vacância

Sendo assim, a principal ressalva que faço em relação ao KNRI é a localização mais desafiadora de alguns de seus imóveis corporativos, o que dificulta ainda mais uma redução ainda mais expressiva da vacância do portfólio como um todo.

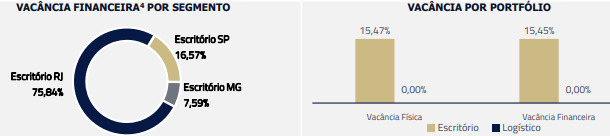

Afinal, embora a parcela logística da carteira esteja 100% ocupada, o mesmo não ocorre com a dos escritórios, cuja vacância financeira está atualmente em 15,4%, sendo 75,8% desse montante proveniente dos escritórios no RJ.

Ainda assim, é notável o bom trabalho comercial desempenhado pela gestão nos últimos anos, tendo em vista que o Fundo saiu de uma vacância de dois dígitos em meados de 2021 para uma vacância física e financeira atualmente em 2,5% e 7,8%, respectivamente.

Contratos de locação

Como em seus ativos, o KNRI também oferece uma boa diversificação em sua carteira de locatários, a qual contempla mais de 95 inquilinos de diversos setores da economia.

Essa diversificação acaba proporcionando um menor risco de inadimplência para o portfólio, apesar da concentração um pouco mais elevada no segmento industrial (41%).

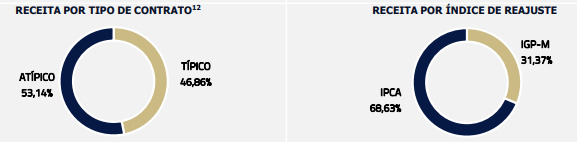

Além disso, entendo que a boa divisão entre o segmento logístico e de escritório, e a significativa exposição da receita imobiliária a contratos atípicos (53,1% vs. 46,9% típicos), conferem maior previsibilidade e estabilidade ao fluxo de receitas de aluguel do Fundo.

8ª emissão do KNRI11

O Fundo está realizando a sua oitava emissão de novas cotas, a qual visa captar um total de R$ 915 milhões, com a possibilidade de atingir até R$ 1,14 bilhão caso haja demanda para o lote adicional.

O preço de emissão é de R$ 159,55 por cota, estando em linha com o valor patrimonial referente à competência de fevereiro, o que é excelente.

O preço de subscrição é de R$ 162,74 por cota, considerando o custo de R$ 3,19 por cota. Esse custo equivale a “apenas” 2% da oferta, ou seja, um dispêndio muito inferior à média praticada pelo mercado para este tipo de emissão. Outro ponto positivo para a Kinea!

Depois, esses custos serão pagos apenas pelos novos entrantes que participarem da emissão, como deve ser.

Para quem ainda não é cotista, ou é cotista, mas não atingiu o mínimo do direito de preferência, a aplicação mínima para participar da emissão será de 10 cotas, equivalente a um investimento mínimo de R$ 1.167,40.

Portanto, um valor razoavelmente acessível para investidores interessados em adquirir cotas do KNRI na fase pública, mas que não possuem um montante muito elevado para iniciar seus aportes.

O período público vigorará entre 28/03/24 e 12/09/24, com liquidação prevista também em 12 de setembro.

Destinação dos recursos (pipeline)

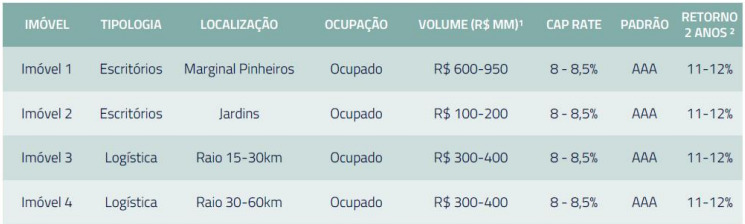

Observando o prospecto da oferta, é possível notar que o pipeline é composto por quatro imóveis, sendo dois logísticos e dois de escritório, todos de elevado padrão construtivo (AAA) e com cap rate variando entre 8% e 8,5%.

Os ativos-alvo logísticos parecem ter uma rentabilidade um pouco reduzida quando comparado às aquisições recentes feitas no segmento para imóveis de mesmo padrão construtivo.

Contudo, como a gestora não forneceu mais informações sobre esses ativos, não é possível concluir, neste primeiro momento, se são boas aquisições ou não. Acredito que sim, mas aguardarei os detalhes desses acordos para uma análise mais precisa.

Além disso, chama a atenção o fato de o valor total dos ativos-alvo ultrapassar consideravelmente o montante inicialmente estipulado para captação, sugerindo que a Kinea possa adquiri-los por meio de transações parceladas.

Essa estratégia vem sendo implementada em outros veículos da casa, como em KORE11, por exemplo. Justamente por isso, a gestora incluiu na tabela acima expectativas de retorno entre 11–12% nos dois primeiros anos após as aquisições.

Na prática, isso significa que o KNRI estaria adquirindo imóveis com rentabilidades em linha com as do portfólio atual (entre 8% e 8,5%), mas que podem entregar retornos mais elevados no curto prazo devido ao pagamento parcelado (55% à vista e o restante em 24 meses), uma vez que o Fundo teria acesso a 100% das receitas dos ativos logo após o primeiro pagamento.

Outro ponto importante a destacar sobre o pipeline é que, embora os imóveis estejam listados como “ocupados”, não há informações específicas sobre o percentual efetivo dessas ocupações.

Assim, reforço a mensagem de que teremos que aguardar a finalização das alocações para confirmar todas essas dúvidas.

Estudo de viabilidade

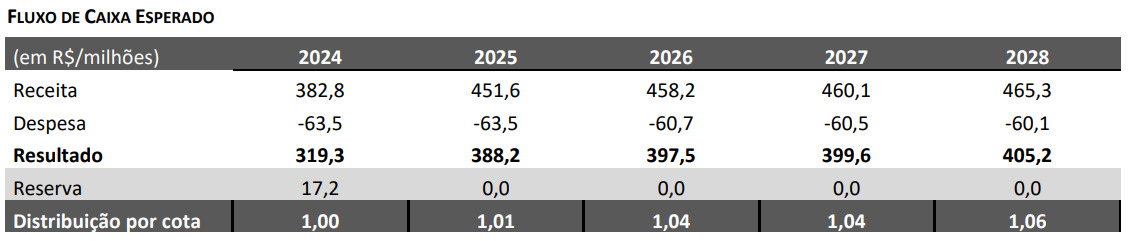

Apesar da expectativa de retorno mais elevada com as aquisições nos próximos 24 meses, o estudo de viabilidade estima uma distribuição média mensal em linha com o atual patamar (de R$ 1,00 por cota) para o primeiro ano após a emissão, equivalendo a um yield de 7,4%, com base no preço de subscrição.

Portanto, uma rentabilidade interessante, mas nada que me chame a atenção.

Também é interessante notar que essa projeção contempla uma expectativa de reajuste dos aluguéis pela inflação, assim como uma redução da vacância financeira do portfólio de 7,6% para um patamar mais próximo de 3%.

Tudo isso acaba reforçando a minha percepção de que o Fundo não vem entregando rendimentos 100% recorrentes no atual patamar de R$ 1,00 por cota.

Vale a pena investir?

Por ser um dos maiores FIIs de Tijolo do mercado e adotar uma estratégia híbrida de investimento em galpões logísticos e escritórios, o Kinea Renda Imobiliária possui um portfólio diversificado em todos os sentidos.

Afinal, assim como em seus ativos, a sua carteira de locatários é bastante diversificada, contemplando mais de 95 inquilinos de diversos segmentos de atuação. Essa diversificação acaba proporcionando um menor risco de inadimplência para o Fundo, o que é sempre desejável.

Esses aspectos, somados à excelente qualidade de sua equipe de gestão e à sua boa exposição a contratos atípicos de médio prazo, proporcionam grande previsibilidade e estabilidade para suas receitas.

Este é o motivo pelo qual o KNRI dificilmente apresenta quedas em sua distribuição de rendimentos, apesar de o portfólio não ser majoritariamente premium, tornando-o uma boa opção para investidores mais conservadores e estritamente focados em renda.

A qualidade de sua equipe de gestão também é excelente. Isso fica claro não apenas observando o bom trabalho comercial desempenhado ao longo dos últimos anos, com a expressiva redução da vacância do portfólio, mas também pelo formato da oferta, que não prejudica o cotista que não pode participar.

Pontos de atenção

Como ressalvas em relação ao Fundo, destaco duas principais:

A primeira, em relação à localização mais desafiadora de alguns de seus imóveis corporativos, especialmente os do Rio de Janeiro, visto que a região ainda enfrenta grandes desafios. Essa exposição acaba dificultando uma queda ainda mais acentuada da vacância do portfólio, embora não chegue a gerar grande preocupação.

Quem sabe a oferta ajude a diluir ainda mais a participação desses imóveis no portfólio, tendo em vista a perspectiva de compra de ativos de melhor qualidade imobiliária.

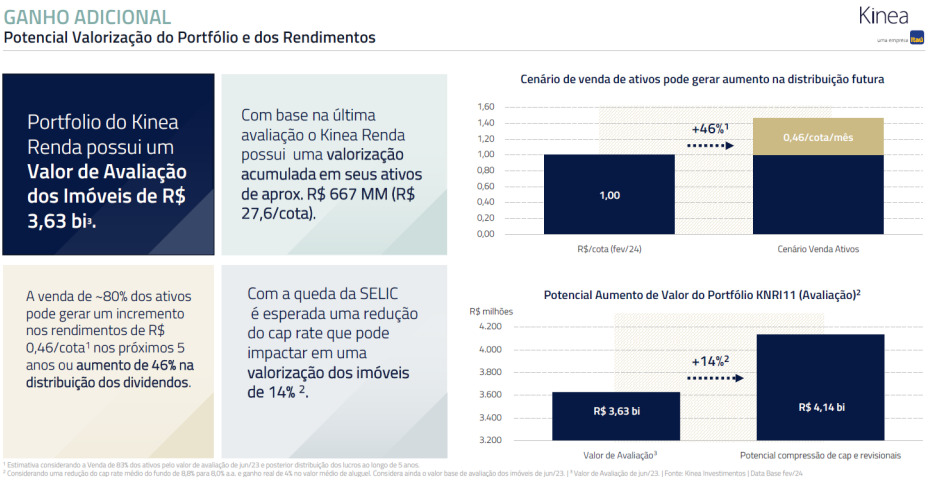

Em segundo, entendo também que a gestão poderia fazer mais uso da gestão ativa para gerar valor aos cotistas, reciclando os imóveis mais maduros e destravando ganhos de capital passíveis de distribuição no processo.

Escrevo isso considerando especialmente o lucro potencial acumulado de R$ 27,60 por cota que o Fundo teria se vendesse seus ativos pelo valor contábil atualizado, segundo informação disponibilizada pela própria gestora.

É claro que este é apenas um exercício elaborado pela gestão, não sendo garantia de nada. Ainda assim, seria ótimo se o KNRI começasse a reciclar seu portfólio, destravando ao menos uma fração deste valor.

Aqui, também não posso deixar de mencionar o alinhamento de interesses entre cotistas e gestão gerado pela taxa de performance. Afinal, se houvesse a possibilidade de a gestora ter ganhos adicionais com essas movimentações, possivelmente teríamos mais reciclagens de ativos.

Quanto à atratividade financeira da emissão, o preço da subscrição está muito próximo do valor da cota de mercado do KNRI, tornando a oferta financeiramente pouco atrativa para o pequeno investidor, devido à maior conveniência em adquirir novas cotas do Fundo diretamente pela Bolsa.

Depois, entendo que o Fundo negocia praticamente em linha com o valor justo que atribuo atualmente a ele (em torno de R$ 165,00 por cota). Esse é o motivo pelo qual sigo preferindo uma composição entre um fundo logístico e outro de escritório de qualidade equiparável, mas que negociam a preços mais convidativos no momento. Entendo que este é o caso de JSRE e BTLG, por exemplo.