CSN Mineração (CMIN3) sobe +22% e lidera maiores altas de setembro

Um dos motivos foi a alta do minério de ferro após a China lançar o seu maior pacote de estímulo à economia desde a pandemia.

Após o melhor mês do Ibovespa no ano, a bolsa brasileira virou para o negativo em setembro, com o Copom elevando a taxa de juros para +10,75%, reforçando um cenário macroeconômico ainda desafiador.

Enquanto isso, nos Estados Unidos, o movimento foi oposto, com o Banco Central americano decidindo por um corte de 0,5 p.p. nas suas taxas de juros.

Desempenho do Ibovespa em setembro

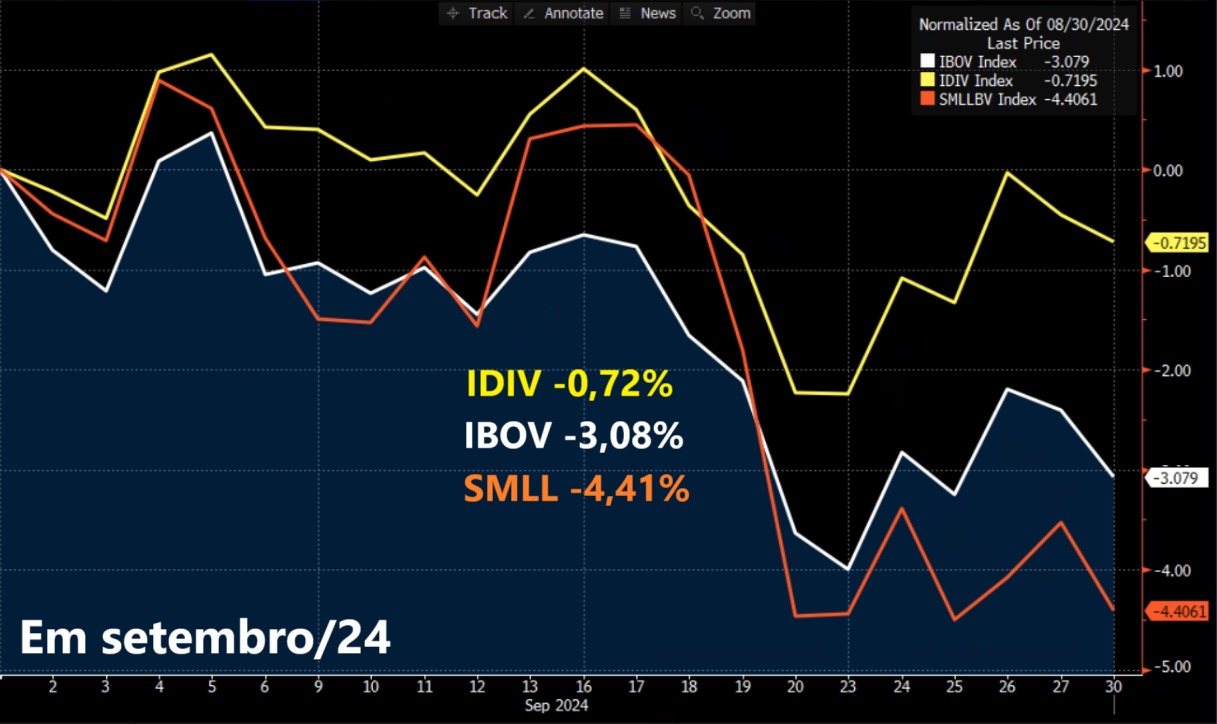

Com as incertezas ainda no ambiente fiscal e um cenário de juros altos por mais tempo, todos os principais índices acionários encerraram o mês caindo. O IBOV encerrou em queda de -3,08%, enquanto o IDIV caiu -0,72% e o SMLL, -4,41%.

Das 86 ações que compõem o IBOV, 24 registraram uma alta no período, enquanto as outras 62 fecharam em baixa.

O principal destaque positivo do mês foi a CSN Mineração (CMIN3), com alta de +21,5%, enquanto a maior queda foi para as ações da Brava (BRAV3), que caíram -33,1%.

As 5 ações que mais subiram em setembro

Veja a lista das cinco maiores altas do mês.

| Empresa | Ticker | Var. (%) |

| CSN Mineração | CMIN3 | +21,5 |

| Azul | AZUL4 | +15,8 |

| Santos Brasil | STBP3 | +15,5 |

| Braskem | BRKM5 | +10,5 |

| CSN Siderúrgica | CSNA3 | +8,7 |

1. CSN Mineração (CMIN3) +21,5%

No topo da lista, estão as ações da CSN Mineração, que tiveram uma alta de +21,5%.

Na última semana, a China, maior compradora de minério de ferro do mundo, lançou seu maior pacote de estímulo econômico desde a pandemia do Covid-19, o que impulsionou o preço da commodity e, consequentemente, as ações brasileiras relacionadas a esse setor. Além disso, a mineradora já havia anunciado um programa de recompra de ações, reforçando a valorização dos papéis.

Atualmente, dentro do setor de mineração, nossa preferência e recomendação de compra se direcionam à Vale (VALE3), devido aos múltiplos mais atrativos e à maior robustez em seus resultados.

2. Azul (AZUL4) +15,8%

No último mês, as ações da Azul marcaram presença no topo das maiores quedas do Ibovespa, registrando uma desvalorização superior a -30%, devido à divulgação de resultados negativos no 2T24, à alta do dólar e, principalmente, às discussões sobre a reestruturação de sua dívida. No entanto, neste mês, com as expectativas de um acordo com os arrendadores de aeronaves para otimizar sua estrutura de capital, os papéis da empresa recuperaram parte das perdas recentes.

No entanto, nossa recomendação permanece inalterada. Devido ao setor em que a companhia atua e ao momento extremamente desafiador que enfrenta, continuamos fora de AZUL4.

3. Santos Brasil (STBP3) +13,5%

O Opportunity, investidor da Santos Brasil desde 1997, chegou a um acordo para vender sua participação de 48% para a francesa do setor de logística e transporte CMA CGM, que já era cliente dos terminais da companhia brasileira e é a terceira maior operadora de contêineres do mundo, com faturamento de US$ 47 bilhões em 2023.

A transação foi fechada por R$ 13,2 bilhões, o que equivale a R$ 15,30 por ação e representava um prêmio de 20% sobre o preço de fechamento (R$ 12,71) do dia anterior à divulgação, além de um múltiplo de 12x Ebitda. O Opportunity já havia sido abordado por outros players ao longo dos anos, mas nenhum acordo havia sido concretizado até então.

A reação foi positiva para as ações da companhia, que tiveram seus preços elevados para próximo do valor acordado com a francesa. Negociando a 19x lucros e 10x Ebitda (acima da média histórica da Bolsa), além de ter subido mais de +60% somente em 2024, seguiremos de fora de STBP3.

4. Braskem (BRKM5) +10,5%

Após a decisão do governo de aumentar as tarifas de importação de plásticos e outros produtos petroquímicos, em resposta às reivindicações da Associação Brasileira da Indústria Química (Abiquim), as ações da Braskem reagiram positivamente. As taxas de importação subirão de 12,6% para 20% e permanecerão nesse patamar por um ano, o que pode elevar o Ebitda da companhia em aproximadamente +30%, contribuindo para a sua geração de caixa.

Operando alavancada e em um setor sujeito a volatilidade nos spreads de mercado, além de seguir pressionada pelos custos relacionados ao incidente em Maceió, a Braskem enfrenta dificuldades em manter bons resultados. Assim, negociando a 8x Ebitda para 2024 (em linha com a média histórica do Ibovespa), não temos recomendação de comprar para BRKM5.

5. CSN Siderúrgica (CSNA3) +8,7%

Concluindo a lista das maiores altas, as ações do segmento de siderurgia da CSN registraram uma valorização de quase +9% em setembro, também impulsionadas pela possível retomada da economia chinesa e pelas altas do minério de ferro.

No entanto, assim como a empresa do segmento de mineração da CSN, não temos recomendação de compra para CSNA3.

As 5 ações que mais caíram em setembro

Veja a lista das cinco maiores quedas do mês.

| Empresa | Ticker | Var. (%) |

| Brava Energia | BRAV3 | -33,1 |

| Assaí | ASAI3 | -21,9 |

| Magazine Luíza | MGLU3 | -20,2 |

| Minerva | BEEF3 | -15,4 |

| B3 | B3SA3 | -14,8 |

1. Brava (BRAV3) -33,1%

No pódio das maiores baixas do mês, está a Brava Energia após parada no Polo Papa Terra. Com os questionamentos da ANP que interromperam as operações no campo, a empresa anunciou que retomará a produção no ativo apenas no início de dezembro — ou seja, considerando a parada programada do mês de agosto, agora serão, no total, quatro meses de paralisação.

O questionamento principal para determinar a interrupção foi o número de funcionários trabalhando na plataforma acima do permitido pela agência, que, em tese, foram alocados para atender serviços de manutenção pendentes, como inspeção nos tanques de carga, vistorias periódicas de casco e maquinários, reparos e consertos de alguns equipamentos etc.

Seguiremos acompanhando de perto o desfecho da operação, mas ainda enxergamos potencial para a empresa. Recomendamos compra para BRAV3 na carteira Nord Small Caps.

2. Assaí (ASAI3) -21,9%

Diante de um cenário macroeconômico desafiador e da alta alavancagem financeira da empresa, o J.P. Morgan decidiu rebaixar sua recomendação de compra para neutro em relação às ações do Assaí.

Atualmente, a companhia enfrenta uma alavancagem de 4x, o que a coloca em uma situação especialmente difícil diante do aumento das taxas de juros no Brasil. Esse cenário tem levado a empresa a interromper seu plano de expansão e redirecionar o foco para a redução de sua alavancagem.

Além disso, a Receita Federal emitiu um termo que determina o arrolamento de ativos da companhia no valor de R$ 1,3 bilhão. Embora essa medida não tenha gerado nenhum provisionamento imediato nem impactos no fluxo de caixa, por se tratar de um primeiro passo administrativo, as ações da varejista sofreram uma pressão de curto prazo.

Negociando a 15x lucros (em linha com a média histórica da bolsa), além do alto endividamento em um cenário de juros altos, ficamos de fora de ASAI3.

3. Magazine Luíza (MGLU3) -20,2%

O cenário macroeconômico de juros altos que o país vem passando desafia os resultados das empresas do setor de varejo e consumo doméstico, que são dependentes da saúde da economia.

Além disso, conforme já mencionado, na última reunião do Copom, o Banco Central decidiu elevar a taxa de juros para 10,75%, intensificando ainda mais a pressão sobre empresas varejistas, como a Magazine Luíza, cujas ações registraram uma queda superior a -20% no mês.

Com poucas perspectivas de resultados em um cenário macroeconômico desafiador, não vemos grandes oportunidades para MGLU3 no momento.

4. Minerva (BEEF3) -15,4%

Após registrar uma das maiores altas do mês anterior (+19,1%), as ações da Minerva corrigiram praticamente todo o movimento e caíram -15,4% em setembro em meio ao mau humor generalizado da bolsa brasileira.

Vale destacar que os papéis do frigorífico estavam atravessando um cenário de incerteza devido ao processo de aquisição de 16 plantas industriais da Marfrig, que, após mais de um ano, finalmente foi aprovada pelo Cade no final do último mês. Agora, incorporando os ativos, a Minerva poderá elevar seus resultados e geração de caixa para acelerar seu processo de desalavancagem financeira.

No momento, seguimos com recomendação de “aguardar” para BEEF3, enquanto avaliamos seu potencial de crescimento para o próximo ano, além da capacidade de retomar seus bons pagamentos de dividendos.

5. B3 (B3SA3) -14,8%

Por fim, fechando a lista das maiores quedas de setembro, as ações da B3 também foram impactadas pelo aumento das taxas de juros. Nesse cenário, há uma tendência de migração do fluxo de investimentos da Bolsa para o mercado de renda fixa, o que resulta na redução do volume de operações e, consequentemente, das receitas da companhia.

Negociando a 14x lucros e 8x Ebitda (em linha com a média histórica da bolsa, além do cenário de juros altos por mais tempo, não recomendamos compra para B3SA3.

Portanto, mesmo com várias ações parecendo “baratas” na Bolsa brasileira, é fundamental ser muito seletivo na escolha dos seus investimentos. Conte conosco para atravessar este momento de incertezas da melhor forma possível.