Inflação nos EUA (CPI) é luz no fim do túnel

A sazonalidade está próxima de se alterar. Ainda temos alguns meses para nos posicionarmos para essa oportunidade.

Os dados de inflação dos Estados Unidos são um dos indicadores econômicos mais aguardados e analisados pelos mercados financeiros globais.

Na quarta-feira, 15, tivemos a publicação do CPI de abril. A divulgação foi relevante para os investidores, tendo um grande impacto no preço dos ativos em todo o mundo, especialmente no Brasil.

Impacto global dos dados de inflação dos EUA

A inflação é um dos principais fatores considerados pelo Federal Reserve (Fed), o banco central dos EUA, na formulação da política monetária do país.

Dados de inflação mais altos do que o esperado podem fazer com que o Fed adie ainda mais o ciclo de queda nas taxas de juros, atualmente em 5,5%.

As taxas de juros mais altas por um longo período contribuíram para o fortalecimento do dólar americano, já que os investidores buscam retornos mais elevados em ativos denominados em dólar, que são considerados "livres de risco".

Com taxas de juros mais altas nos EUA, o fluxo de capital global tende a se deslocar para ativos norte-americanos, em detrimento de ativos em outras economias, especialmente as emergentes.

Isso causou uma apreciação do dólar e uma desvalorização das moedas de países emergentes, incluindo o real brasileiro.

O mesmo movimento se repetiu nas taxas de juros, com os prêmios mais altos para países emergentes, e nas bolsas, com a saída de investidores estrangeiros.

Os dados de inflação também têm um impacto significativo no sentimento dos investidores em relação à saúde da economia global.

Incertezas quanto à inflação acabam por aumentar a volatilidade nos mercados financeiros, com os investidores ajustando suas expectativas e carteiras de investimentos em resposta aos novos dados.

Impacto no Brasil

O Banco Central do Brasil (BCB) monitora de perto os dados de inflação dos EUA para ajustar sua própria política monetária.

Se o Fed adotar uma postura mais rígida, o BCB poderá ter que manter as taxas de juros para evitar uma fuga de capitais e a desvalorização do real. Isso afeta diretamente os custos do crédito, do consumo e dos investimentos no Brasil.

A inflação nos EUA também afetou os termos de troca do Brasil. O dólar mais forte torna as exportações brasileiras mais baratas e competitivas, mas também encarece as importações de bens e serviços, pressionando a inflação doméstica.

Mercados de commodities, que são negociados em dólar, podem sofrer alterações significativas nos preços, afetando empresas e a economia brasileira como um todo.

CPI dos EUA: A surpresa no dado

O CPI americano apresentou um aumento de 0,31% em abril, contra uma expectativa de alta de 0,39%. Ao analisarmos os núcleos de inflação, observamos uma alta de 0,38%, o que representa uma redução significativa em relação ao mês anterior.

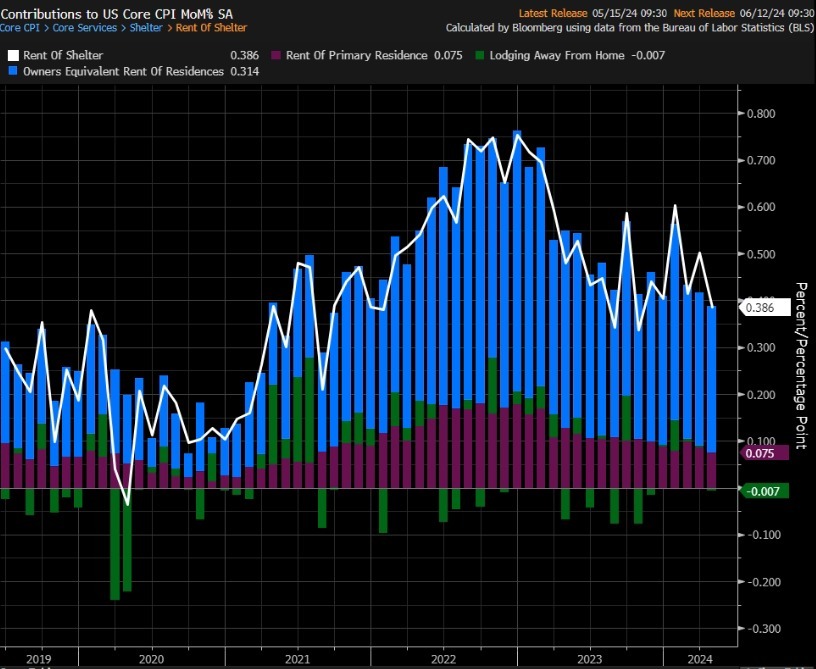

O índice de aluguéis, que tem um peso de mais de 50% do núcleo, é o principal item que mantém o núcleo de inflação alto. Mas ele é calculado como uma média móvel, que leva em consideração dados de períodos anteriores e, por isso, demora mais para cair.

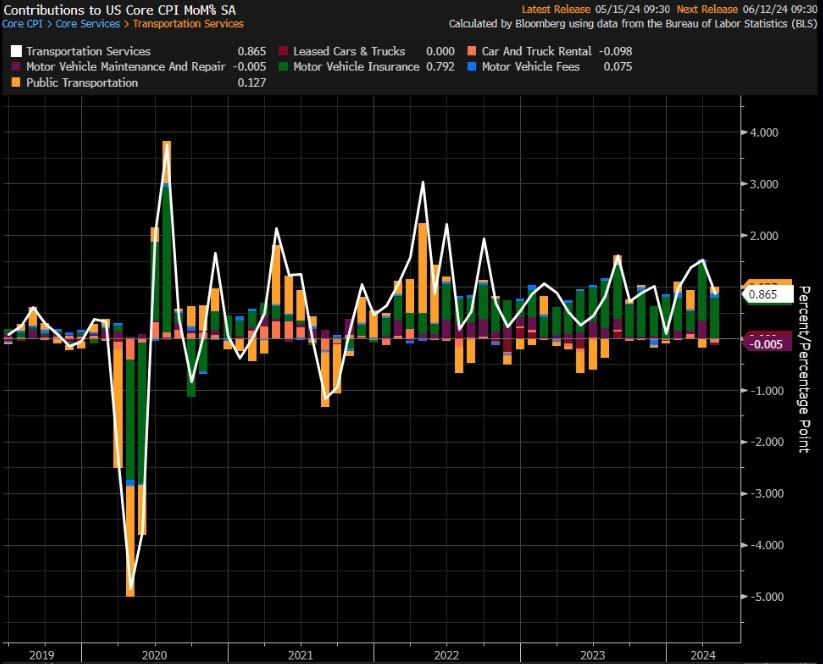

Quando tiramos aluguéis e olhamos para o que sobra, o chamado supercore, verificamos uma conta alta ainda de seguro de veículos. Mas também tivemos uma melhora neste mês.

É importante mencionar que o cálculo da sazonalidade também influencia nos dados de inflação.

Com a pandemia, o padrão de consumo ao longo de um ano foi alterado, prejudicando o cálculo dos modelos econômicos.

O ajuste sazonal aumenta um pouco a inflação do primeiro trimestre do ano e cai um pouco a inflação do meio do ano.

A partir do próximo mês, devemos ter surpresas baixistas no número, o que deve sustentar ainda mais o mercado.

A oportunidade

Enquanto os dados de inflação ainda não viram, as taxas americanas seguem altas, prejudicando as taxas brasileiras e as ações de empresas locais.

Como expliquei anteriormente, a sazonalidade está próxima de se alterar. Os meses de maio e junho devem apresentar números positivos, dando a confiança que o Fed precisa para cortar juros ao longo do ano.

Isso deve reduzir os nossos juros longos de 11,5% para algo abaixo de 10%.

Também podemos ver uma melhora nas ações de empresas que sofreram muito com a alta alavancagem.

Ainda temos alguns meses para nos posicionarmos para essa oportunidade.

Falta pouco!

Aproveite.