Como investir em dólar em 2024?

Com dólar abaixo de R$ 5, saiba o que você deve considerar ao investir na moeda americana neste ano

Por que a previsão do tempo erra tanto? Por que não acertam a projeção para o dólar? Essas são algumas questões que assolam a humanidade desde as eras bíblicas até os dias de hoje.

Não vamos comentar porque a chuva não veio, mas vamos falar mais à frente sobre a razão de ser tão difícil prever a cotação da moeda americana.

Sumário

- Como funciona a cotação do dólar

- Para onde vai o dólar em 2024?

- Dólar abaixo de R$ 5: oportunidade ou cai mais?

- Como investir em dólar?

- Diversificação internacional

Como funciona a cotação do dólar

A diferença entre oferta e demanda pela moeda americana reflete na cotação do dólar comercial — e uma série de fatores pode aumentar ou reduzir a disponibilidade de dólares no mundo.

O preço do dólar nas casas de câmbio também é resultado de uma combinação de diversos fatores (preço das commodities, juros nos EUA, entre outros).

E, por isso mesmo, é extremamente difícil prever o preço do dólar.

Para onde vai o dólar em 2024?

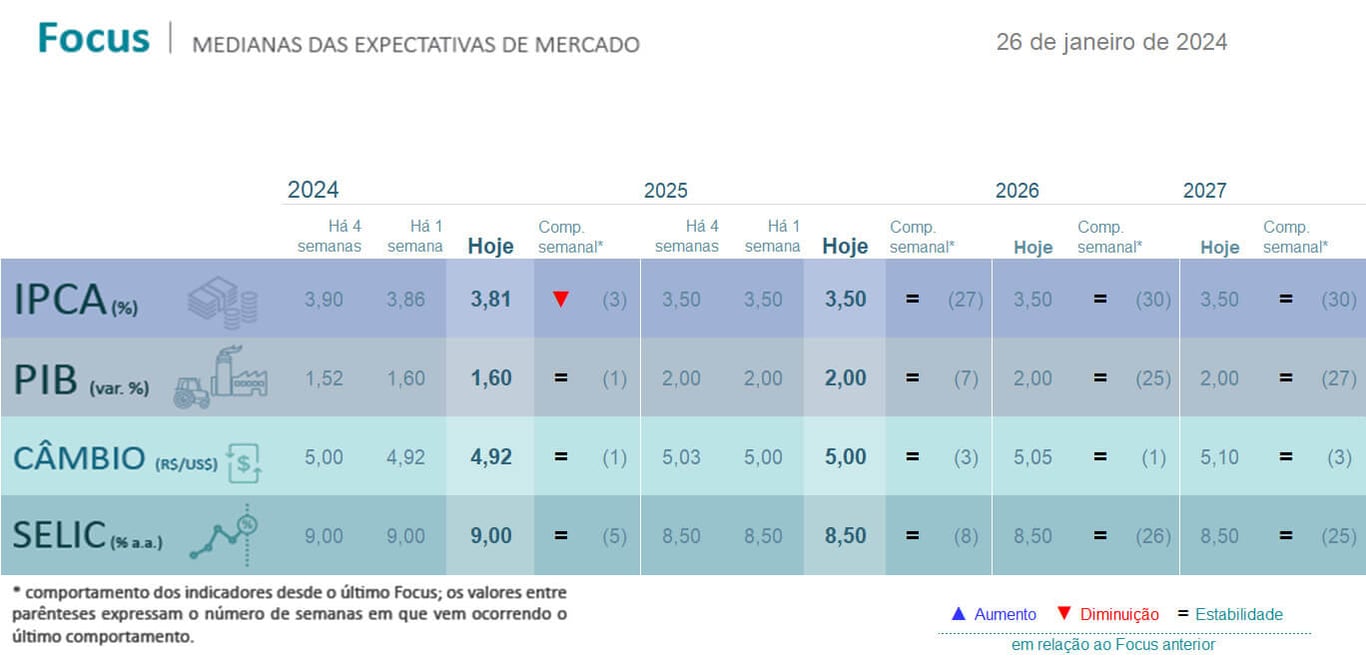

Usando o último relatório Focus como referência, o Banco Central estima que a moeda americana termine 2024 em R$ 4,92.

O relatório Focus resume as expectativas econômicas de vários agentes do mercado, por isso podemos dizer que esse é o consenso de mercado.

No entanto, existem outras opiniões…

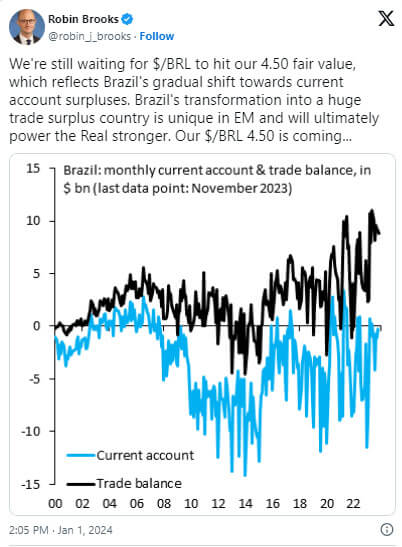

No mês passado, o estrategista do banco Goldman Sachs e economista sênior do Fundo Monetário Internacional (FMI), Robin Brooks, usou as redes sociais para defender o valor justo para a moeda americana ante o real em R$ 4,50.

A verdade nua e crua é que ninguém sabe para onde vai a moeda em 2024.

Apesar disso, o dólar continua sendo um dos principais ativos para estar na sua carteira de investimentos.

Dólar abaixo de R$ 5: oportunidade ou cai mais?

Uma das estratégias mais consistentes para pensar em investimentos em dólar é o conceito de “Dollar Cost Average”.

Dollar Cost Average (DCA), ou Média de Custo em Dólares, é uma estratégia de investimento na qual uma pessoa investe uma quantia de dinheiro em um ativo regularmente, independentemente do preço desse ativo no momento.

Isso significa que, ao longo do tempo, você compra mais unidades do ativo quando os preços estão baixos e menos unidades quando os preços estão altos.

A importância do DCA está relacionada à redução do impacto da volatilidade do mercado. Ao investir regularmente, você evita tentar prever o momento ideal de compra, o que é difícil mesmo para investidores experientes.

O DCA permite suavizar as flutuações do mercado, comprando mais ativos quando os preços estão baixos e menos quando estão altos.

Essa estratégia ajuda a mitigar o risco de investir grandes quantias de dinheiro de uma vez só, pois, ao longo do tempo, o custo médio por unidade tende a se equilibrar. Além disso, ela proporciona uma abordagem disciplinada para investir, pois você continua a investir regularmente, independentemente das condições do mercado.

Em resumo, o DCA é uma estratégia que busca minimizar o impacto da volatilidade do mercado e reduzir os riscos associados ao timing do mercado, tornando os investimentos mais acessíveis e gerenciáveis para pessoas leigas ou menos familiarizadas com o mundo financeiro.

Como investir em dólar?

Diante da nossa estratégia de manter um portfólio balanceado entre classes de ativos, entendemos que é interessante usar a estratégia DCA e manter aportes mensais.

Não tentamos acertar para onde o mercado vai, mas queremos ter uma parte do nosso portfólio dolarizada, em especial para ativos internacionais.

Para os primeiros passos de um investidor internacional, recomendamos os ETFs (fundos de índice) que replicam o S&P500, índice do mercado de ações que reúne as 500 maiores empresas do mundo listadas na NYSE.

Dos índices mais investidos, temos IVV e VOO. Ambos podem ser comprados em corretoras internacionais, como as corretoras Avenue (do Banco Itaú), do BTG e do Banco Inter.

O VOO é administrado pela Vanguard e o IVV é administrado pela BlackRock. As taxas de administração do IVV e VOO são 0,03% ao ano.

Para investir lá fora utilizando corretoras nacionais, é possível investir via IVVB11, que é negociado na B3 e replica, em reais, a performance do S&P500. A taxa de administração dele é 0,23% ao ano.

Como o IVVB11 é um ETF composto por empresas dos Estados Unidos, ele também está sujeito às variações na taxa de câmbio entre o dólar e o real. Ou seja, as variações nas taxas de câmbio também influenciam na rentabilidade do investimento.

Diversificação internacional

Veja outras oportunidades para investir internacionalmente no Nord Global, a carteira de investimentos no exterior da Nord Investimentos.

O portfólio acumula uma rentabilidade de +77,8%, contra uma valorização de +48% do índice de ações S&P500, principal referência no mercado americano.

Confira nossas recomendações no exterior. Acesse aqui.