Taxa CDI hoje, CDI histórico e CDI acumulado no ano

Neste guia preparado pela Nord Investimentos, você vai aprender o que é CDI, como calcular o CDI, taxas e como ele se relaciona com os seus investimentos.

O Certificado de Depósito Interbancário (CDI) é um dos indicadores financeiros mais importantes no Brasil, influenciando diretamente diversos tipos de investimentos.

Este guia completo aborda tudo o que você precisa saber sobre o CDI, desde sua definição e funcionamento até seu impacto nos investimentos e a taxa atual.

Entender o CDI é fundamental para tomar decisões financeiras mais informadas e aproveitar melhor as oportunidades do mercado.

Vamos explorar cada um desses aspectos em detalhes para que você possa compreender como o CDI pode afetar suas estratégias de investimento.

Sumário

- O que é CDI?

- Qual o valor da taxa CDI hoje?

- CDI por mês em 2024

- Qual foi o valor do CDI em 2024?

- Calculadora de CDI

- Passo 1: Selecione a data inicial e final da pesquisa

- Passo 2: Digite o valor a ser corridido e a porcentagem

- Passo 3: Pressione "Corrigir Valor"

- Perguntas Frequentes sobre CDI

- O que é taxa CDI?

- O que significa o CDI?

- Quanto é 100% do CDI por mês?

- Como o CDI influencia os investimentos?

- Como calcular o rendimento CDI do seu investimento?

- Quais investimentos são referenciados pelo CDI?

- Qual a relação entre CDI e SELIC?

- Quais são as diferenças entre CDI e Selic?

- Vale a pena investir em renda fixa buscando 100% do CDI?

- Posso investir em CDI?

- Qual a diferença entre CDB e CDI?

O que é CDI?

CDI (Certificado de Depósito Interbancário) é a taxa de juros utilizada nos empréstimos entre as instituições financeiras.

Os bancos realizam empréstimos diários entre si por conta de uma obrigatoriedade do Banco Central que exige um fechamento de caixa positivo ao final do dia. Uma instituição financeira que tenha tido mais saques do que depósitos em um dia consegue pegar um empréstimo de uma instituição que tenha recebido mais depósitos.

A média das taxas de juros diária entre esses empréstimos é monitorada pela B3, que a utiliza como base para o cálculo do CDI mensal e anual.

Qual o valor da taxa CDI hoje?

O valor do CDI, em dezembro de 2024, é de 12,15% ao ano e 0,93% a.m. Já o CDI acumulado no ano de 2024, até 31 de dezembro, é de 10,88% e o acumulado em 2023 foi de 13,04%.

| Jan | Fev | Mar | Abr | Mai | Jun | Jul | Ago | Set | Out | Nov | Dez | Ano | |

| 2024 | 0,97% | 0,80% | 0,83% | 0,89% | 0,83% | 0,79% | 0,91% | 0,87% | 0,84% | 0,93% | 0,79% | 0,93% | 8,99% |

| 2023 | 1,12% | 0,92% | 1,17% | 0,92% | 1,12% | 1,07% | 1,07% | 1,14% | 0,97% | 1,00% | 0,92% | 0,89% | 13,04% |

| 2022 | 0,73% | 0,76% | 0,93% | 0,83% | 1,03% | 1,02% | 1,03% | 1,17% | 1,07% | 1,02% | 1,02% | 1,12% | 12,39% |

| 2021 | 0,15% | 0,13% | 0,20% | 0,21% | 0,27% | 0,31% | 0,36% | 0,43% | 0,44% | 0,49% | 0,59% | 0,77% | 4,42% |

| 2020 | 0,38% | 0,29% | 0,34% | 0,28% | 0,24% | 0,21% | 0,19% | 0,16% | 0,16% | 0,16% | 0,15% | 0,16% | 2,76% |

| 2019 | 0,54% | 0,49% | 0,47% | 0,52% | 0,54% | 0,47% | 0,57% | 0,50% | 0,46% | 0,48% | 0,38% | 0,37% | 5,96% |

| 2018 | 0,58% | 0,46% | 0,53% | 0,52% | 0,52% | 0,52% | 0,54% | 0,57% | 0,47% | 0,54% | 0,49% | 0,49% | 6,42% |

| 2017 | 1,08% | 0,86% | 1,05% | 0,79% | 0,93% | 0,81% | 0,80% | 0,80% | 0,64% | 0,64% | 0,57% | 0,54% | 9,93% |

| 2016 | 1,05% | 1,00% | 1,16% | 1,05% | 1,11% | 1,16% | 1,11% | 1,21% | 1,11% | 1,05% | 1,04% | 1,12% | 14,00% |

| 2015 | 0,93% | 0,82% | 1,04% | 0,95% | 0,98% | 1,07% | 1,18% | 1,11% | 1,11% | 1,11% | 1,06% | 1,16% | 13,24% |

| 2014 | 0,84% | 0,78% | 0,76% | 0,82% | 0,86% | 0,82% | 0,94% | 0,86% | 0,90% | 0,94% | 0,84% | 0,96% | 10,81% |

Fonte: Economatica

CDI por mês em 2024

- Janeiro: 0,97%

- Fevereiro: 0,80%

- Março: 0,83%

- Abril: 0,89%

- Maio: 0,83%

- Junho: 0,79%

- Julho: 0,91%

- Agosto: 0,87%

- Setembro: 0,84%

- Outubro: 0,93%

- Novembro: 0,79%

- Dezembro: 0,93%

Qual foi o valor do CDI em 2024?

Em 2024, o CDI acumulado foi de 10,88%.

Calculadora de CDI

Para saber o valor do CDI em determinado período, podemos utilizar a Calculadora do Cidadão fornecida no site do Banco Central.

Passo a Passo de utilização:

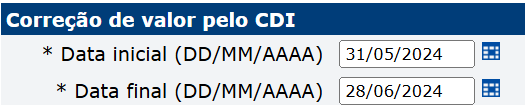

Passo 1: Selecione a data inicial e final da pesquisa

Para calcular o CDI de um mês completo, a data inicial deve ser o último dia útil do mês anterior e a data final deve ser o último dia útil do mês desejado. Exemplo: para o mês de junho de 2024, a data inicial deve ser 31/05/2024 e a data final 28/06/24.

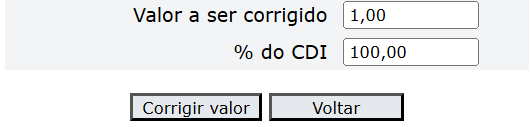

Passo 2: Digite o valor a ser corridido e a porcentagem

Em seguida, adicione o valor a ser corrigido e o % do CDI. Para saber o CDI do mês, podemos utilizar o valor de “1,00” em valor a ser corrigido e “100” para % do CDI.

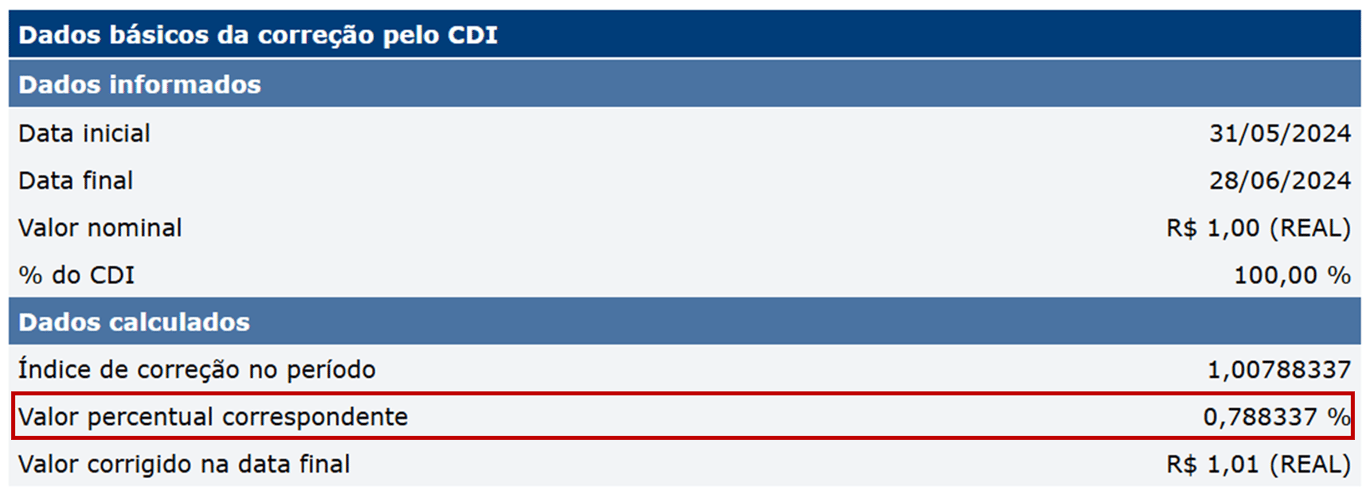

Passo 3: Pressione "Corrigir Valor"

Pressionando “Corrigir Valor”, teremos acesso ao CDI de junho na linha “Valor percentual correspondente”.

Perguntas Frequentes sobre CDI

O que é taxa CDI?

A taxa CDI (Certificado de Depósito Interbancário) é a taxa de juros utilizada nos empréstimos entre os bancos.

Na prática, para pessoas físicas, ela será a taxa utilizada como base para o cálculo dos retornos financeiros de investimentos pós-fixados como CDBs, LCIs e LCAs.

O que significa o CDI?

CDI significa Certificado de Depósito Interbancário.

Quanto é 100% do CDI por mês?

Uma remuneração de 100% do CDI fornecerá a totalidade do CDI nos cálculos de remuneração do título ao investidor.

Por exemplo, em setembro de 2024 o CDI alcançou 0,84%, assim 100% desta taxa (0,84%) será utilizada para atualizar o rendimento do título.

Como o CDI influencia os investimentos?

A remuneração de ativos pós-fixados, aqueles atrelados ao CDI, não é conhecida no momento do aporte financeiro como nos prefixados, ela dependerá das oscilações da taxa CDI ao longo do período.

Dessa forma, o CDI influencia diretamente em maiores ou menores rentabilidades dos títulos pós-fixados atrelados ao CDI.

Como calcular o rendimento CDI do seu investimento?

Para calcular o rendimento do CDI no seu investimento você precisará primeiro saber o valor do CDI no período, o que pode ser feito utilizando a calculadora do cidadão, em que explicamos o passo a passo neste artigo.

Tendo o valor do CDI do período, você deverá multiplicá-lo pelo percentual do CDI do seu investimento. Por exemplo, um CDB de 110% do CDI para setembro de 2024, terá rendido 110% de 0,84, o que representará um rendimento ao redor de 0,924% para o período.

Para períodos mais longos, devemos utilizar a taxa do CDI acumulada em todos os meses do investimento. Por exemplo, um investimento de 110% do CDI aplicado ao longo de 2023, teria rendido 110% de 13,04% a.a.

Quais investimentos são referenciados pelo CDI?

Podemos encontrar diversos títulos privados pós-fixados com remuneração atrelada ao CDI, dentre os mais populares na renda fixa, podemos citar:

- CDB

- LCI

- LCA

- CRI

- CRA

- Debêntures

CDBs, LCIs e LCAs são títulos emitidos por instituições bancárias, visando a arrecadação de recursos e, em troca, é oferecida uma remuneração aos investidores. Esses títulos possuem proteção do FGC e, no caso das LCIs e LCAs, são títulos isentos de imposto de renda para pessoas físicas, enquanto o CDB está sujeito à alíquota regressiva.

Para saber mais sobre LCI e LCA, acesse LCI e LCA: descubra como investir nesses ativos | Nord News.

Já os CRIs, CRAs e Debêntures são títulos de dívida emitidos por empresas, que, assim como os bancos, objetivam arrecadar recursos e oferecem uma rentabilidade em troca aos investidores. No caso dos CRIs e CRAs, eles também são títulos isentos de imposto de renda.

Para investir nesses títulos é essencial uma avaliação do investidor em relação à taxa oferecida, o prazo de vencimento e o risco de crédito do emissor.

Qual a relação entre CDI e SELIC?

Normalmente, as taxas CDI e Selic possuem uma diferença pequena, em torno de 0,10%. Por exemplo, para uma Selic de 10,75% ao ano, o CDI estaria ao redor de 10,65%.

Quais são as diferenças entre CDI e Selic?

Apesar de valores similares, na prática, e conceitualmente as taxas são diferentes.

A Selic é a taxa básica de juros da economia brasileira, definida a cada 45 dias pelo Comitê de Política Monetária (Copom) do Banco Central. Já o CDI é a taxa de juros média praticada pelos empréstimos de curto prazo realizados entre instituições financeiras.

Vale a pena investir em renda fixa buscando 100% do CDI?

Os investimentos em títulos pós-fixados não-isentos começam a ficar atrativos a partir de 100% do CDI.

Isto porque, o Tesouro Selic, investimento que remunera com base na taxa Selic, possui risco do governo federal, considerado o mais seguro da renda fixa, e liquidez diária.

Como as remunerações entre CDI e Selic são similares, ao corrermos maiores riscos de crédito devemos exigir maiores remunerações para o investimento atrelado ao CDI, emitido por bancos ou empresas.

Posso investir em CDI?

Não, o CDI é uma taxa de juros utilizada nos empréstimos interbancários. O que há disponível para investimento são títulos com remuneração atrelada ao CDI, encontrados em corretoras como “% do CDI” ou “CDI + %”.

Qual a diferença entre CDB e CDI?

CDB (Certificado de Depósito Bancário) é um título de renda fixa emitido por bancos, visando uma captação de recursos junto aos investidores, a partir do fornecimento de uma rentabilidade que pode ser pós-fixada (atrelada ao CDI), prefixada ou indexada à inflação.

Já o CDI é a taxa de juros utilizada nos empréstimos interbancários. A relação entre CDB e CDI é que para os CDBs pós-fixados, sua remuneração será atrelada ao CDI.