CDB do Banco Pan que rende 130% do CDI vale a pena?

Embora a Selic esteja passando por cortes, ainda temos uma taxa de juros elevada no curto prazo. Veja onde investir agora.

O Banco Pan retomou a oferta de um investimento de renda fixa com rendimento de 130% do CDI por 181 dias.

O CDB possui liquidez diária, ou seja, a pessoa pode acessar o dinheiro quando quiser, com aporte mínimo de R$ 5 e máximo de R$ 25 mil.

O CDB está disponível na plataforma do Banco Pan para novos clientes e/ou clientes que já têm conta, mas que não investiram nos últimos 180 dias.

CDB do Banco Pan que rende 130% do CDI vale a pena?

Em sua maioria, as taxas de CDBs (Certificados de Depósitos Bancários) de médio e longo prazo estão entre 95% e 110% do CDI.

Em geral, os bancos oferecem taxas menores para CDBs de liquidez diária, atribuindo prêmios mais elevados para os títulos mais longos, nos quais o investidor só terá liquidez no vencimento.

Além disso, é importante salientar que este CDB do Banco Pan tem prazo de 181 dias, o que significa que será aplicada a alíquota de 20% do imposto de renda, em vez da alíquota máxima de 22,5% aplicada em investimentos até 180 dias, o que favorecerá a rentabilidade final do investidor.

Dessa forma, consideramos a oferta do Banco Pan como uma oportunidade bastante singular entre os CDBs pós-fixados.

O Banco Pan é seguro?

Sim, gostamos do Banco Pan. Os resultados do primeiro trimestre de 2024 reforçam nossa avaliação de crédito.

No 1T24, a carteira de crédito do Banco Pan atingiu R$ 46,1 bilhões, um crescimento anual de +17%. Também houve crescimento da parcela colateralizada da carteira (parcela que exige garantias), atingindo 95%.

O lucro líquido ajustado pelo ágio foi de R$ 217 milhões, um aumento de +12% em relação ao 1T23, contribuindo para um ROE (retorno sobre patrimônio) de 12,2%, resultado acima dos 11,6% observados no mesmo período de 2023.

Vale destacar que o ROE ainda está pressionado por um legado de CDBs prefixados emitidos entre 2005 e 2008, que serão finalizados no próximo ano. Sem este efeito, o ROE foi de 13,4%.

A concentração de devedores permaneceu bastante baixa, minimizando os riscos, e o Índice de Basileia foi de 14,6%, mantendo uma boa margem em relação ao mínimo exigido pelo Banco Central.

Em qual renda fixa vale mais a pena investir?

Diversificar de forma adequada, compreendendo as boas oportunidades do mercado, é crucial para obter bons resultados em uma carteira de renda fixa.

Embora a Selic esteja passando por cortes, hoje está em 10,50% ao ano, ainda temos uma taxa de juros elevada no curto prazo.

Por isso, as oportunidades pós-fixadas de curto prazo continuam sendo ótimas veículos para aproveitarmos na carteira de renda fixa.

Preferimos títulos IPCA+ para longo prazo. Considerando que a inflação americana ainda está alta e a ameaça do risco fiscal brasileiro, os títulos indexados à inflação (IPCA+) ultrapassaram a barreira dos +6% e apresentam-se como boas oportunidades.

Monitorar as taxas de juros e o cenário macroeconômico nem sempre é fácil, exige bastante acompanhamento.

Na carteira de renda fixa da Nord Research, recomendamos produtos baseados no cenário atual e alertamos para as melhores oportunidades encontradas no Tesouro Direto, LCI, LCA, CRI, CRA e debêntures.

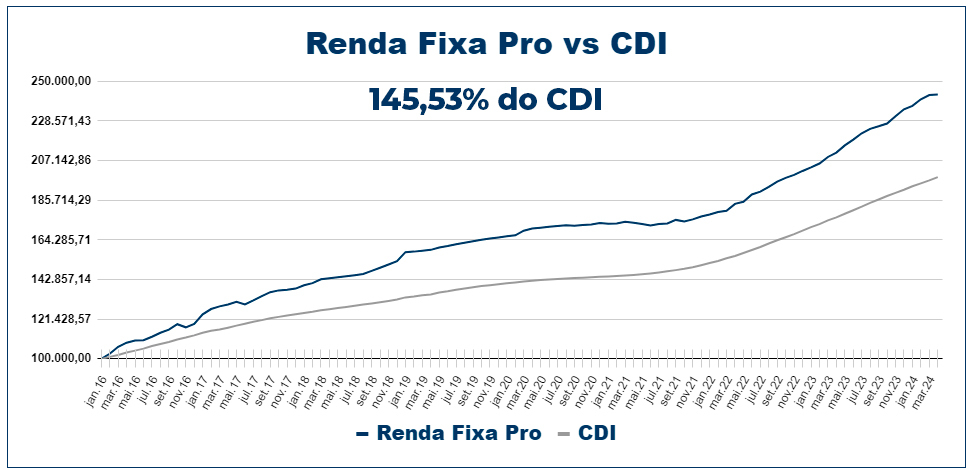

Se você procura uma carteira detalhada com o percentual de cada título que você deve possuir, recomendo que entre para o Renda Fixa PRO.

Quero acessar todas as recomendações do Renda Fixa PRO