CDB do Banco Master com 140% do CDI vale a pena?

O Banco Master apresentou um forte crescimento no 1S24, alcançando uma carteira de crédito de R$ 21 bilhões, uma alta de 81% a.a. Descubra se é um bom investimento.

Os títulos de renda fixa atrelados ao CDI (Certificado de Depósito Interbancário) são a bola da vez neste momento, dado o ciclo de alta da taxa Selic.

Isso porque o mercado espera que o atual ciclo de aumento de juros no Brasil pode elevar a Selic dos atuais 10,75% ao ano para 11,75% ao ano ainda em 2024. Quanto maior a taxa Selic, maior a rentabilidade destes títulos pós-fixados.

Recentemente, o CDB do Banco Master com 140% do CDI chamou a atenção do mercado devido ao rendimento elevado e singular.

Confira, abaixo, mais detalhes sobre o investimento e se vale a pena investir.

O que é CDB e como funciona?

O CDB (Certificado de Depósito Bancário) é um título de renda fixa emitido por bancos como forma de captar recursos para suas atividades. O CDB funciona de forma similar a um empréstimo cedido a uma instituição financeira com a contrapartida de uma devolução acrescida de juros no prazo acordado. O retorno é definido pela taxa de rentabilidade previamente definida no momento da aquisição do título.

A rentabilidade do CDB pode variar de acordo com o tipo de título e emissor escolhidos. Pode ser prefixado, com os juros definidos no momento da aplicação, pós-fixado, atrelado a indicadores ao CDI ou híbrido, sendo indexado à inflação.

Considerando um CDB atrelado a 100% do CDI, sua rentabilidade atual é de 10,65% ao ano.

O que significa uma rentabilidade referenciada no CDI?

É muito comum encontrar títulos de renda fixa que têm o CDI como referência e pagam algo como 100% do CDI ou 120% do CDI. Isso quer dizer que o investidor receberá o rendimento igual à taxa CDI (100% do CDI), que está atualmente em 10,65% a.a., ou acima dela (120% do CDI).

Como escolher o melhor CDB?

- Avalie o risco do emissor: Primeiramente, é essencial compreender que, ao investir em CDBs, você está, na prática, emprestando recursos a um banco. Portanto, avalie a saúde financeira do banco emissor. A instituição deve apresentar retornos consistentes, um nível de inadimplência sob controle e um Índice de Basileia confortável. Assim, é imprescindível realizar uma análise criteriosa de crédito.

- Cuidado com a “garantia” do FGC: Embora o FGC seja uma camada adicional de segurança, ele não elimina completamente o risco de crédito, pois a cobertura está sujeita a limites e à capacidade financeira do próprio FGC. Se a taxa de sinistralidade subir acima do limite estabelecido devido a uma crise no sistema financeiro, por exemplo, pode haver pressão sobre os recursos do FGC, o que teoricamente aumenta o risco.

- Entenda o indexador: Se você acredita que as taxas de juros podem subir mais do que o mercado espera, os pós-fixados são os mais indicados. Se você acredita que as taxas de juros podem ser menores do que o mercado espera, os prefixados são mais indicados. E se você acredita que as taxas serão menores, mas a inflação será maior, o mais indicado são os indexados à inflação.

- Calcule a taxa justa: Como o CDB geralmente rende um percentual do CDI (taxa próxima à Selic), vale a pena verificar o valor do CDI no momento da aplicação.

- Aproveite o melhor de cada corretora: Há corretoras especializadas em oferecer CDBs de bancos menos conhecidos, porém com taxas mais atrativas, como a XP. Outras corretoras se destacam por disponibilizar CDBs de bancos com maior solidez e taxas competitivas, como o BTG. Também há instituições financeiras, como o banco Daycoval, que oferecem títulos isentos de impostos (como LCI e LCA) e opções com liquidez diária.

Quais os impostos e taxas para investir em CDBs?

O investimento em CDBs está sujeito à tributação de IR na fonte. O imposto vai de 15% a 22,5%, de acordo com a tabela regressiva do IR.

Além do Imposto de Renda, nos CDBs há também o Imposto sobre Operações Financeiras (IOF). Esse tributo incide sobre os rendimentos dos resgates feitos com menos de 30 dias a partir da data de aplicação.

Lembrando que essas taxas são cobradas somente sobre o lucro obtido e vem retido na fonte, ou seja, você não precisa se preocupar em fazer o pagamento separadamente.

Banco Master é seguro?

O Banco Master é uma instituição financeira brasileira que atua oferecendo soluções em crédito, investimentos e serviços bancários para empresas e pessoas físicas.

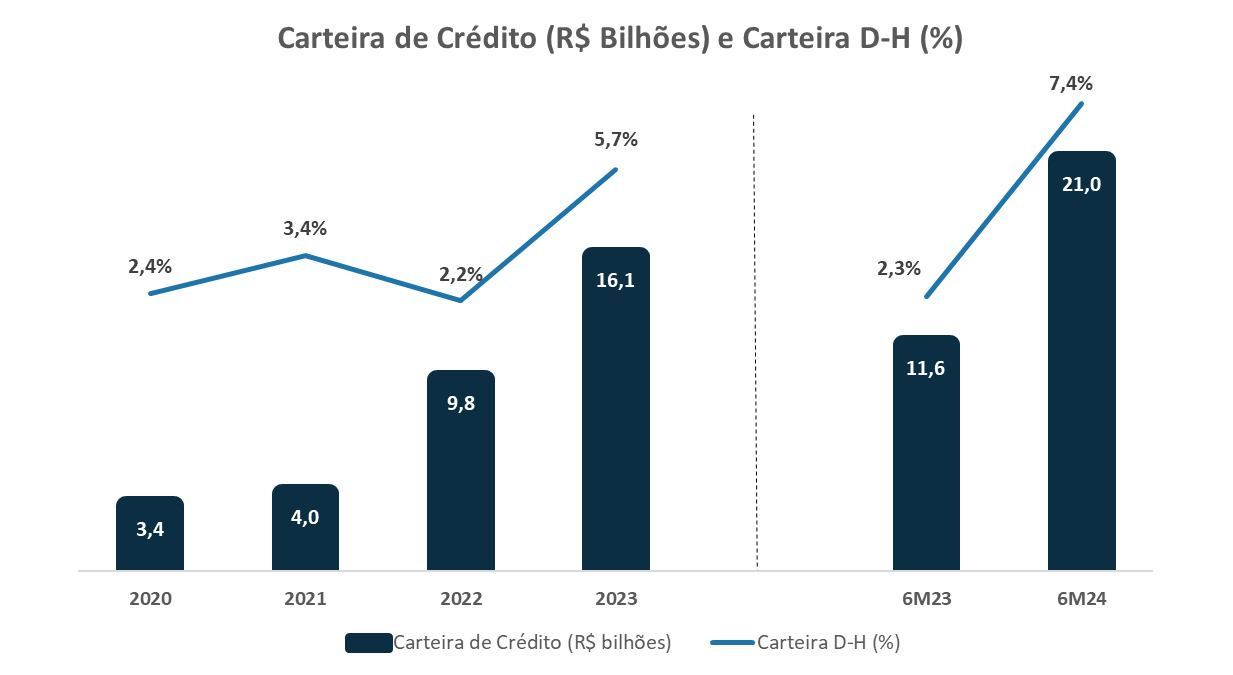

Nos últimos anos, o banco apresentou um forte crescimento, alcançando uma carteira de crédito de R$ 21 bilhões no primeiro semestre de 2024, o que representa um aumento de 81% em relação ao mesmo período de 2023.

Com essa expansão, houve também um aumento no segmento de créditos mais arriscados (carteira D-H), que passou de 5,7% ao final de 2023 para 7,4% no primeiro semestre de 2024.

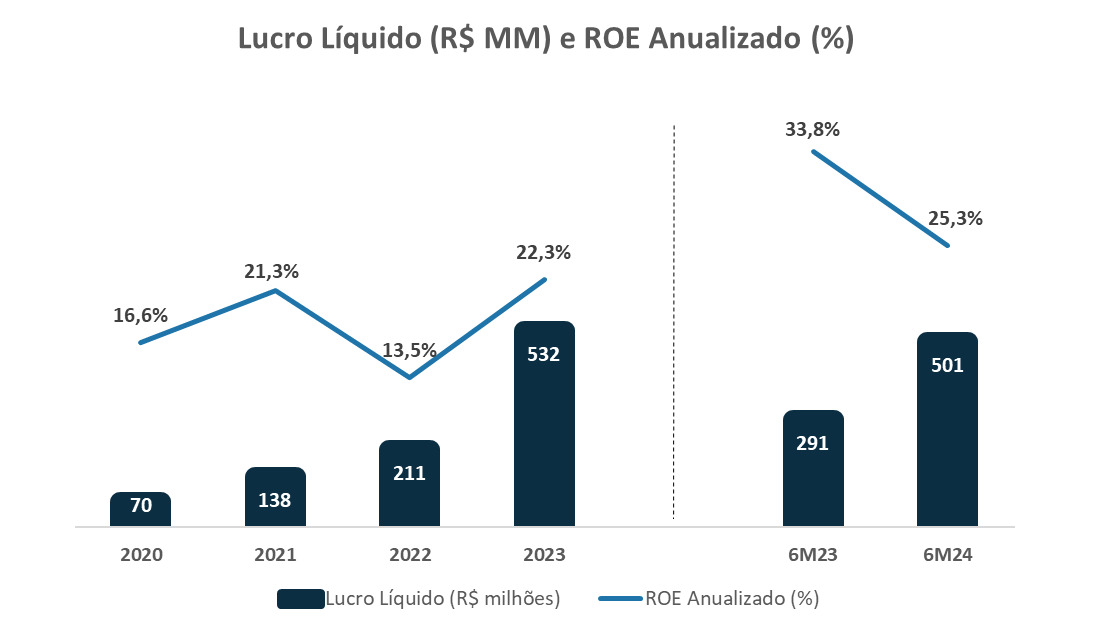

A instituição tem apresentado lucro líquido crescente, o qual alcançou R$ 501 milhões no primeiro semestre de 2024. Por outro lado, o ROE anualizado, apesar de ainda elevado, apresentou uma redução em relação ao mesmo período do ano anterior, saindo de 33,% para 25,3%.

Esta redução relaciona-se com o crescimento do patrimônio líquido da instituição, que passou de R$ 1,8 bilhão para R$ 4,2 bilhões.

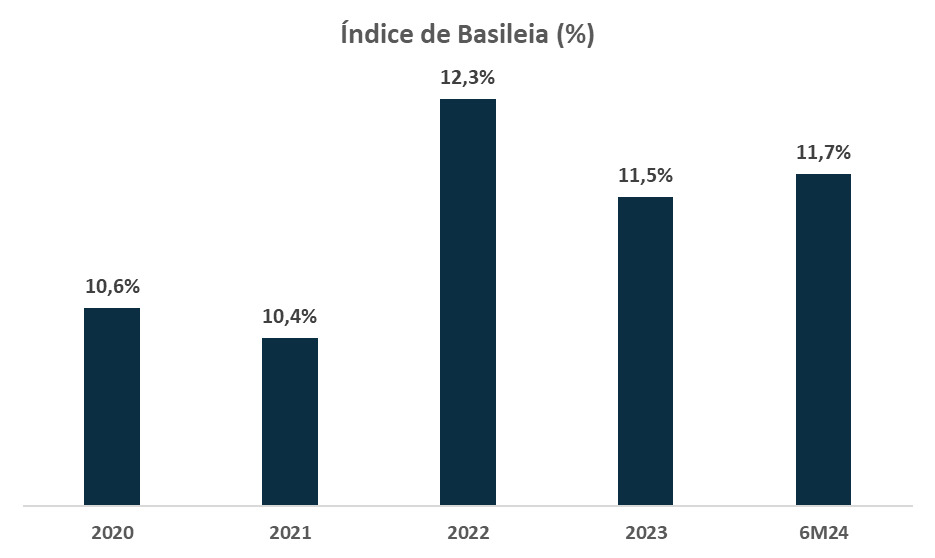

O Índice de Basileia do banco alcançou 11,7%, ampliando sua margem em relação ao mínimo de 10,5% exigido pelo Banco Central.

Apesar de apresentar esses indicadores em patamares interessantes, o perfil de risco da carteira de crédito do Banco Master é motivo de atenção.

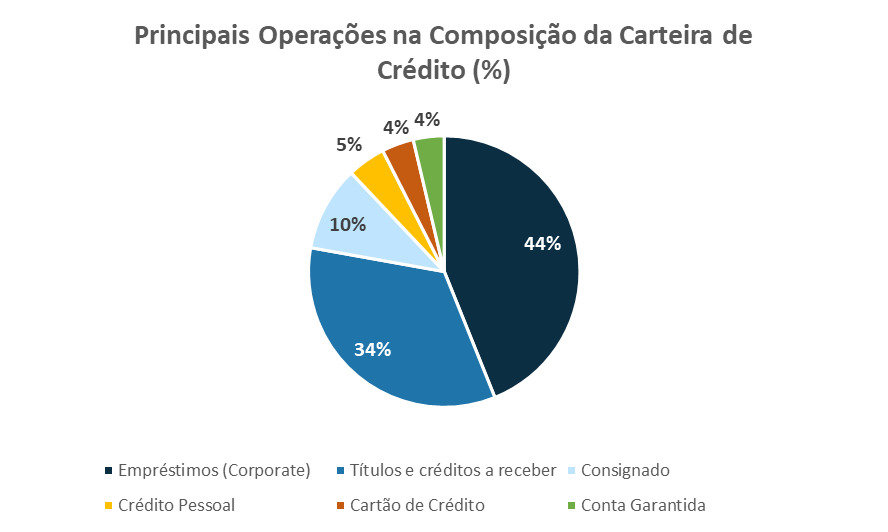

Ao contrário de muitos bancos médios, cuja carteira é composta majoritariamente por empréstimos ao varejo e/ou atacado, aproximadamente 34% da carteira do Banco Master consiste em títulos e créditos a receber.

Esses títulos e créditos a receber representam precatórios e direitos creditórios, devidos principalmente pelo governo federal. Vale ressaltarmos que créditos precatórios são considerados ativos arriscados por conta de uma não previsibilidade do momento de pagamento, visto que mesmo precatórios de causas já ganhas podem ser contestados, e o risco jurídico é importante ser considerado.

Além disso, por serem classificados como AA, eles não são capturados pela métrica carteira D-H e não precisam ser necessariamente provisionados.

Dessa forma, dado o peso desses créditos na estrutura operacional do banco, preferimos buscar outras alternativas de investimento em renda fixa, evitando os títulos emitidos pela instituição.

CDB do Banco Master com 140% do CDI vale a pena?

Apesar da remuneração elevada, diante dos riscos mencionados anteriormente, preferimos explorar outras alternativas de CDBs que ofereçam uma remuneração atrativa, evitando, assim, o investimento nesses CDBs do Banco Master.

Quais os impostos e taxas para investir em CDBs?

O investimento em CDBs está sujeito à tributação de IR na fonte. O imposto vai de 15% a 22,5%, de acordo com a tabela regressiva do IR.

Confira abaixo a tabela regressiva do IR:

| Tempo de investimento | Alíquota de IR |

| Até 180 dias | 22,5% |

| De 181 a 360 dias | 20% |

| De 361 a 720 dias | 17,5% |

| Acima de 721 dias | 15% |

Lembrando que esse imposto é cobrado somente sobre o lucro obtido e vem retido na fonte, ou seja, você não precisa se preocupar em fazer o pagamento separadamente.

IOF

Além do Imposto de Renda, nos CDBs há também o Imposto sobre Operações Financeiras (IOF). Esse tributo incide sobre os rendimentos dos resgates feitos com menos de 30 dias a partir da data de aplicação.

Considerações finais

As ofertas de CDBs mudam frequentemente. As condições de mercado, a necessidade de captação dos bancos e até mesmo a política monetária podem influenciar diretamente as taxas e prazos oferecidos. Portanto é importante manter-se atualizado.

Acompanhe sua corretora de confiança e tenha em mente que buscar bancos seguros para realizar aplicações é uma importante prática para encontrar ótimas oportunidades e investir com segurança.