Caixa Seguridade (CXSE3) vs. BB Seguridade (BBSE3), qual ação comprar?

Para os amantes de dividendos, confira qual é a nossa preferida: BB Seguridade (BBSE3) ou Caixa Seguridade (CXSE3)

A temporada de balanços do segundo trimestre de 2023 (2T23) terminou nesta semana e, para os amantes de dividendos, falaremos de duas seguradoras conhecidas pela distribuição de proventos: a BB Seguridade (BBSE3) e a Caixa Seguridade (CXSE3).

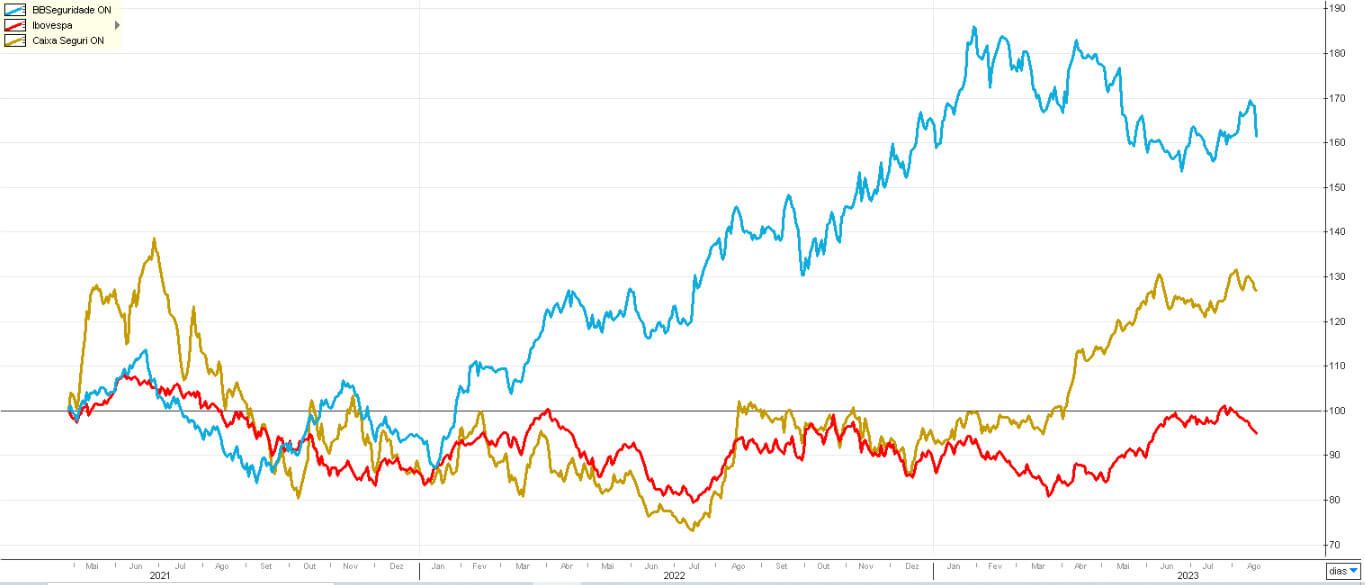

As ações de BB Seguridade e Caixa Seguridade passam por movimentos antagônicos em 2023. Enquanto a CXSE3 acumula alta de +32,6% neste ano, a BBSE3 cai -2,5% (vs. +4,8% IBOV).

Em doze meses, porém, a diferença é menor: CXSE3 sobe +26,2% e BBSE3 avança +12,7% (vs. +1,6% IBOV), com base no fechamento de 17/08/2023.

No entanto, para definir a melhor pagadora de dividendos, precisamos ir além das variações (ganhos ou perdas) de mercado.

Para isso, fizemos uma análise comparativa destacando os principais pontos sobre as duas teses de investimento.

BB Seguridade (BBSE3)

A BB Seguridade (BBSE3) é uma holding que investe em sociedades que atuam em seguros, previdência privada, capitalização e distribuição.

Entrando em maiores detalhes nos negócios que ela possui participação, temos: i) a seguradora BrasilSeg, concentrada nos segmentos rural, prestamista e vida; ii) a BrasilPrev, administradora de planos de previdência; iii) a BB Corretora, responsável pela distribuição; e iv) a Brasilcap (títulos de capitalização) e a Brasildental (seguro odontológico).

Controlada pelo Banco do Brasil, ela possui o próprio banco como plataforma de distribuição, então em cada agência, internet e plataforma que o Banco do Brasil esteja presente, a BB Seguridade pode vender os seus seguros, o que é uma ótima vantagem competitiva considerando a presença relevante do banco no nosso país. Esse modelo de negócio é conhecido como “bancassurance”.

O contrato de distribuição com o Banco do Brasil (que representa praticamente a totalidade da distribuição da BB Seguridade) vai até 2033, portanto não é algo exatamente para ser monitorado agora, mas certamente uma eventual não renovação poderia se traduzir em uma potencial perda para a Companhia lá na frente.

De qualquer forma, já vem sendo realizado um movimento de dissociação da dependência do canal do banco, desenvolvendo novos canais alternativos, algo que inclusive pode aumentar o poder de barganha da empresa no futuro.

Além de ótimas perspectivas operacionais contribuindo para o crescimento do resultado, com destaques positivos recentes da Brasilseg, impulsionado pelo crescimento dos prêmios retidos (prêmio é o valor pago pelo cliente quando adquire um seguro), ela é uma empresa que também consegue se beneficiar do alto patamar dos juros no nosso país — o que acaba sendo muito importante para a rentabilidade de qualquer seguradora —, impactando positivamente o resultado financeiro.

Veja que o setor de seguros funciona muito parecido com o setor de crédito, com a diferença de que a seguradora “desembolsa” dinheiro no momento de uma colisão (conhecida como sinistro), caso contrário, a seguradora fica recebendo os “juros” dos contratantes todo mês (com Selic mais alta, o resultado financeiro acaba sendo potencializado).

Vale ressaltar que, apesar do movimento de queda de juros que estamos visualizando, ainda assim o nível da Selic [atualmente em 13,25%] continuará trazendo bons resultados para essas empresas, considerando que o patamar deve se manter próximo dos dois dígitos.

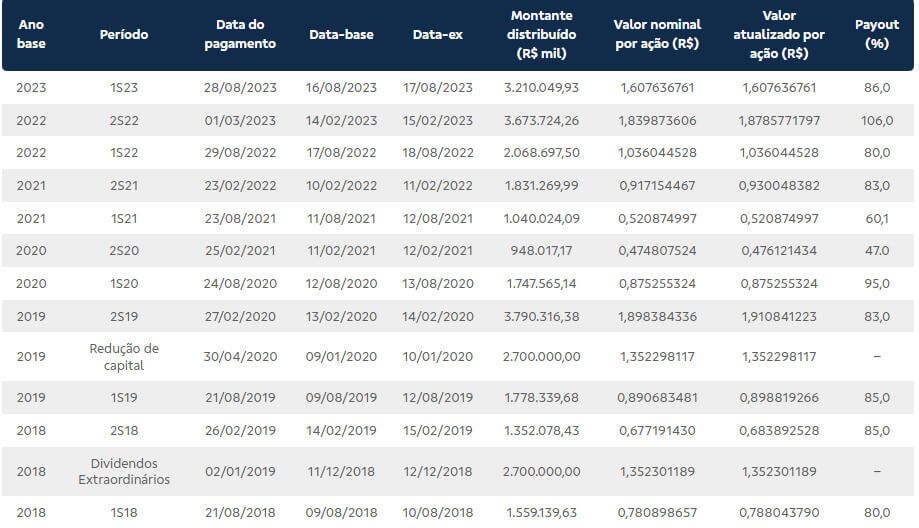

Dividendos: a BB Seguridade tem como prática remunerar os seus acionistas semestralmente, geralmente em fevereiro e agosto. Na sua política de dividendos, a BB Seguridade estabelece um dividendo mínimo obrigatório de 25% do lucro líquido. Nos últimos cinco anos, no entanto, a companhia pagou bem acima desse patamar. O Dividend Yield esperado para 2023 tem potencial para superar os dois dígitos, ficando acima de 10%.

Adicionalmente, a empresa lançou um programa de recompra de ações, o que além de ser um indicativo por parte da gestão de que as ações estão em um nível de preço atrativo, também representa um maior retorno com dividendos.

Caixa Seguridade

Novata na bolsa, a Caixa Seguridade realizou o seu IPO (abertura de capital) em abril de 2021. Anteriormente ao IPO, a empresa passou por um processo de reestruturação e vem ao longo do tempo colhendo os frutos, aumentando a sua participação de mercado. Atualmente, é uma das maiores empresas do segmento de seguros do Brasil.

Os segmentos de atuação são muito parecidos, com presença em i) Seguros, nas categorias Vida e Patrimonial e liderança no segmento de seguro habitacional; ii) Previdência complementar aberta, nas modalidades PGBL e VGBL; iii) Capitalização (títulos de capitalização); iv) Bens móveis e imóveis (consórcios); v) Serviços assistenciais e vi) Corretagem.

Assim como existe a relação entre Banco do Brasil e BB Seguridade, a Caixa Seguridade é o braço direito da Caixa Econômica Federal (CEF) com relação a seguros. Isto é, ela atua de forma muito semelhante, trazendo maior potencial de penetração e obtendo uma parceria com o banco para a distribuição de produtos e serviços para os seus clientes.

Com ambas explorando os respectivos canais, o que acaba sendo uma ótima vantagem competitiva, conforme mencionamos, uma grande diferença fica para o término dos contratos — enquanto o de BB Seguridade tem vencimento em 2033, o da Caixa Seguridade tem vencimento apenas em 2050, podendo ser renovado por mais 35 anos.

Dividendos: a Caixa Seguridade também tem uma política de pagar um dividendo mínimo obrigatório de 25% do lucro líquido, a distribuição girou em torno de um payout médio de 90%. A empresa vem conseguindo entregar um bom Dividend Yield, apesar de não termos um histórico tão amplo quanto no caso da BB Seguridade. O Dividend Yield esperado para 2023 fica na casa dos 9%.

Ações no longo prazo

Com importante exposição ao agronegócio no braço de seguros, além de uma parte de previdência bem relevante, a BB Seguridade é uma empresa que traz um comportamento bastante resiliente com exposição a setores muito relevantes para o crescimento do Brasil.

Além disso, BB Seguridade apresenta um histórico de proventos mais consolidado (a Caixa Seguridade fez o seu IPO recentemente), o que certamente é melhor para quem busca uma estratégia de Dividendos buscando o longo prazo, apesar do vencimento de contrato “mais curto” com o Banco do Brasil conforme mencionado (o que não vejo exatamente como um risco relevante e não está no radar neste momento, sendo a renovação algo muito benéfico para ambas as partes).

Com business de natureza defensiva, um forte histórico de consistência nos resultados e dividendos, maior rentabilidade, negociando a 8,2x Lucros estimados para 2023 (mais barato vs. o múltiplo de 9,10x de Caixa Seguridade) e apresentando um Dividend Yield de 10,6% para 2023 (mais atrativo vs. o Dividend Yield 2023 de 9,2% de Caixa Seguridade), a nossa preferência vai para as Ações da BB Seguridade (BBSE3), com recomendação de COMPRA nos níveis atuais de preço.

Nossa preferência não exclui CXSE como uma possível opção para uma estratégia de dividendos, no entanto, a nossa top pick do setor é a BB Seguridade.

Se você busca conhecer outras ações que têm boa perspectiva de distribuição contínua de lucros, estou te esperando na área de membros do Nord Dividendos.