Americanas pede recuperação judicial com dívida de R$ 43 bilhões

A decisão ocorre após a varejista não chegar a acordo com credores financeiros; ações deixarão índices da B3

Em uma semana, a situação na Americanas (AMER3) foi de “imaterial” para um pedido de recuperação judicial no Tribunal de Justiça do Rio de Janeiro (TJRJ).

O pedido foi aprovado na quinta-feira, 19, após o juiz Paulo Assed Estefan entender que a companhia atende a todos os requisitos para o processo de RJ.

A empresa, comandada pelo famoso trio de empresários formado por Jorge Paulo Lemann, Marcel Telles e Carlos Alberto Sicupira, acumula dívidas de R$ 43 bilhões e conta com 16,3 mil credores.

Americanas afunda perdas

Logo após a varejista confirmar o pedido de recuperação judicial, os papéis afundaram mais 30%, a R$ 1,16, e fecharam em queda de 42,53%, a R$ 1,00, em uma sessão novamente marcada por diversos leilões.

Desde a descoberta do rombo de R$ 20 bilhões – revelada pelo então CEO da companhia, Sergio Rial, que pediu demissão – as ações da Americanas já caíram mais de 96%.

Posicionamento da empresa

Em fato relevante, a Americanas afirma que “seguirá operando normalmente dentro das novas regras da recuperação judicial, que tem como objetivos principais a manutenção de empregos, pagamento de impostos e a boa relação com seus fornecedores e credores e investidores de forma geral.”

A empresa ressalta ainda que o grupo de acionistas de referência informou ao seu conselho de administração que "pretende manter a liquidez da companhia em patamares que permitam o bom funcionamento da operação de todas as lojas, do seu canal digital, Americanas.com, da AME e suas coligadas".

Guerra judicial

No último dia 13, a companhia conseguiu na Justiça uma medida cautelar protegendo a varejista contra a cobrança de dívidas antecipadas por seus credores por um mês.

Os bancos credores não gostaram nem um pouco e o BTG Pactual (BPAC11), que tem R$ 3,1 bilhão a receber da empresa, foi o primeiro a apresentar recurso contra a decisão.

A primeira vitória na guerra judicial contra a Americanas aconteceu na quarta, 18, em decisão liminar do desembargador do TJRJ, que deu ao banco o direito de bloquear R$ 1,2 bilhão que desejava reter da varejista para se proteger de eventual calote.

A exemplo do BTG, o Bank of America, BV (ex-Banco Votorantim) e Goldman Sachs entraram na Justiça contra a liminar concedida na última sexta, 13, seguidos de Bradesco e Itaú na quinta, 19.

Bancos rejeitam acordo

A recusa dos bancos credores em se transformarem em acionistas da Americanas pesou no clima das negociações para a rolagem da dívida.

De um lado, os credores pediam que Lemann, Telles e Sicupira fizessem uma injeção de R$ 10 bilhões a R$ 15 bilhões na empresa. Do outro, o trio de empresários mantinha que só poderia aplicar R$ 6 bilhões e que, para isso, os bancos teriam que converter parte da sua dívida em ações.

Sem acordo, o caminho mais viável foi a recuperação judicial.

Recuperação judicial

A recuperação judicial é um instrumento jurídico por meio do qual empresas podem evitar a falência.

Na decisão, a Americanas afirma que precisou recorrer ao processo de recuperação judicial para que o fluxo de caixa não fosse abalado, impedindo o cumprimento das atividades indispensáveis da empresa, incluindo o pagamento de fornecedores e funcionários.

A empresa ressalta, ainda, que uma eventual quebra representaria “um colapso” na cadeia varejista do Brasil.

Com a recuperação judicial em curso, a companhia entra em “prazo de blindagem” e tem dívidas suspensas por 180 dias para que consiga negociar com credores – esse intervalo pode ser prorrogado por mais 180 dias.

No entanto, nesse período, a empresa é obrigada a apresentar um plano de reestruturação para o balanceamento de sua estrutura de capital.

Grau de endividamento

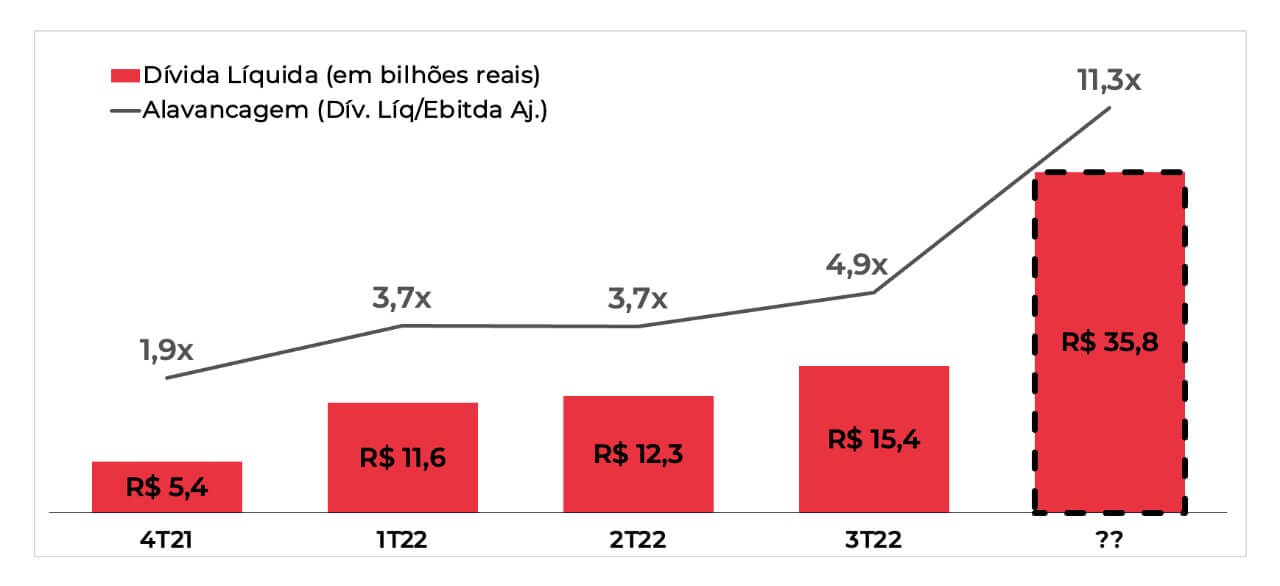

O analista de ações da Nord Research, Fabiano Vaz, projeta um aumento de 132% na dívida líquida (endividamento) da Americanas no quarto trimestre de 2022 (4T22) ante o trimestre anterior.

“A varejista alega ter dívidas de R$ 43 bilhões. Levando em consideração o caixa reportado no 3T22 e descontando o valor bloqueado pelos bancos BTG e BV, a dívida líquida da varejista alcançaria cerca de R$ 35,8 bilhões, 132% maior que o divulgado no trimestre passado”, avalia Vaz.

Com isso, a alavancagem (Dívida Líquida/Ebitda Ajustado) da Americanas teria um saldo de 4,9 vezes para 11,4 vezes Ebitda.

“Com juros altos, a alavancagem elevada é um problema adicional. Os números ainda são muito incertos, mas elaborando algumas projeções, conseguimos ter uma dimensão do impacto que as “inconsistências” contábeis causaram para a companhia", comenta o analista.

O que acontece com as ações?

Nosso analista esclarece que as ações da Americanas seguirão negociadas normalmente, mas tendem a sofrer ainda mais daqui em diante.

“Pela regra, uma empresa em recuperação judicial não pode participar de índices da B3, sendo o Ibovespa o principal índice da bolsa. Isso deve implicar saídas de fundos de índices das ações da Americanas. Outro ponto relevante é que muitos fundos de investimentos, pelos mandatos deles, não podem investir em empresas em RJ. Tudo isso deve refletir em uma pressão vendedora das ações das Americanas”, explica.

“Também deve ser observada uma perda de liquidez relevante, principalmente pelos fatores mencionados acima”.

Saída do Ibovespa

Na quinta, a B3 comunicou que a empresa deve ser removida de todos os índices negociados na bolsa, inclusive o Ibovespa. A exclusão ocorre a partir de hoje, 20, e a participação da Americanas nos índices será redistribuída entre os demais participantes.

Executiva que trabalhou na Oi

A Americanas contratou Camille Loyo Faria como diretora financeira e de relações com investidores da companhia. Ela começa o seu mandato no próximo dia 1º de fevereiro.

A nova CFO tem experiência em comandar a área financeira de uma grande empresa durante uma RJ.

Ela teve passagem pela Oi de novembro de 2019 até agosto de 2021, período em que a companhia esteve em recuperação judicial, e deixou o cargo de diretora financeira da TIM para o novo posto na Americanas.

“O tamanho do endividamento da Americanas é menor do que o da Oi, R$ 45 bilhões contra R$ 65 bilhões, e a complexidade da reestruturação também é menor. A Oi precisou buscar um novo core business na fibra óptica, já que suas operações de dados e telefonia fixa e móvel não eram lucrativas e rentáveis. Por todas as mudanças de negócios, operações e financeiras, a RJ da Americanas não tem a grande complexidade da Oi”, comenta Vaz.

O analista acrescenta que, apesar de parecer menos complexo, não significa que o processo de negociação e reestruturação financeira da Americanas será fácil.

Quarta maior recuperação judicial

Em termos de valores, a recuperação judicial da Americanas é a quarta maior da história do Brasil, perdendo apenas para as recuperações judiciais da Odebrecht (R$ 80 bilhões), Oi (R$ 65 bilhões) e Samarco (R$ 65 bilhões).

Comitê para investigar rombo

Muitas dúvidas rondam a inconsistência contábil de R$ 40 bilhões da Americanas. Afinal, como ninguém viu? Como o auditor não percebeu uma diferença bilionária no balanço?

Para responder a essa e outras perguntas, a Americanas criou um comitê independente, que está encarregado de apurar os erros identificados nos balanços.

Na manhã de ontem, a Americanas comunicou a substituição de um dos membros desse comitê. Eduardo Flores, professor doutor do Departamento de Contabilidade e Atuária da FEA/USP, entrou no lugar de Pedro Mello, diretor geral do Instituto Brasileiro de Governança Corporativa (IBGC).

Flores já foi membro do conselho fiscal da Via, do GPA e do Assaí.