6 melhores ações para investir, segundo o Itaú BBA

A rentabilidade para o acionista faz maravilhas a longo prazo. E o Itaú sabe disso. Veja onde investir.

Aprendi duas formas de avaliar ações na Bolsa para investir: a avaliação dos perdedores de dinheiro (complicada) e a dos ganhadores de dinheiro (fácil).

Adivinhe qual é mais usada pelo mercado financeiro? Exatamente, o mercado adora jogar dinheiro fora.

Não é o caso de Buffett.

Warren Buffett adora ganhar dinheiro, apesar de não gostar muito de gastar (o maior pão duro do mundo).

Enquanto o mercado perde tempo tentando fazer valuation e chutar, com alto grau de erro, qual será o lucro das empresas em 10 anos, Buffett prefere a simplicidade.

Se comprar empresas é a melhor forma de enriquecer a longo prazo, basta você comprar as melhores empresas que encontrar (e mais baratas).

Como avaliar ações na Bolsa?

ROE, ROIC, ROCE... todos funcionam, desde que você entenda quais fluxos de caixa estão adicionando ou retirando da conta. Você não tem certeza de qual usar? Use o ROE (lucro / patrimônio líquido ou return on equity).

Outro dia, estava conversando com Ragazi sobre o motivo pelo qual as empresas não deixam absolutamente claro em seus balanços a rentabilidade de longo prazo.

É simples. A maioria das empresas tem uma rentabilidade baixa e não querem dizer que o negócio não é bom. Basicamente, uma ótima empresa, um ótimo investimento, é uma empresa rentável que permanece rentável. Só isso.

Se a empresa usa essa rentabilidade para investir, crescer os lucros ou pagar dividendos, é muito menos importante. É importante destacar que reinvestir, pode melhorar as vantagens competitivas e aumentar a rentabilidade.

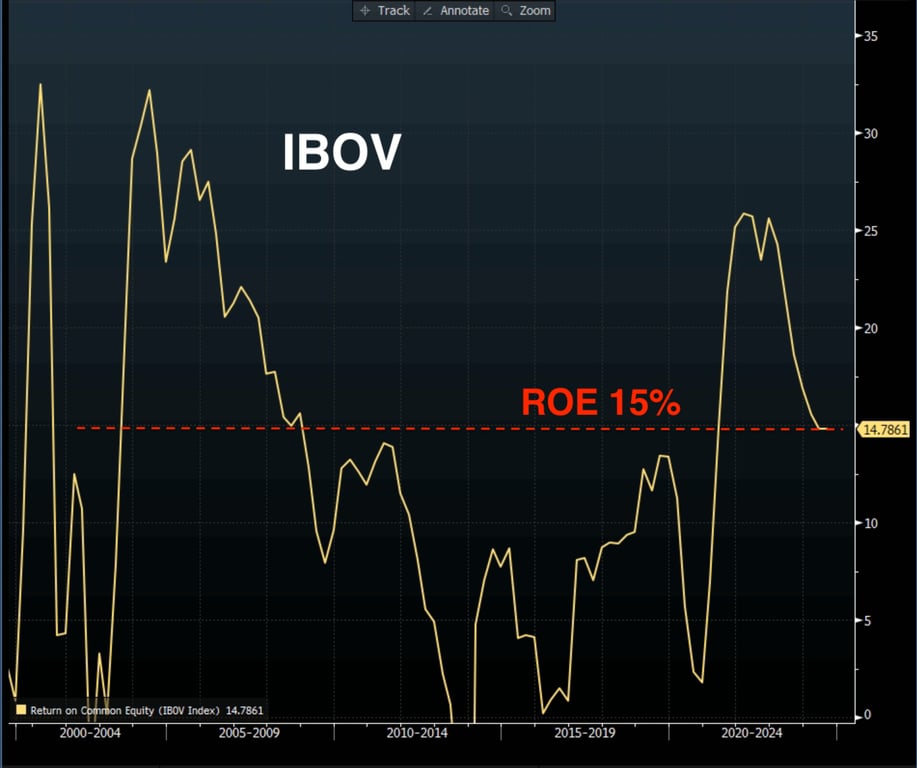

ROE médio do IBOV é de 12% ao ano

Com o boom econômico, no primeiro governo Lula, o ROE (rentabilidade ou lucratividade) das empresas subiu forte, superando os 30%.

No entanto, com o gasto público subindo e os juros altos, os lucros diminuíram e o ROE caiu até o fundo da crise da Dilma em 2016.

O ROE do IBOV se recuperou até a pandemia, caiu forte e voltou a subir rapidamente, com as empresas repassando preços e a inflação mundial subindo. Recentemente, o ROE da Bolsa voltou a se normalizar ao redor de 12-15% ("normal"?).

É uma boa referência de quanto o índice deverá subir em média a longo prazo.

Desde 2000, o IBOV subiu em média +10,2%, mas, atualmente, estamos no menor múltiplo da história. Considerando o múltiplo médio (14x lucros), as altas seriam de +12% na média.

O segredo para escolher uma empresa para investir

O segredo é a manutenção do ROE alto e estável.

Uma startup não dá lucro, mas você investe nela imaginando que, um dia, terá um alto ROE. Assim como uma líder de mercado pode ter problemas e ver o ROE cair com o tempo.

O desafio é: como o ROE varia com o tempo?

Quais são as vantagens competitivas, barreiras de entrada, estratégia, posicionamento, gestão e fatores macroeconômicos que impactarão a rentabilidade da empresa no longo prazo?

6 melhores ações para investir, segundo o Itaú BBA

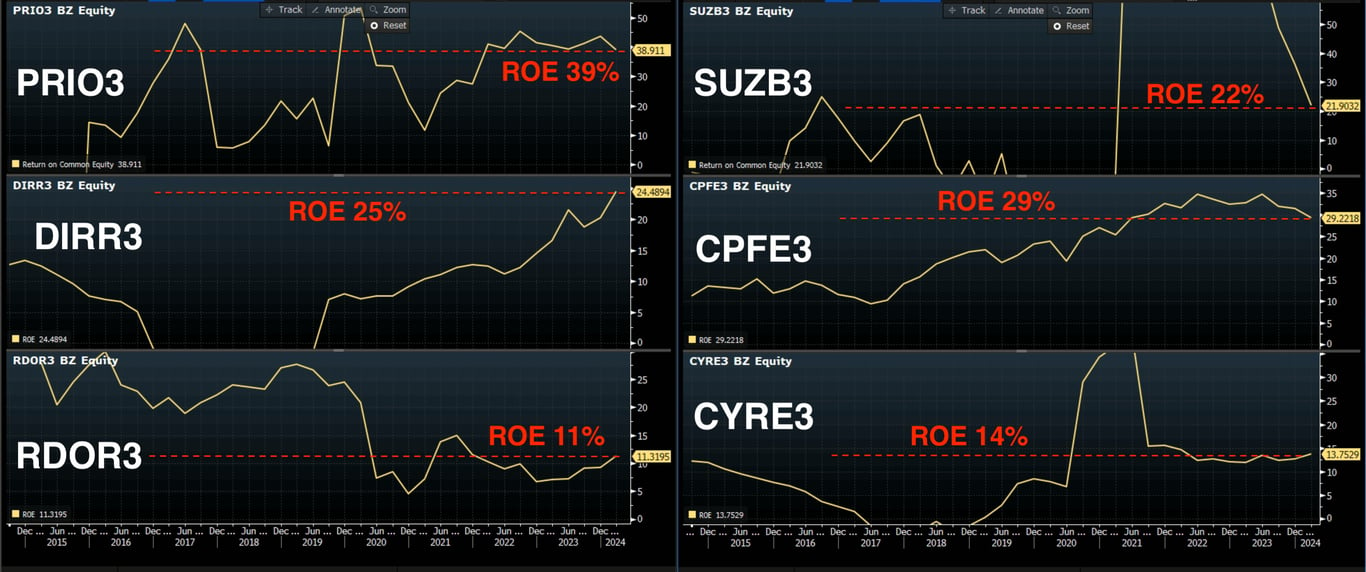

- PRIO (PRIO3);

- Direcional (DIRR3);

- Rede D’Or (RDOR3);

- Suzano (SUZB3);

- CPFL (CPFE3);

- Cyrela (CYRE3).

Na lista do Itaú BBA, tem duas commodities, duas incorporadoras, uma distribuidora de energia e uma de saúde.

Ótimas escolhas do Itaú, empresas de alto ROE e com um histórico interessante de rentabilidade.

Contudo, ao entender o setor de atuação, também entendemos os riscos de cada empresa. Vamos aos detalhes.

Vale a pena investir em PRIO3 e SUZB3?

As empresas PRIO e Suzano são produtoras de commodities. Fica claro na volatilidade do ROE como o preço do petróleo (PRIO) e da celulose (Suzano) afetam o lucro das empresas.

Ao mesmo tempo, vemos que PRIO é mais rentável do que a Suzano por dois motivos: o petróleo está em um ciclo muito positivo há alguns anos e a PRIO foi maravilhosamente bem sucedida em comprar campos maduros (com produção em declínio) e operá-los com custos muito mais baixos.

A capacidade da PRIO para implementar esta estratégia resultou no ROE atual de 40%. A Suzano, por outro lado, tem lucros mais voláteis que voltam à normalidade após o pico da pandemia.

Adoramos PRIO, a melhor empresa na Bolsa brasileira, mas Suzano não tem a mesma capacidade de crescimento de volume de produção e depende mais dos preços da commodity (celulose).

Vale a pena investir em DIRR3 e CYRE3?

Direcional e Cyrela são incorporadoras. A Direcional é mais focada no Minha Casa Minha Vida (MCMV) e a Cyrela na renda média.

A Cyrela consegue manter um ROE estável há anos e teve um pico em 2021, devido ao lucro apurado com o IPO das suas subsidiárias — Lavvi (LAVV3), Plano & Plano (PLPL3) e Cury (CURY3).

Já a Direcional acertou ao fazer um follow-on e acelerar a operação da companhia, aproveitando o crescimento no MCMV.

Gostamos das duas incorporadoras, mas, num cenário de juros elevados, a concorrência no mercado imobiliário deve aumentar nos próximos anos. Afinal, com os juros altos, menos pessoas podem comprar a sua casa própria.

Apesar da proteção do subsídio do MCMV, outras incorporadoras devem explorar o nicho para baixa renda diante dos seus mercados mais apertados.

Eu continuo de fora de Cyrela e Direcional.

Vale a pena investir em RDOR3 e CPFE3?

A Rede D'Or fez um IPO caro, os resultados arrefeceram e as ações caíram. Mesmo com a queda, as ações ainda parecem caras a 25x lucros e 9x Ebitda.

O negócio de hospitais parece interessante, lucrativo e crescente, mas precisamos ver mais resultados de RDOR3.

Já a CPFL sofreu com o novo decreto (após os problemas da Enel em São Paulo) que endureceu as regras de renovação de concessão.

Entretanto, a CPFL tem ótimos resultados e não deve ter maiores problemas para renovar a concessão. Negociando a apenas 7x lucros, parece uma ótima oportunidade — vamos nos aprofundar mais na companhia.

ANTI-Trader: o melhor ROE para seu portfólio

Empresas altamente lucrativas tornam-se investimentos altamente lucrativos.

Duas coisas importantíssimas ficaram faltando: procurar os maiores ROEs com os menores preços (preço/lucro) e a confiança em investir o patrimônio da sua família em tais negócios.

É exatamente isso que você receberá ao entrar para o ANTI-Trader. Informações de qualidade que te darão a confiança para investir nos melhores negócios do Brasil.

Não se preocupe se você nunca investiu na vida. Disponibilizamos um passo a passo para você conseguir executar todos os investimentos.

Se você já investe, o ANTI-Trader é a sua oportunidade para buscar resultados mais expressivos para sua carteira, seguindo a estratégia de Warren Buffett aplicada às ações brasileiras.

Libere o seu acesso para ver as melhores empresas que estão em um bom momento de compra.