Alavancagem em Fundos Imobiliários: conheça os benefícios e riscos dessa estratégia

Entenda como a alavancagem em Fundos Imobiliários pode aumentar retornos, os riscos envolvidos e a regulamentação no Brasil.

A alavancagem é uma estratégia que permite utilizar mais recursos do que se possui em uma operação, visando aumentar os retornos. É semelhante ao conceito de “alavanca” na física, que você provavelmente já ouviu falar nas aulas de mecânica.

Assim como a alavanca aumenta a força aplicada a um objeto sem exigir um aumento proporcional de esforço, a alavancagem financeira pode potencializar os recursos investidos, visando maximizar os ganhos sem a necessidade de aumentar diretamente o capital investido.

Alavancagem nos FIIs

Alavancagem em Fundos Imobiliários (FIIs) envolve a obtenção de recursos adicionais por meio de empréstimos para realizar investimentos que o fundo não poderia financiar apenas com o capital disponível em caixa.

Essa estratégia permite ao fundo expandir seu portfólio ou realizar melhorias nos imóveis, buscando aumentar a rentabilidade futura.

Como essa operação envolve a contratação de dívidas, geralmente por meio de Certificados de Recebíveis Imobiliários (CRIs), a alavancagem também é conhecida como endividamento. No entanto, essa dívida acarreta custos, principalmente juros, que podem impactar o balanço do fundo se não forem bem gerenciados.

Por que os FIIs se alavancam?

Fundos Imobiliários se alavancam para potencializar seus resultados e a ampliar a variedade de seus investimentos. Essa estratégia oferece acesso a recursos adicionais sem a necessidade de levantar capital exclusivamente dos cotistas, permitindo a aquisição de mais ativos e aumentando a diversificação do portfólio.

Além disso, em ambientes de taxas de juros baixas, a alavancagem em FIIs pode ser uma ferramenta eficaz para aproveitar oportunidades de mercado, como a compra de imóveis a preços atrativos ou a realização de melhorias que valorizem os ativos existentes.

Apesar dos benefícios potenciais, essa estratégia aumenta os riscos e deve ser utilizada com prudência.

Tem sempre objetivos específicos?

O objetivo pode variar de acordo com cada Fundo, mas em linhas gerais as alavancagens são feitas buscando a expansão do portfólio em momentos em que os Fundos não conseguem realizar emissões de novas cotas ou quando essa estratégia se mostra financeiramente mais vantajosa.

Afinal, pegar dinheiro emprestado é benéfico?

Os benefícios de uma alavancagem bem feita certamente é a geração e valor adicional que essa operação pode proporcionar aos cotistas ao:

- permitir que o Fundo aproveite uma boa oportunidade de aquisição mesmo não sendo possível realizar uma emissão;

- gerar retornos maiores aos cotistas quando o custo da dívida for inferior à taxa de capitalização do investimento (cap rate).

Quais são os riscos da alavancagem?

Por mais que a alavancagem possa trazer benefícios ao Fundo, há riscos associados a essa operação.

Um ponto de atenção é justamente a necessidade do Fundo ter que realizar emissão abaixo do seu valor patrimonial ou vender bons ativos a preços desfavoráveis caso não tenho recursos suficientes para fazer frente às obrigações.

Como a alavancagem em FIIs difere da alavancagem em fundos e na Bolsa?

A alavancagem em FIIs, como bem vimos, é usada para comprar mais imóveis e aumentar os rendimentos dos cotistas sem diluir suas participações. É mais conservadora e voltada para a geração de renda no longo prazo.

Em Fundos em geral, como multimercados ou de ações usam alavancagem para tentar aumentar os retornos com estratégias mais arriscadas, como derivativos e operações estruturadas. Aqui, a alavancagem é mais agressiva e pode levar a maiores ganhos, mas também a maiores perdas.

No caso da Bolsa de Valores, os investidores usam alavancagem para comprar mais ações do que poderiam com seu dinheiro. O objetivo é maximizar os retornos rapidamente, mas o risco de perdas também aumenta bastante, devido à volatilidade dos preços das ações.

Em resumo, FIIs usam alavancagem de forma mais controlada, fundos podem ser mais arriscados, e na Bolsa o risco é maior e mais imediato.

Como saber se a alavancagem é bem estruturada?

(i) Analisar se o custo da dívida realmente é inferior ao cap rate das novas aquisições;

(ii) avaliar se a alavancagem é alinhada com o prazo de vencimento e indexador dos contratos de locação; e

(iii) verificar se o Fundo possui recursos suficientes em caixa para fazer frente às obrigações de curto prazo.

Agora que você já aprendeu a identificar se o seu fundo imobiliário está alavancado e a avaliar a qualidade da sua estrutura, abaixo deixo um caso de um alavancagem bem realizada e que até mesmo é capaz de gerar valor a seus cotistas.

Caso do FII TRXF11

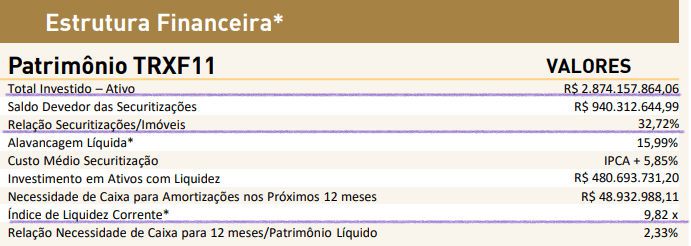

Atualmente, o Fundo possui um total de R$ 942 milhões em operações de securitização, resultando em um Loan to value (LTV) de aproximadamente 32,72%.

Contudo, considerando que o Fundo detém mais de 98% do TRXB, o qual também possui alavancagem, devemos incluí-lo nessa equação, resultando em um LTV de aproximadamente 38,5% — fato que confere ao TRXF o posto de um dos FIIs mais alavancados da indústria.

Embora esse nível de alavancagem possa assustar o investidor à primeira vista, especialmente diante de alguns casos de fracasso que acompanhamos no mercado, é válido destacar que sua estruturação muito bem elaborada contribui significativamente para a mitigação dos riscos associados à operação.

Inicialmente, é importante comentar que a sua estruturação gera valor aos cotistas, uma vez que o custo médio real do endividamento é de aproximadamente 5,2% a.a., um patamar bastante competitivo para o cenário atual, especialmente com os vencimentos propostos, e significativamente inferior ao cap rate das aquisições (em torno de 9,00% a.a.).

Depois, a gestão teve o devido cuidado nessas estruturações, assegurando que as obrigações tenham o mesmo prazo de vencimento dos contratos de locação e que o saldo devedor também seja corrigido pelo IPCA, o que impede o descasamento entre o aluguel mensal e as parcelas de pagamento da dívida.

Por fim, a necessidade de amortização das obrigações e os desembolsos de obras exigem do Fundo uma gestão eficiente de caixa, visando a manutenção de um patamar robusto de ativos líquidos.

A gestão também vem tomando os devidos cuidados em relação a isso, com o Fundo encerrando o último mês com mais de R$ 480 milhões em ativos líquidos, o suficiente para honrar em 9,82 vezes a sua necessidade de caixa para amortizações nos próximos 12 meses.

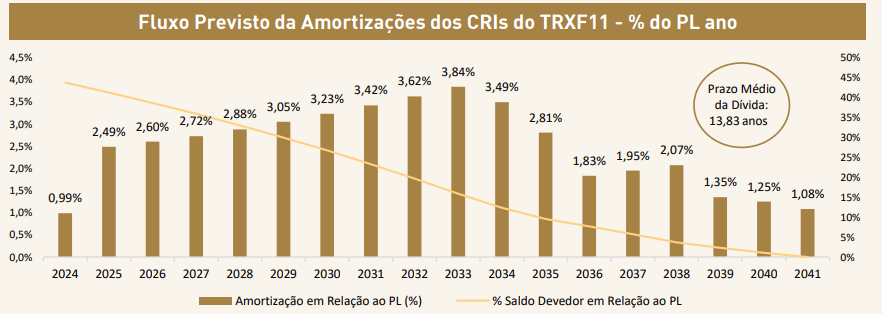

A seguir, a TRX destaca seu fluxo de amortização para o pagamento das dívidas ao longo dos anos, o que deve ser visto de forma bastante positiva. A transparência e a boa governança são essenciais, especialmente em um fundo que utiliza alavancagem.

Como descobrir se o FII que tenho na carteira está alavancado?

Caso a gestão seja transparente, essa informação deve estar presente nos relatórios gerenciais, dai a importância e acompanhá-los.

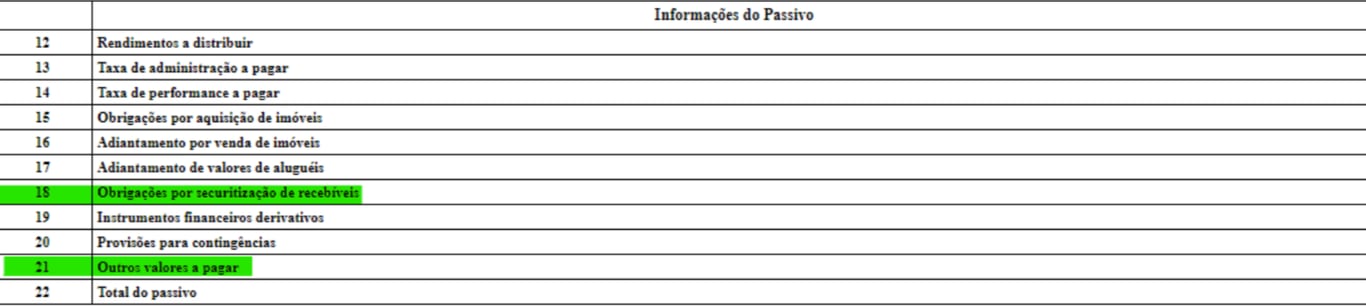

Mas caso não encontre lá, há um documento chamado informe mensal, que possui esta informação nas linhas 18 e 21:

Muitos investidores veem a alavancagem em FIIs apenas como um risco, porém, uma alavancagem bem estruturada e equilibrada é benéfica para o Fundo e seus cotistas.

E o mais importante de tudo é investir ciente da operação, bem como dos planos da gestão para honrar os compromissos assumidos.

Afinal, alavancagem é dívida e, caso não seja honrada adequadamente, pode vir a trazer impactos ao Fundo.

Aspectos regulatórios e legais de alavancagem em FIIs no Brasil

A CVM regula o funcionamento dos Fundos Imobiliários (FIIs) e estabelece limites sobre como esses fundos podem operar, inclusive no uso de alavancagem.

Instrução CVM 472

Anteriormente, a Instrução CVM 472 de 2008 proibiu explicitamente a alavancagem direta nos FIIs.

A norma afirmava que os fundos não poderiam contrair dívidas superiores ao seu patrimônio líquido. Contudo, alguns fundos imobiliários contornavam essa restrição utilizando instrumentos financeiros, como operações compromissadas e CRIs, que indiretamente aumentavam a exposição dos fundos.

Lei nº 14.430/2022

Com a entrada em vigor da Lei nº 14.430/2022, os FIIs passaram a ter uma regulamentação mais clara sobre o uso de alavancagem. A lei específica que os fundos imobiliários podem, sim, se alavancar, desde que seja de forma moderada e em consonância com as políticas estabelecidas nos seus regulamentos.

A alavancagem permitida pode ser utilizada para aquisição de novos ativos, melhorias em imóveis existentes ou para otimizar a estrutura de capital.

Limites de alavancagem

Os limites impostos pela CVM e pela legislação não são tão rígidos quanto em outros setores financeiros, mas há restrições implícitas de risco. A Comissão de Valores Mobiliários monitora a exposição dos fundos para garantir que os gestores não comprometam a segurança dos investimentos dos cotistas.

A alavancagem em FIIs não pode ser usada de forma excessiva ou de maneira que comprometa a liquidez do fundo.