Ações de petroleiras afetadas pelo fim da PPI da Petrobras?

PRIO3, RRRP3, RECV3 e ENAT3 serão impactadas pela nova política de preços da PETR4? Veja nossa análise

No início desta semana, a Petrobras (PETR4) anunciou sua nova política de preços para o diesel e a gasolina, que abandona a paridade de importação (PPI) como base principal para os reajustes dos combustíveis.

O que é PPI da Petrobras?

A política de paridade de importação (PPI), para quem não conhece, é uma referência calculada com base no preço de aquisição de combustíveis pela estatal, que é definido por variação cambial, cotação internacional do petróleo, além de custos relacionados à logística.

A política tem sido um dos principais pilares para a reestruturação financeira que a companhia vem atravessando nos últimos anos e que resultou em lucros e pagamentos de dividendos recordes.

Além de potencializar a rentabilidade na venda de combustíveis pela Petrobras, o PPI também permite um mercado mais competitivo.

Como as ações reagiram ao anúncio da Petrobras

Logo após a divulgação do primeiro comunicado, antes da abertura do pregão de terça-feira, 16, o mercado entendeu que o cenário permaneceria próximo do já praticado e, dado que esperavam por uma notícia pior com a mudança de governo, as ações reagiram positivamente.

No entanto, após a divulgação dos novos preços e mais explicações feitas pela Petrobras, no fim da tarde do mesmo dia do anúncio, ficou a dúvida: como garantir o suprimento dos combustíveis do país?

Para quem não sabe, o Brasil não tem capacidade de refino suficiente para abastecer toda a demanda nacional, tornando a importação do combustível uma ação inevitável.

Até o momento anterior à divulgação, quem realizava a importação do combustível demandado eram as grandes distribuidoras — Vibra (antiga BR Distribuidora), Raízen e Ipiranga (Grupo Ultra).

No entanto, a partir dessa nova política, não fará sentido as distribuidoras importarem o combustível no preço internacional (superior) para vender no mercado interno com prejuízo (preço inferior), tornando quase obrigatório que a Petrobras realize tal importação e assuma o prejuízo, como já foi feito no passado.

Esse prejuízo será proporcional à diferença entre o preço internacional de venda e o preço interno de venda.

Outro ponto que trouxe preocupação ao mercado foi o comentário da Petrobras de reajustar apenas duas vezes ao ano a política de preços.

Afinal, se o preço do petróleo tiver uma forte alta, de acordo com a dinâmica internacional de oferta e demanda, como vimos com o começo da guerra entre Rússia e Ucrânia, esse subsídio que a companhia estaria realizando seria cada vez mais custoso — não só para o governo como também para todos os demais acionistas da PETR.

Por que outras petroleiras não sentem o baque

Mas será que empresas como Prio (PRIO3), 3R (RRRP3), PetroReconcavo (RECV3) e Enauta (ENAT3) serão afetadas pela nova política?

A resposta curta é não.

O fim da política de paridade de preços é uma questão da Petrobras em relação ao seu preço de venda do combustível. Isso pode preocupar, mas não afeta as “junior oils”, por serem empresas que vendem petróleo, e não o combustível (derivado de petróleo) diretamente.

Ações da Petrobras com mudança na política de preços

Acabar com o PPI pode provocar uma redução nos lucros da Petrobras e, consequentemente, nos dividendos.

De qualquer forma, o resultado e, por consequência, o dividendo da Petrobras dependem muito da cotação do barril de petróleo (Brent). Quando comparamos com 2022, já vemos níveis bem menores.

Sendo assim, é difícil imaginar que a estatal mantenha os mesmos patamares de pagamentos daqui para frente.

Na nossa visão, a nova política de preços da Petrobras é menos transparente do que a anterior, que seguia preços internacionais, já que a companhia ainda não falou de forma clara o que pretende.

Apenas foi informada a queda do preço de venda do combustível para as distribuidoras (que vendem para os donos de postos), mas ainda não sabemos o que esperar, a depender do cenário que se formar.

Uma oportunidade sem risco-governo

Não à toa, nós, da Nord Research, preferimos investir em empresas que não têm exposição política e que dependem muito mais delas mesmas para crescer.

A Prio compra campos maduros das grandes petroleiras (Petrobras, Shell, Exxon, BP) e explora esses campos a um custo muito mais baixo de produção.

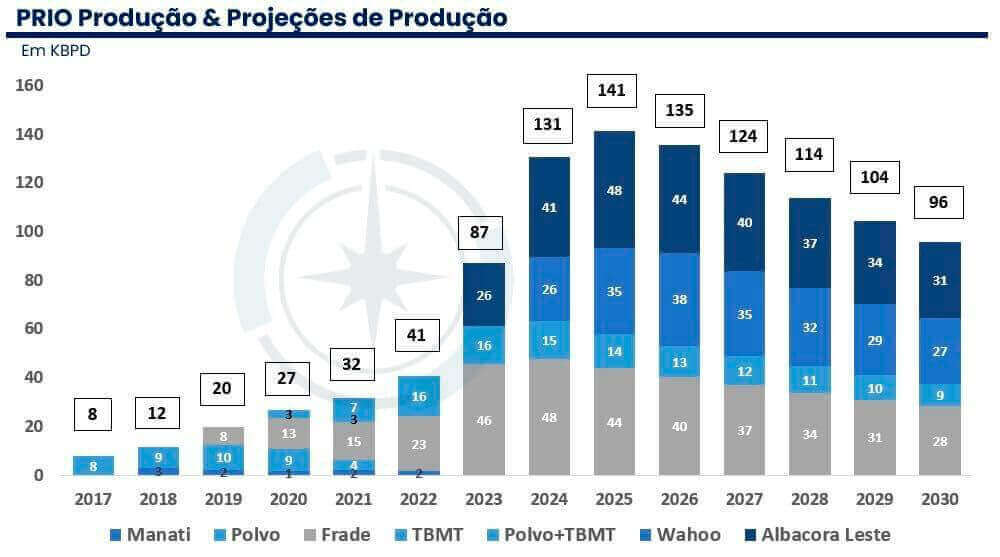

Para se ter uma ideia, Prio cresceu sua produção +365% desde o início de 2019, atingindo 90 mil barris diários em abril deste ano.

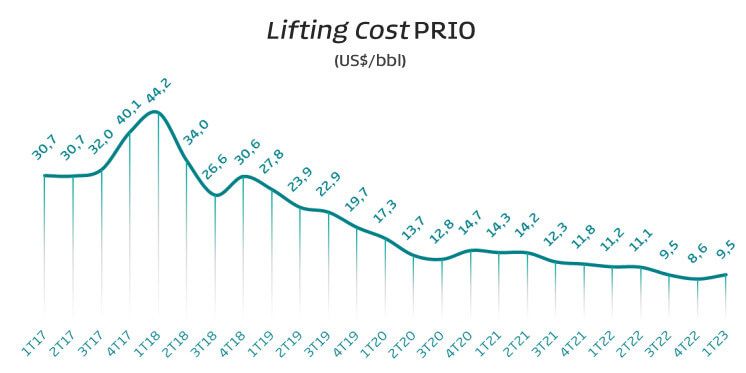

Além do aumento no volume de produção, outro indicador que mostra o potencial da companhia no longo prazo é o lifting cost (custo de extração).

A Prio se aproveitou de boas oportunidades para comprar campos com boas sinergias entre si, os quais, unidos a uma excelente capacidade operacional da companhia, conseguiram diminuir o custo de extração.

A longo prazo, as ações seguem os resultados das empresas.

Se você quer ações subindo a longo prazo, você quer resultados (Ebitda e Lucro) subindo a longo prazo.

Simples.

Muita coisa acontecerá nesse setor nos próximos anos. Campos serão negociados, o petróleo oscilará, provavelmente ainda teremos consolidação das petroleiras juniores (minors).

É impossível adivinhar o futuro, mas podemos prever que cotações seguirão os resultados.

Podemos prever que PRIO continuará com resultados em alta com a perfuração de novos poços e a entrada de novos campos nos resultados.

Continuamos otimistas com boas empresas, como a PRIO.