3 melhores ações para investir em agosto

As 'top picks' para surfar a queda dos juros e lucrar com a Selic a 13,25%

A Selic estava em 13,75% ao ano desde agosto de 2022 e, agora, foi a 13,25% ao ano. Mapeamos as oportunidades de agosto para você investir nesse novo ciclo.

As sugestões abaixo têm como objetivo te ajudar a construir uma carteira mais rentável, com foco em ações de crescimento.

3 melhores ações para investir em agosto

1. MRV

A MRV (MRVE3) é uma das ações que mais sobe no ano e a valorização é explicada pela combinação de aspectos positivos tanto internamente quanto pelos ventos favoráveis em seu setor.

A MRV sofreu bastante na pandemia por conta da elevada inflação dos custos da construção. Como seus recebíveis não são reajustados após o repasse para a Caixa, custos bem acima do orçado corroem as margens da empresa. A margem bruta da empresa, que historicamente gira em torno de 32%, chegou a alcançar 19% no 3T22.

Apesar de a safra da pandemia ainda poluir o balanço da companhia (imóveis demoram até 2 anos para circular totalmente pelo balanço), o pior certamente já ficou para trás, as prévias do 2T23 revelaram o melhor trimestre de vendas da história da operação de incorporação no Brasil da MRV.

Vale destacar que o recorde de vendas se deu não apenas com aumento dos volumes, mas também com um aumento de 20% no ticket médio (vs. 2T22), que alcançou R$ 225 mil.

A margem bruta da MRV no 1T23 foi de 21% e o objetivo da companhia é de entregar uma margem entre 22% e 24% no ano de 2023, para tal, a companhia espera encerrar o ano com uma margem de 25~26% no último trimestre.

Isso será possível porque a margem bruta das novas vendas já se encontra em 30,5% e o objetivo da companhia é encerrar o ano com uma margem bruta de novas vendas de 33%.

Não bastasse o bom trabalho que a companhia vem realizando internamente, os ventos em seu setor são muito favoráveis. Recentemente, a companhia levou 6,25 mil unidades no Programa Pode Entrar (da cidade de São Paulo) e o governo federal aumentou o teto do Programa Minha Casa Minha Vida (MCMV) de R$ 264 mil para R$ 350 mil, além disso, há a intenção de ampliar o programa para famílias com renda mensal de até R$ 12 mil.

Tais medidas aumentam consideravelmente o mercado endereçável da MRV e foram anunciadas após a definição das metas para o 2023, portanto podem acelerar a retomada de margens da companhia. Para aproveitar o bom momento, a MRV acabou de captar R$ 1 bilhão por meio de um follow-on para melhorar sua estrutura de capital e acelerar os investimentos no MCMV.

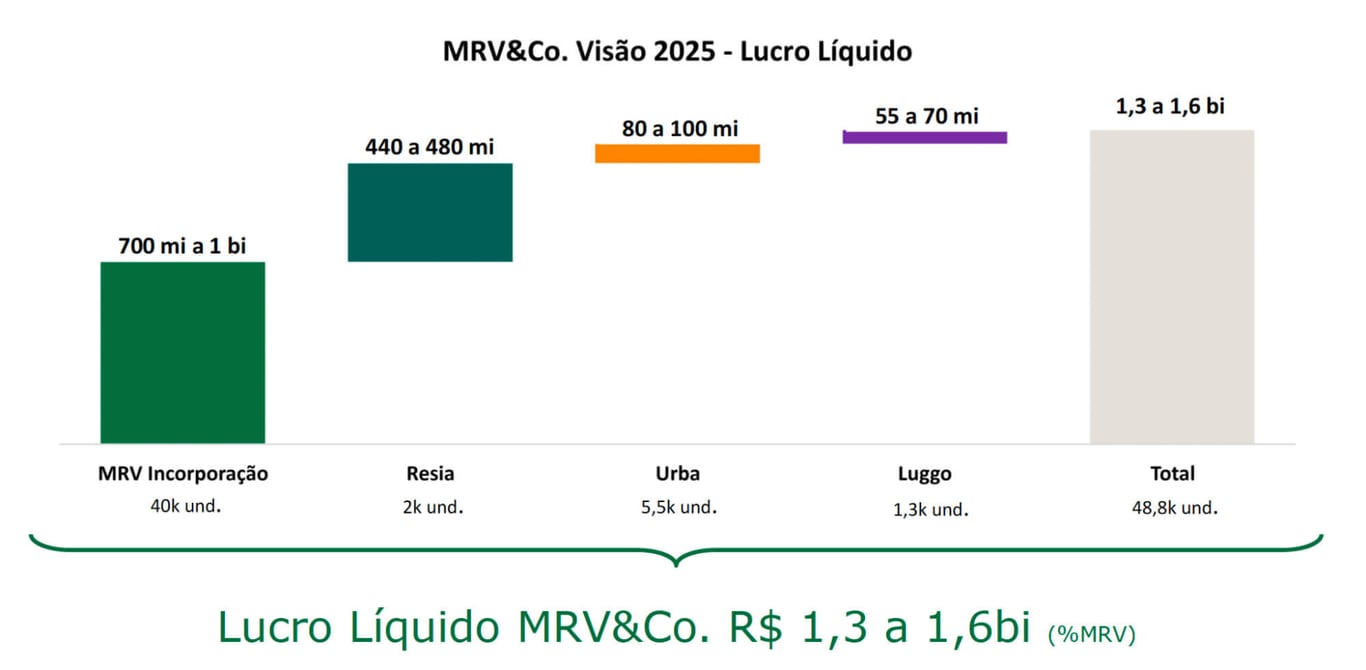

Para 2025, o objetivo da companhia é entregar um lucro de R$ 1,3 a 1,6 bilhão. Mesmo subindo 152% nos últimos meses, MRV negocia a apenas 1x seu patrimônio líquido e vale somente R$ 7,7 bilhões, o que significa que a MRV negocia a menos de 6x lucros futuros, compre MRVE3!

2. Movida

Durante a pandemia, a Movida (MOVI3) se deparou com a fusão de suas duas maiores concorrentes, Localiza e Unidas. Para não "ficar para trás", a companhia praticamente dobrou sua frota nos últimos anos.

O grande problema foi que os carros disponíveis para venda na época eram mais caros e longe do perfil ideal para frota (muitos SUVs e carros mais equipados), o custo disso está aparecendo na depreciação elevada e nos resultados da divisão de Seminovos hoje, que caem drasticamente.

Atualmente, a companhia está focada na adequação da sua frota, reduzindo o número de carros, priorizando veículos mais baratos e elevando a ocupação da sua frota.

Com a redução dos juros e o provável aquecimento da economia, a tendência é de que a demanda por locação de veículos se aqueça, mas esse não é o ponto principal da tese.

Como a Movida é uma empresa de capital intensivo e com uma alavancagem financeira maior, a redução dos juros afeta de maneira significativa e rápida o resultado da empresa.

A companhia possui uma dívida bruta de R$ 15 bilhões, com custo médio de 115% do CDI, o que significa que ela paga R$ 2,4 bilhões em juros por ano atualmente. Se a Selic cair para 9% a.a., o montante cai para R$ 1,6 bilhão.

Isso significa que, mesmo no cenário em que a empresa mantém a frota, receita e margens estáveis nos próximos anos, seu lucro alcança R$ 800 milhões apenas com a redução dos juros.

A Movida vale apenas R$ 4 bilhões na bolsa, ou seja, negocia a 5x vezes lucros futuros no pior cenário, dessa forma, compre MOVI3!

3. Inter

O Inter (INBR32) possui praticamente todo o seu valor nos lucros futuros, a redução das taxas de desconto utilizadas nos valuations, que acompanha a queda da Selic, aumenta consideravelmente o valor presente da ação, que mesmo depois de subir 147% nos últimos meses, ainda negocia a apenas 1x seu patrimônio líquido.

Na comparação com o seu principal par na bolsa, o Inter também negocia com um desconto significativo, o Nubank vale R$ 177 bilhões na bolsa (24x mais do que o Inter) e negocia a 8x seu patrimônio líquido.

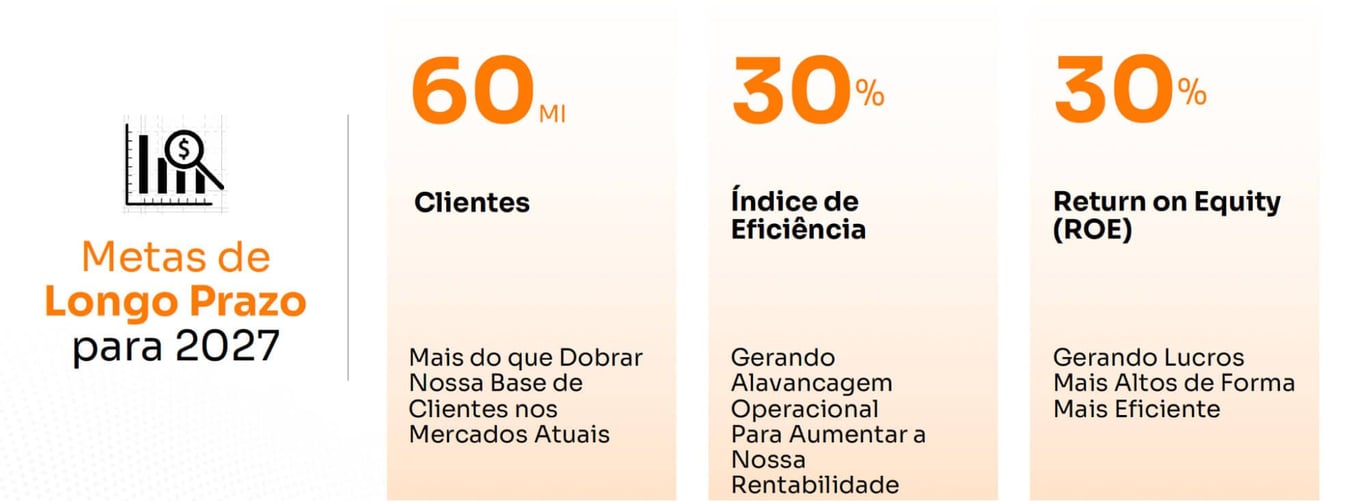

Adicionalmente, o mercado ainda não atualizou suas projeções para corresponderem ao guidance que foi passado pela empresa, o Inter tem como meta entregar um lucro de R$ 5 bilhões em 2027, se ele entregar apenas metade do guidance, está negociando a menos de 3x lucros futuros.

Além disso, a queda dos juros também tem efeitos diretos nos resultados do Inter, a inadimplência tende a ser reduzida e o crescimento da carteira de crédito deverá voltar a acelerar, assim como as vendas no marketplace e a demanda por produtos de investimentos em renda variável voltarão a ser mais fortes.

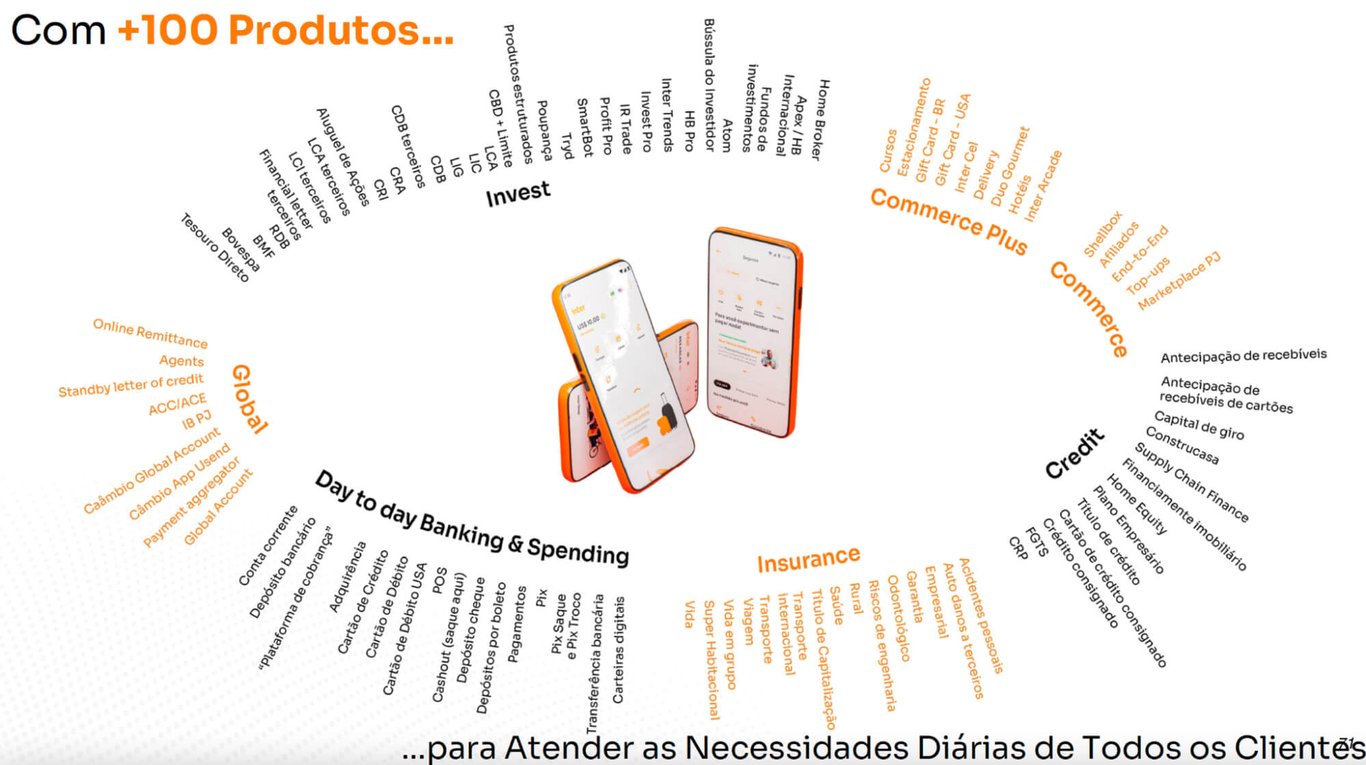

Desde o IPO, em 2018, o Inter focou em dois aspectos, (i) aumentar sua base de clientes, alcançando 26 milhões de clientes (6,5x mais do que o guidance passado na época da abertura do capital) e (ii) expandir seu ecossistema de produtos e serviços, alcançando mais de 100 produtos atualmente.

Nos próximos 5 anos, o Inter pretende continuar crescendo em um ritmo acelerado, mas dando mais ênfase ao engajamento, rentabilização da base, alavancagem operacional e aumento do uso do capital, tais iniciativas terão como resultado o aumento da eficiência e dos lucros.

Aproveite que o mercado ainda "não acordou" para o potencial da empresa, compre INBR32.