Ações que bateram a rentabilidade do CDI

Analisamos a safra 2020-2021 de IPOs para te dar essa resposta

74 IPOs, 64 em prejuízo

Dos 28 IPOs em 2020 e 46 IPOs em 2021, apenas 10 empresas estão com retornos positivos para os acionistas.

Os dados acima incluem empresas que saíram da Bolsa após o seu IPO, como Mosaico (MOSI3) e Focus Energia (POWE3).

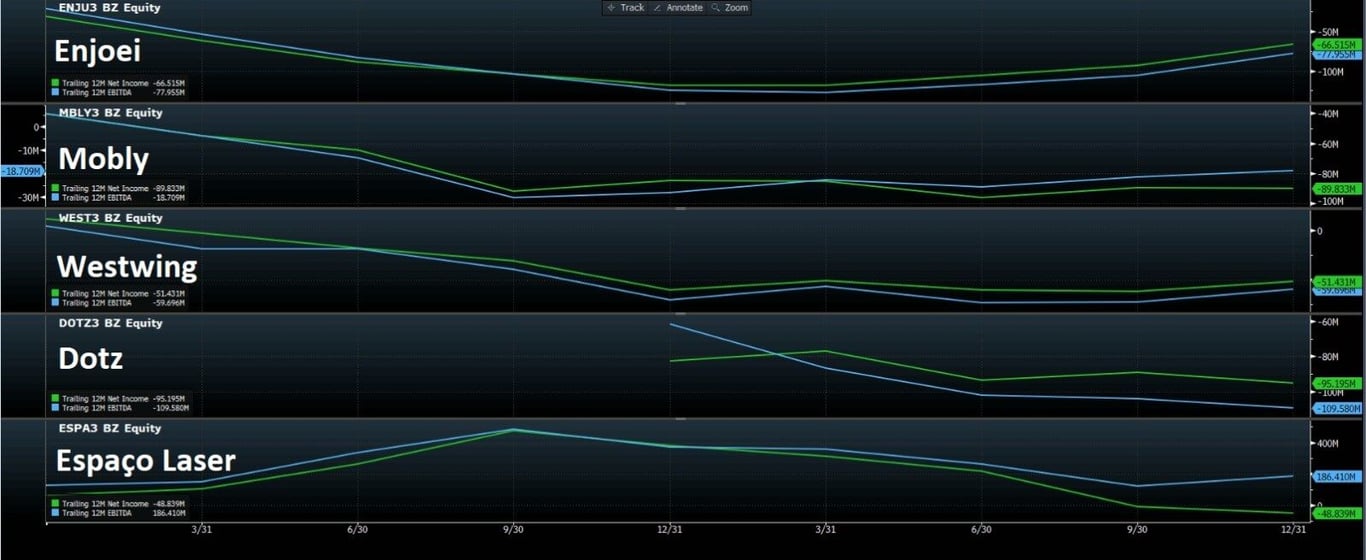

No top 5 maiores quedas da safra de IPOs de 2021-2022, temos Enjoei (ENJU3), Mobly (MBLY3), Westwing (WEST3), Dotz (DOTZ3) e Espaçolaser (ESPA3).

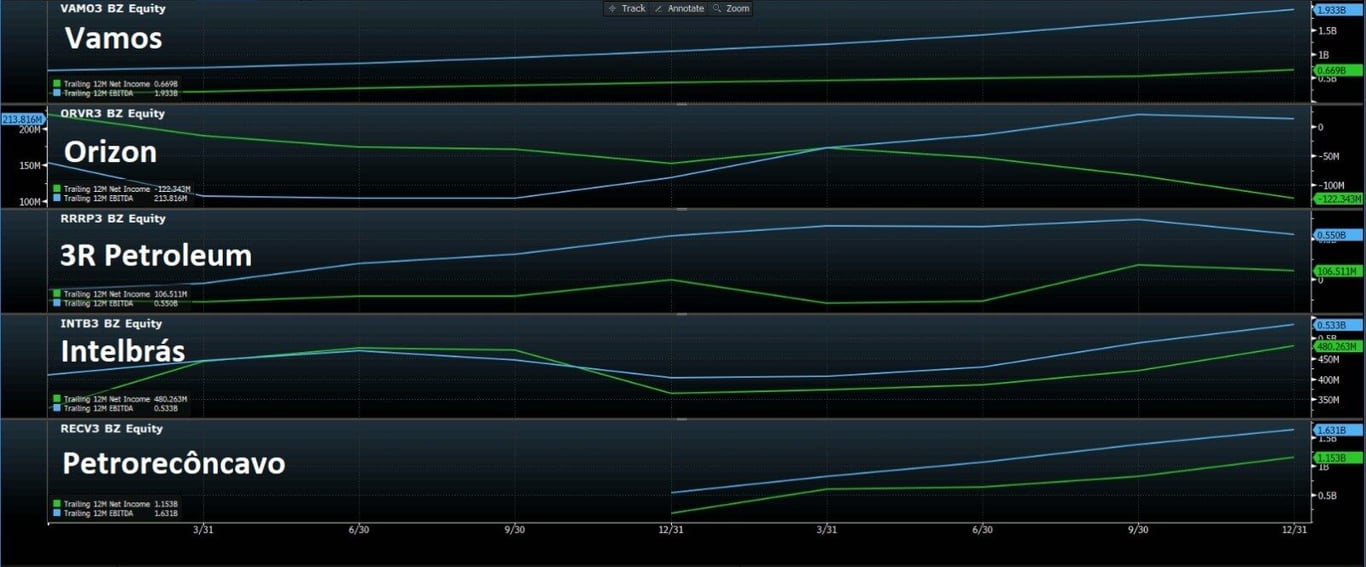

No top 5 IPOs maiores altas da safra de 2021-2022, temos Vamos (VAMO3), Orizon (ORVR3), 3R Petroleum (RRRP3), Intelbras (INTB3) e Petroreconcavo (RECV3).

A janela de IPOs ocorreu em um suspiro de juros baixos, em que as empresas tiveram enormes dificuldades para manter o seu plano de voo com repentina virada de mercado.

As altas e quedas dos IPOs precificaram resultados?

Pelo gráfico de resultados, todas as companhias que tiveram as maiores quedas da safra de IPO possuem histórico ruim de Ebitda e lucro líquido.

Das 5 empresas acima, todas apresentaram prejuízo no histórico e apenas Espaçolaser possui histórico de 12 meses de Ebitda positivo.

Com a deterioração rápida do cenário macro, o varejo foi fortemente impactado, não dando chance para as cinco empresas conseguirem cumprir as promessas feitas no IPO.

Nas top 5 altas, pelo gráfico de resultados (Ebitda e lucro líquido), todas as companhias possuem bom histórico.

Petroreconcavo possui resultados com histórico mais recente, mas apresentou bom crescimento.

Orizon apresentou histórico de prejuízos com resultados financeiros altos devido à combinação de alta alavancagem (3,7x dívida líquida/Ebitda) e juros altos.

Vamos, com a resiliência de uma locadora de caminhões com o apoio do grupo Simar (SIMH3), a companhia tem conseguido atravessar ciclos de juros altos com crescimento de resultados e rentabilidade.

3R e Petroreconcavo surfaram a onda do petróleo em alta. Além disso, Petrorecôncavo também possui mais exposição ao setor de gás, porém ainda pequena nos resultados.

A Intelbras se aproveitou do efeito rede criado pelos seus distribuidores comerciais e sua forte parceria com a empresa chinesa Dahua para crescer participação de mercado em segurança e comunicação.

As top altas tiveram bons resultados, apesar das especificações de seus setores como volatilidade do petróleo ou fatores macro como alavancagem.

Avaliando janelas maiores, não necessariamente as maiores altas têm os melhores resultados, mas são fatores importantes para o mercado manter sua confiança mesmo em ambientes mais estressantes.

Os melhores IPOs bateram o CDI?

O investidor que aproveita os atuais 1% ao mês sem sofrimento se questiona: devo me aventurar na Bolsa de Valores ou apenas investir em renda fixa aproveitando o cenário atual?

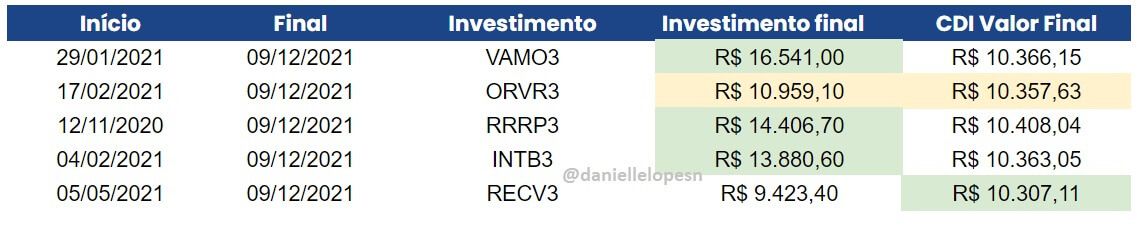

Para facilitar nossas análises, vamos simular um investimento de R$ 10.000 feito no início de cada IPO e em um investimento que pagou 100% do CDI no período (líquido).

No período, utilizamos a data inicial do IPO até o último IPO do ano (Nubank - 09/12/2021).

Nesse período, apenas a Petrorecôncavo não teria sido um melhor investimento que o CDI.

A depender dos demais custos, o investidor poderia optar por não tomar o risco de Bolsa em prol de uma rentabilidade semelhante, como foi o caso de Orizon.

Alguns efeitos também precisam ser considerados na seleção de carteira, como perfil de investidor, apetite ao risco e tendência a buscar assimetria de retornos em renda variável (mais volátil) ou mais estável em renda fixa.

O investimento mais longevo do exemplo, 3R Petroleum, teria superado o investimento em 100% do CDI líquido em quase R$ 4 mil (~40%).

Se o investidor optasse por investir R$ 10.000 em cada IPO e carregasse até dia 04/04/2023 e também investisse em algo que lhe pagasse 100% do CDI líquido, os resultados favoreceriam muito mais os investimentos em renda variável.

No exemplo acima, investir em Intelbras ou em CDI, a depender dos custos, poderia ser uma decisão com retornos semelhantes.

É claro que no efeito retrovisor tudo é mais fácil, e a probabilidade de o investidor ter acertado os 5 melhores IPOs é como acertar as dezenas da Mega-Sena.

No entanto, ao contrário do que seria a maior expectativa dos investidores atuais, a trajetória do CDI nos últimos anos ainda não foi capaz de superar a maioria dos investimentos em Bolsa.

O grande questionamento dos investidores é se o cenário será o mesmo daqui em diante, bem como a durabilidade dos juros altos.

Juros altos duram para sempre?

A combinação de juros altos envolve uma grande necessidade de ajustar os fatores da economia que são importantes para o longo prazo: desemprego e inflação.

De forma não tão óbvia, existe também a necessidade de ajustar o que possivelmente será um problema lá na frente diante da trajetória do fiscal.

O gráfico acima nos mostra pontos de inflexão importantes entre a trajetória da SELIC e as altas/quedas do Ibovespa.

A bolsa acompanha a trajetória dos juros para descontar da forma correta o valor dos ativos e também observa a movimentação dos juros futuros, que possivelmente serão a realidade da população caso os receios precificados na curva de fato aconteçam.

De uma forma simples, seria como imaginar a discussão “Governo gasta mais, incentiva consumo, inflação alta, os juros lá na frente serão maiores para reduzir o impacto”.

Com esses movimentos, a bolsa respira quando os juros caem e sobrevive por aparelhos quando os juros sobem.

Mas não quer dizer que você não pode ter êxito ao investir em ações, apenas reforça a necessidade do entendimento de ciclos.

Juros altos não duram para sempre e é importante estar preparado para isso.

Uma alocação completa do portfólio não engloba somente 100% em renda fixa ou 100% em Bolsa.

Para a renda fixa, a melhor forma de fazer isso (modéstia à parte) é aproveitar os conteúdos da Marilia Fontes.

Para investimento em ações, a melhor forma de selecionar boas empresas para sua carteira — e o consenso entre os analistas da Nord é exatamente este — é avaliar os resultados das empresas.

Olhe resultados (assimétricos)

As cotações são totalmente transitórias e subjetivas ao humor do mercado.

Os resultados são a engrenagem que permite que as empresas tenham caixa, lucratividade e plano de longevidade suficiente para estar em pé daqui a 10,15,20 anos.

Em nossos exemplos de Top5 altas, temos que Intelbras, em 2022, cresceu +32% no Ebitda e no lucro líquido.

Uma recém-chegada na Bolsa, Ambipar (AMBP3), dobrou o Ebitda em 2022 e as ações caíram -49% em 2022.

Existe o receio do mercado com juros altos e a alavancagem da companhia, mas a assimetria dos resultados da empresa para a visibilidade no futuro nos parece bem mais favorável.

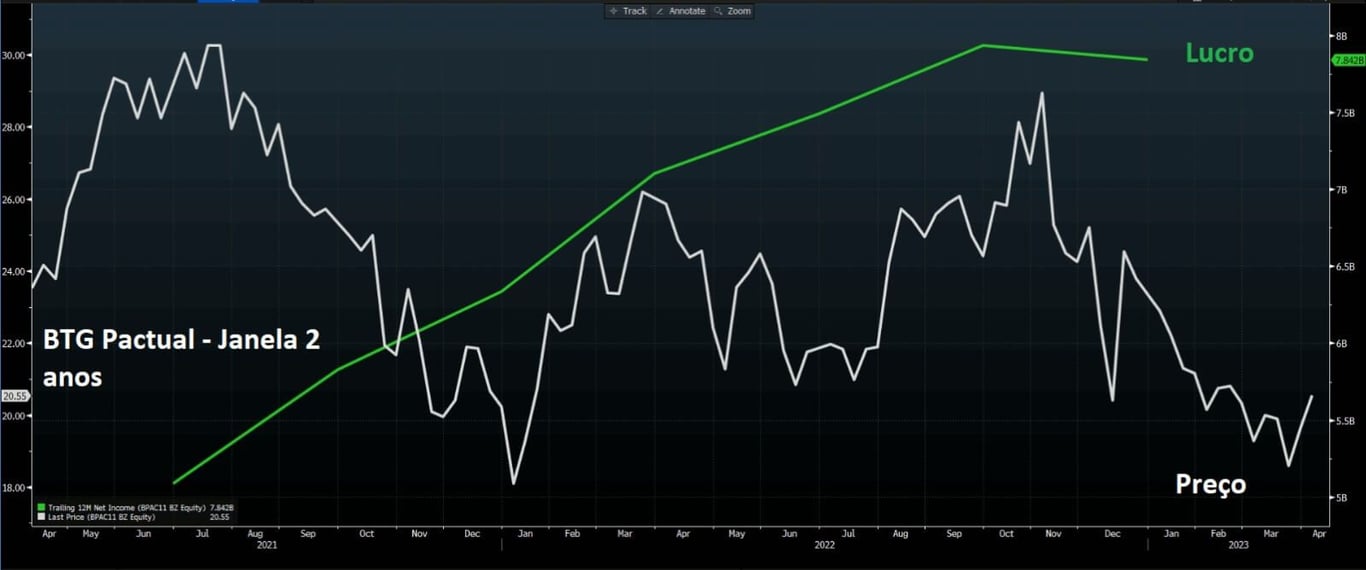

Encontramos exemplos de recém-chegadas e de empresas que estão há muitos anos na bolsa que o mercado ignora completamente os fundamentos, como BTG Pactual (BPAC11).

No curto prazo, a conexão entre ações e resultados será deixada para a aleatoriedade.

No longo prazo (acima de 5 anos), as cotações acompanham os resultados.

Ao observar os bons resultados, a probabilidade do investidor em renda variável joga muito mais ao seu favor.

Focamos no longo prazo e continuamos observando as oportunidades que o mercado nos proporciona.